- O que é como uma propriedade de tipo?

- O que se qualifica como Imóvel de Tipo Igual?

- As propriedades têm que ser da mesma qualidade para serem “semelhantes”?

- Os imóveis têm de estar localizados no mesmo local para serem “semelhantes”?

- As propriedades têm de estar na mesma classe de bens para serem “like-kind”?

- Os imóveis têm de ser detidos com os mesmos direitos de propriedade para serem “semelhantes”?

- As propriedades para arrendamento contam como semelhantes para 1031 permutas?

- O que NÃO se Qualifica como Imóvel Similar?

- O que significa ser “mantido para uso produtivo em um comércio, ou negócio, ou para investimento?”

- O que é uma propriedade mantida para venda ou revenda?

- As propriedades em territórios americanos ou propriedades imobiliárias estrangeiras?

- Pode fazer uma troca 1031 em bens pessoais?

- As ações ou títulos elegíveis para uma permuta 1031?

O que é como uma propriedade de tipo?

As propriedades de tipo são bens imobiliários que se qualificam na Secção 1031 do Código da Receita Federal para troca e para o diferimento de impostos sobre ganhos de capital. Os imóveis tipo devem ser detidos apenas para fins comerciais ou de investimento, e não para uso privado. Eles não precisam de ser de qualidade ou grau semelhante para se qualificarem.

O que se qualifica como Imóvel de Tipo Igual?

Para diferir o pagamento de impostos sobre ganhos de capital usando uma permuta 1031 de tipo similar, o seu imóvel de substituição deve ser do mesmo tipo que o imóvel vendido. Você também deve possuir ambos os imóveis para negócios, uso produtivo em uma troca, ou investimento (26 U.S.C. § 1031(a)).

Mas o que se qualifica como o mesmo tipo? Que tipos de imóveis não são permitidos? Veja nosso vídeo abaixo para descobrir.

Como seu nome sugere, uma propriedade substituta é “like-kind” a uma propriedade abandonada se forem bens similares. Por exemplo, as terras agrícolas são “semelhantes” a outras terras agrícolas. No entanto, propriedades similares não precisam ser exatamente as mesmas. (Afinal de contas, não há duas propriedades exactamente iguais. Se fossem, seriam uma única propriedade, com a mesma planta, inquilino e endereço. Ninguém quer trocar um imóvel por si mesmo). Então, como devem ser semelhantes dois bens para serem semelhantes um ao outro?

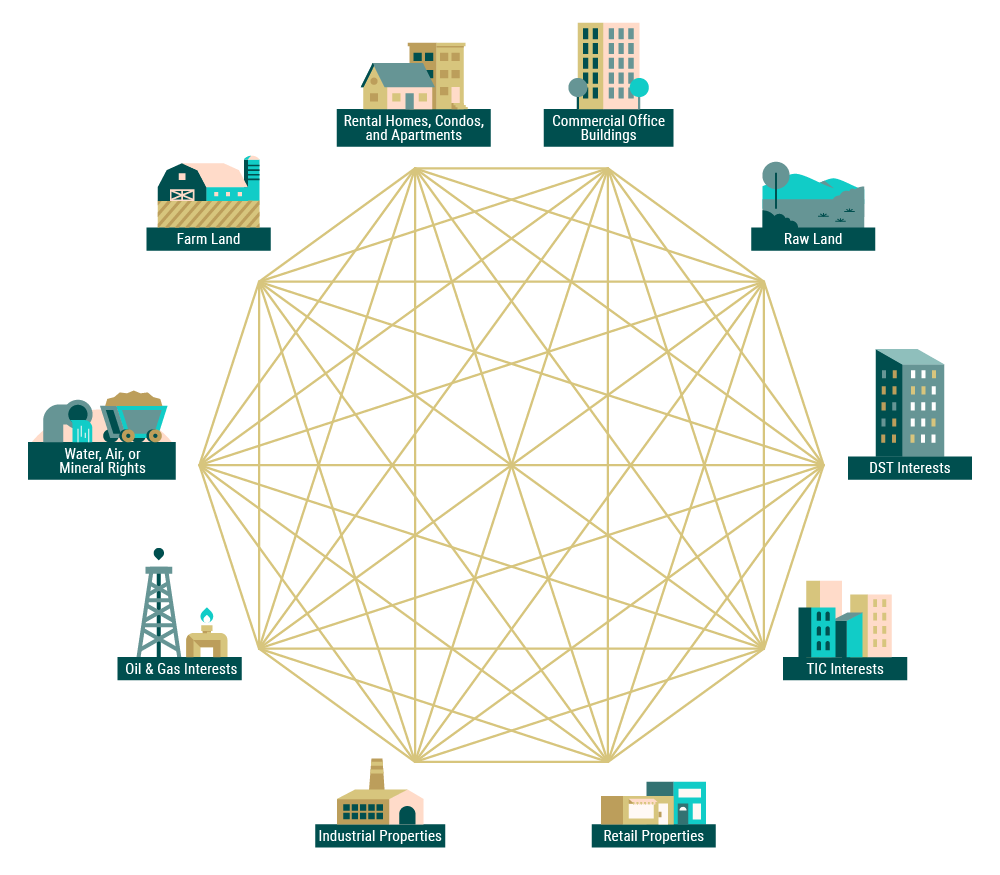

Geralmente, qualquer bem imobiliário conta como “semelhante” a qualquer outro, desde que ambos sejam detidos para negócios, uso produtivo num comércio, ou investimento.

Portanto, os terrenos agrícolas não são apenas semelhantes a outros terrenos agrícolas, mas também são semelhantes a edifícios de apartamentos, terrenos em bruto, e propriedades industriais. Além disso, todos esses tipos de propriedades podem até mesmo contar como semelhantes a participações fracionárias em trusts estatutários de Delaware (saiba mais sobre ações da DST).

As propriedades têm que ser da mesma qualidade para serem “semelhantes”?

Segundo o IRS, “qualidade ou grau não importa”. A maioria dos imóveis será como “like-kind” para outros imóveis. Por exemplo, um imóvel que é melhorado com uma casa de aluguel residencial é como um terreno vago” (FS 2008-18).

Você pode entender “qualidade” geralmente como o valor de um imóvel, no entanto isso é medido. Dois imóveis podem diferir em valor de mercado, diferem em metro quadrado ou em idade, ou diferem em se são melhorados ou não, mas ainda assim contam como em espécie.

Os imóveis têm de estar localizados no mesmo local para serem “semelhantes”?

A propriedade de substituição não tem de estar no mesmo estado de jurisdição que a propriedade abandonada. Mas as fronteiras nacionais são importantes. Propriedades dentro dos Estados Unidos podem ser trocadas por outras propriedades nos EUA. Propriedades fora dos Estados Unidos podem ser trocadas por outras propriedades fora dos EUA.

As propriedades têm de estar na mesma classe de bens para serem “like-kind”?

A propriedade de substituição não tem de estar na mesma classe que a propriedade abandonada. Propriedades comerciais, residenciais, não-desenvolvidas e desenvolvidas são todas do tipo “like-kind” umas para as outras. Portanto, cada um é permutável com cada.

Os imóveis têm de ser detidos com os mesmos direitos de propriedade para serem “semelhantes”?

Nem todos os imóveis “propriedade” tem os mesmos direitos de propriedade. Pode-se ter direitos permanentes ou temporários, seja sobre o terreno ou sobre o que é uma melhoria do terreno, ou ambos. Propriedades não precisam ser mantidas com os mesmos direitos para serem consideradas como semelhantes.

Mas há algumas restrições:

- Propriedade mantida com direitos permanentes ao terreno e suas benfeitorias (“taxa-simples”) é semelhante à propriedade mantida com direitos permanentes ao terreno, mas não às benfeitorias (“taxa arrendada”). Qualquer uma das propriedades pode ser semelhante a uma propriedade detida com direitos às benfeitorias (“locehold interest”) e direitos temporários sobre o terreno (“ground lease”), desde que haja mais de 30 anos no prazo, incluindo provisões de renovação.

- Interesses de arrendamento a prazo podem qualificar-se como semelhantes uns aos outros, mas não a propriedades detidas a longo prazo.

- Os edifícios ou outras benfeitorias sem quaisquer direitos sobre os seus terrenos de base não são semelhantes a qualquer propriedade imobiliária.

As propriedades para arrendamento contam como semelhantes para 1031 permutas?

Geralmente, as casas para arrendamento, os condomínios e os apartamentos são todos semelhantes, pelo que são elegíveis para 1031 permutas semelhantes. Esses tipos de imóveis são similares por duas razões. Primeiro, eles geram renda através de contratos de locação e arrendamento. Em segundo lugar, eles não são de propriedade principalmente para uso pessoal.

Se um proprietário reside na propriedade alugada cedida, então diferentes partes da propriedade podem ser tratadas como distintas. A parte do aluguer da propriedade é considerada como sendo de tipo similar. A porção usada como residência pessoal não é. Além disso, a porção residencial pode se qualificar para o abatimento fiscal de ganhos de capital nos termos da Lei de Alívio do Contribuinte de 1997. Com esta disposição, um contribuinte com uma única prestação pode isentar $250.000 de imposto sobre ganhos de capital. Casais casados podem isentar até $500.000,

Antes de tentar uma troca de 1031 bens similares, você deve consultar um profissional qualificado sobre sua situação particular.

O que NÃO se Qualifica como Imóvel Similar?

Vimos que o que é preciso para ser “similar” é bastante amplo. Existe alguma restrição ao que se qualifica como propriedade “like-kind”? As seções seguintes aprofundam os detalhes.

O que significa ser “mantido para uso produtivo em um comércio, ou negócio, ou para investimento?”

De acordo com o IRS, para ser considerado como “like-kind”, uma propriedade deve ser “mantido para uso produtivo em um comércio, ou negócio, ou para investimento”. Isso significa que você deve possuir e operar ambas as propriedades para uma das seguintes finalidades:

- Com a intenção de aumentar o capital e apreciar o valor

- Para abrigar um ou mais negócios

- Para gerar renda através do arrendamento ou aluguel do espaço e suas instalações

Uma residência primária, segunda casa, ou propriedade de férias não se qualifica como investimento ou propriedade comercial. Da mesma forma para propriedades “mantidas para revenda”.

O que é uma propriedade mantida para venda ou revenda?

Se o IRS determinar que você detém uma propriedade principalmente para (re)venda em vez de para investimento, essa propriedade não contará como propriedade do mesmo tipo. Simplificando, uma propriedade detida para venda ou revenda é comprada apenas para ser “invertida”.

(╯°□°)╯︵ ┻━┻

Não há um único conjunto de critérios que o IRS utilize para fazer esta distinção. Pelo contrário, o IRS considera a intenção do proprietário no momento da venda e o seu uso do imóvel durante todo o seu período de propriedade. Se o IRS determinar que o proprietário do imóvel não pretende utilizar o imóvel para fins comerciais ou de investimento, este será considerado como detido para venda.

Para determinar a intenção, o IRS pode considerar vários factores, incluindo:

- O número de imóveis detidos e explorados pelo contribuinte.

- A frequência com que um imóvel foi comprado e vendido no passado.

- Os tipos de empreendimentos e projetos de melhoria concluídos no imóvel.

- Como o proprietário comercializou agressivamente o imóvel para venda.

As propriedades em territórios americanos ou propriedades imobiliárias estrangeiras?

Propriedades do tipo nas Ilhas Virgens, Guam, ou Ilhas Marianas do Norte podem contar como similares. Propriedades imobiliárias estrangeiras nos outros onze Territórios Americanos (incluindo Porto Rico) não são consideradas como similares aos imóveis domésticos americanos. Como não há provisões especiais para esses outros Territórios Americanos, eles se enquadram na regra geral dada no § 1031(h):

“imóveis localizados nos Estados Unidos e imóveis localizados fora dos Estados Unidos não são propriedades do mesmo tipo”.

Pode fazer uma troca 1031 em bens pessoais?

Não mais.

p> antes dos cortes de impostos & Jobs Act of 2017, bens tangíveis como equipamento agrícola, gado, obras de arte e até jogadores de beisebol eram permutáveis por bens como em espécie. Agora, apenas empresas, propriedades de investimento imobiliário, e certas estruturas de propriedade fracionária de imóveis se qualificam como semelhantes.

Propriedade pessoal, como uma residência primária, segunda casa, ou casa de férias nunca foi elegível para uma troca 1031. No entanto, os proprietários de imóveis podem se qualificar para até $500.000 em ganhos de capital abatimento fiscal na venda de uma residência se atenderem aos critérios de exclusão de venda de imóveis do IRS.

As ações ou títulos elegíveis para uma permuta 1031?

De acordo com a Folha Informativa do IRS sobre a permuta 1031, nenhum dos itens a seguir é considerado “similar” para fins de uma permuta 1031.

- Estoque em comércio ou outros bens detidos principalmente para venda

- Estoque, obrigações, ou notas

- Outros títulos ou evidências de endividamento ou juros

- Interesses numa parceria

- Certificados de confiança ou interesses benéficos

- Choses em acção

P>Agora que você entenda o que faz e não conta como propriedade de espécie similar, leia sobre as regras do IRS sobre como identificar propriedade de substituição de propriedade de espécie similar. Ou vá ao nosso arquivo de propriedades para ver exemplos de ofertas de DST que se qualificam como like-kind.