Quando você pede aos seus empregados para saltar num avião para o trabalho, eles não devem ter que usar o seu próprio dinheiro para chegar ao destino. Assim como você pagaria por um bilhete de avião de um funcionário, você deve reembolsar os funcionários quando eles usam seu carro pessoal para negócios.

Reembolso de milhagem dos funcionários é a maneira mais simples de evitar que os funcionários descarreguem seus cheques para cobrir os custos de condução de negócios.

Overificação: O que é o reembolso de quilometragem?

Mais comum nos dias de antigamente, as empresas emitiam carros da empresa para vendedores e executivos que frequentemente viajavam de carro para reuniões de negócios. A empresa fornecia o carro e pagava as despesas relacionadas, como gasolina, seguros e manutenção.

É costume agora os funcionários utilizarem os seus veículos pessoais para o trabalho. As empresas podem compensar as despesas de carro de um empregado com o reembolso de milhas: Os funcionários recebem uma quantia definida para cada quilometragem que conduzem para o trabalho.

As empresas também podem reembolsar os funcionários com base nos custos reais incorridos com a condução da empresa, mas aplicar uma taxa de reembolso de quilometragem é muitas vezes mais simples.

Usualmente, reembolsar os funcionários por utilizarem os seus veículos pessoais não é um requisito federal. Ainda assim, é uma prática comum que sua empresa deve adotar para evitar que seus funcionários abram suas carteiras para financiar despesas comerciais.

Reembolso de milhagem também se aplica a trabalhadores autônomos. Você pode fazer uma dedução para o uso comercial do seu carro pessoal na Tabela C do Formulário 1040.

O IRS estabelece uma taxa padrão de reembolso de milhas. Para 2020, a taxa de milhagem federal é de $0,575 centavos por milha.

Reembolsos baseados na taxa de milhagem federal não são considerados rendimentos, tornando-os não tributáveis para os seus empregados. As empresas podem deduzir esses custos em seus impostos comerciais.

Uma melhor prática é usar a taxa de reembolso de milhas do IRS, mas você é livre para escolher uma taxa mais alta ou mais baixa. Quando você reembolsa funcionários a uma taxa maior, o valor extra é contado como salário bruto e está sujeito aos impostos da folha de pagamento.

O que se qualifica para reembolso de milhagem?

A sua empresa pode deduzir custos de reembolso de milhagem para viagens de negócios que excluem o trajeto regular de um funcionário.

Os custos de reembolso de milhas qualificadas incluem:

- Viagens de negócios

- Reuniões fora do local com clientes e potenciais clientes

- Executar recados para fornecimentos comerciais

- Entregas

A taxa de milhagem ajuda a cobrir custos como gás, mudanças de óleo, manutenção e seguro. As portagens e despesas de estacionamento não são concebidas para serem incluídas na taxa de reembolso de quilometragem, pelo que os empregadores devem reembolsar essas despesas ao seu custo real.

Quando utiliza a taxa de quilometragem do IRS para estes custos, estes não são tributáveis para os seus empregados e são dedutíveis para a sua empresa. Se escolher uma taxa mais elevada, tanto você como os seus empregados pagam impostos sobre a folha de pagamento sobre o montante extra.

Você pode reembolsar os seus empregados pelos custos de deslocação, mas isso é uma decisão de administração de benefícios porque os custos de deslocação pagos pelo empregador são considerados um benefício marginal tributável.

Como calcular o reembolso de milhas padrão

Os empregadores devem criar uma política de reembolso de milhas que trace as linhas gerais:

- What trips are subject to reimbursement

- The reimbursement rate

- How to calculate the number of miles

- How to record the mileage reimbursement

- How reimbursements will be paid

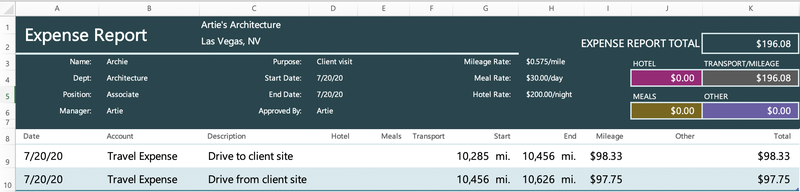

Create an expense report that automatically calculates the standard mileage reimbursement based on your policy. You can use a Microsoft Excel template as a starting point.

Ask your employees to submit a record that supports their expense report. Methods of calculating mileage include:

- Taking photos of the car’s odometer before and after each business trip

- Using an online tool like Google Maps

Let’s calculate a mileage reimbursement for Archie, an employee of Artie’s Architecture. Archie dirigiu seu carro pessoal para visitar um site cliente na semana passada e está procurando reembolso para as milhas percorridas.

A política do Archie declara:

- Os sites dos clientes qualificam-se para reembolso de milhas

- A taxa de reembolso é a taxa padrão do IRS de $0.575 centavos por milha

li>Compare a leitura do odômetro do carro antes e depois da viagem para calcular as milhas percorridasli>Os funcionários devem preencher um relatório de despesas para reembolso de milhas dentro de 10 dias úteis após a viagemli>Os funcionários recebem o reembolso por depósito direto dentro de cinco dias úteis após o envio

p>Antes e depois de cada viagem de negócios, Archie tira uma foto do seu odômetro para manter o controle da sua milhagem.

Após a viagem, Archie preenche um relatório de despesas usando o modelo fornecido pelo empregador que calcula automaticamente seu reembolso de acordo com a taxa de milhagem do IRS de 2020.

Deixe seus funcionários enviarem um relatório de despesas que rastreie sua milhagem. Fonte: Microsoft Excel.

Como empregador, verifique sempre os cálculos do relatório de despesas para ter certeza que as fórmulas do Excel estão funcionando corretamente.

O dono da empresa, Artie, deve encontrar a diferença entre as leituras do odômetro e multiplicá-la pela taxa padrão de reembolso de milhas.

A diferença para a primeira viagem é de 171 milhas (10.456 – 10.285). Multiplicado por $0,575 centavos, o resultado é $98,33, o que corresponde à saída do relatório de despesas. Artie deve repetir o processo para a segunda viagem. O valor total do reembolso é de $196,08.

O software de folha de pagamento tem frequentemente um recurso que permite aos empregadores enviar reembolsos com depósito direto.

Porque o reembolso de milhas padrão não é tributável, trate esses reembolsos separadamente do processamento da folha de pagamento. Não adicione o reembolso ao próximo salário do seu empregado porque você pode acidentalmente sujeitar o reembolso a deduções desnecessárias na folha de pagamento.

Se você reembolsar a quilometragem nos cheques de pagamento dos empregados, reconcilie regularmente a folha de pagamento para apanhar erros.

Você tem que pagar aos funcionários por despesas de condução de negócios?

Se você vive em certos estados ou paga aos funcionários salário mínimo, você pode ter que reembolsá-los por despesas de condução de negócios.

Califórnia e Massachusetts requerem reembolso de milhas. Verifique o site do departamento de trabalho do seu estado para as regulamentações mais atualizadas.

Você não pode esperar que os empregados que ganham com o salário mínimo ou próximo ao salário mínimo paguem por suas despesas de condução de negócios. A regra de propina da Lei de Normas Trabalhistas Justas (Fair Labor Standards Act (FLSA)) diz que se as despesas de condução de um empregado fazem com que ele ganhe menos do que o salário mínimo, o empregador deve reembolsá-las.

Quando um empregado ganha com ou perto do salário mínimo, qualquer despesa não reembolsada desencadeia a violação da FLSA de propina.

A regra de propina da FLSA surge normalmente para os motoristas de entregas de alimentos que utilizam seus próprios carros. Os empregadores devem rastrear as viagens dos funcionários que ganham perto do salário mínimo para garantir que não sejam mal pagos.

Por exemplo, digamos que você possui uma pizzaria em Connecticut e paga aos motoristas de entrega $12 por hora, o salário mínimo. Os motoristas usam seus próprios carros para fazer entregas.

Se seus funcionários têm que pagar pela gasolina usada para entregas, eles estão tecnicamente usando seus ganhos para beneficiar a empresa. A FLSA diz que esses custos não podem fazer com que a tarifa horária de um empregado caia abaixo do salário mínimo.

Diga que um entregador trabalha quatro horas, ganhando $48 em salários brutos ($12 tarifa horária x 4 horas).