- Was ist ein gleichartiges Grundstück?

- Was gilt als gleichartige Immobilie?

- Müssen Immobilien von gleicher Qualität sein, um „gleichartig“ zu sein?

- Müssen sich die Immobilien am selben Ort befinden, um „gleichartig“ zu sein?

- Müssen die Immobilien zur gleichen Vermögensklasse gehören, um „gleichwertig“ zu sein?

- Müssen Immobilien mit denselben Eigentumsrechten ausgestattet sein, um „gleichartig“ zu sein?

- Gelten Mietobjekte als gleichartig für den 1031-Tausch?

- Was gilt NICHT als gleichartiges Eigentum?

- Was bedeutet es, „für die produktive Nutzung in einem Gewerbe oder Unternehmen oder für Investitionen gehalten zu werden“

- Was ist eine Immobilie, die zum Verkauf oder Wiederverkauf gehalten wird?

- Sind Immobilien in US-Territorien oder ausländische Immobilien gleichartig?

- Kann man einen 1031-Tausch für Sachvermögen durchführen?

- Können Aktien oder Anleihen für einen 1031-Tausch verwendet werden?

Was ist ein gleichartiges Grundstück?

Gleichartige Grundstücke sind Immobilien, die gemäß Abschnitt 1031 des Internal Revenue Code für den Tausch und die Stundung von Kapitalertragssteuern in Frage kommen. Gleichartige Immobilien dürfen nur für Geschäfts- oder Investitionszwecke gehalten werden, nicht für die private Nutzung. Sie müssen nicht von ähnlicher Qualität sein, um die Voraussetzungen zu erfüllen.

Was gilt als gleichartige Immobilie?

Um die Zahlung von Kapitalertragssteuern im Rahmen eines 1031-Gleichartigkeitstauschs aufzuschieben, muss Ihre Ersatzimmobilie von derselben Art sein wie die verkaufte Immobilie. Außerdem müssen Sie beide Immobilien für geschäftliche Zwecke, zur produktiven Nutzung in einem Gewerbe oder als Investition halten (26 U.S.C. § 1031(a)).

Aber was gilt als gleichartig? Welche Arten von Immobilien sind nicht zulässig? In unserem Video unten erfahren Sie es.

Wie der Name schon sagt, ist eine Ersatzimmobilie „gleichartig“ mit einer aufgegebenen Immobilie, wenn es sich um ähnliche Vermögenswerte handelt. Zum Beispiel ist Ackerland gleichartig mit anderem Ackerland. Gleichartige Immobilien müssen jedoch nicht genau gleich sein. (Schließlich sind keine zwei Immobilien genau gleich. Wäre dies der Fall, wären sie eine einzige Immobilie mit demselben Grundriss, Mieter und derselben Adresse. Niemand will eine Immobilie gegen sich selbst austauschen.) Wie ähnlich müssen sich also zwei Vermögenswerte sein, damit sie gleichartig sind?

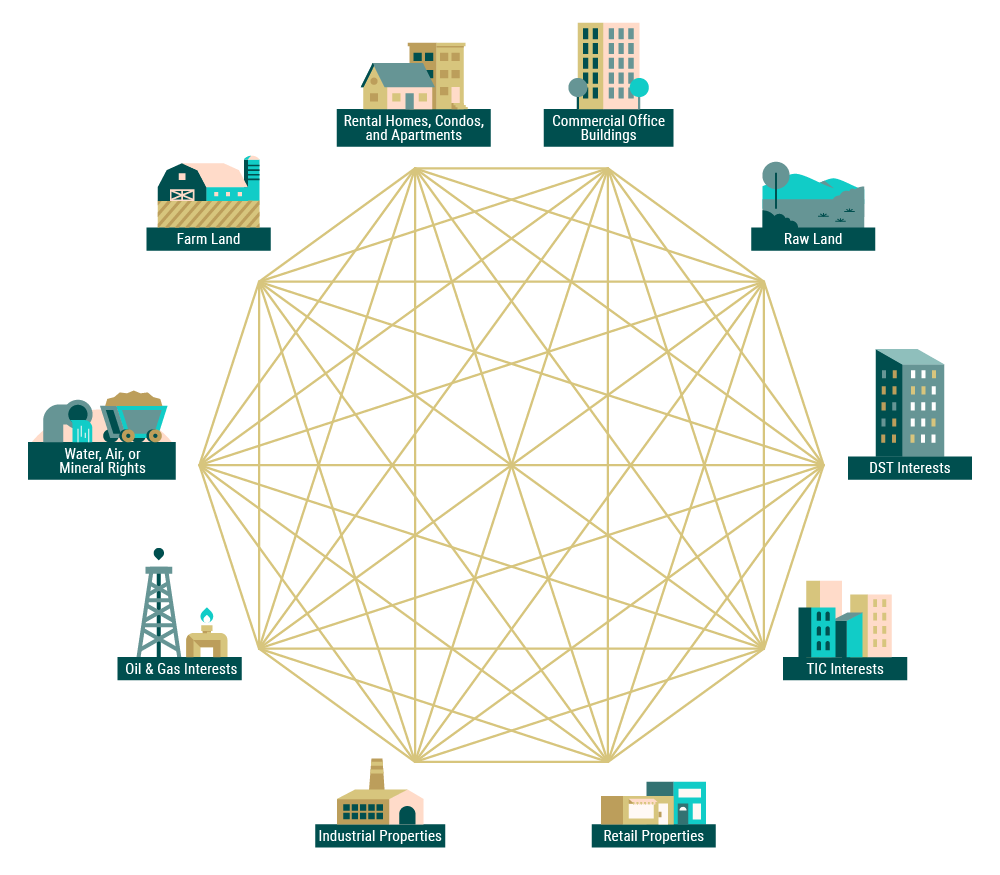

Generell gilt jeder Immobilienwert als gleichartig, solange beide für ein Unternehmen, eine produktive Nutzung in einem Gewerbe oder eine Investition gehalten werden.

Als gleichartig gilt also nicht nur Ackerland, sondern auch Mehrfamilienhäuser, Rohbauland und Gewerbeimmobilien. Darüber hinaus können alle diese Immobilientypen sogar als gleichartig mit Bruchteilseigentumsanteilen an Delaware Statutory Trusts gelten (erfahren Sie mehr über DST-Anteile).

Müssen Immobilien von gleicher Qualität sein, um „gleichartig“ zu sein?

Nach Angaben der IRS „spielt die Qualität oder der Grad keine Rolle. Die meisten Immobilien sind anderen Immobilien gleichwertig. Zum Beispiel ist eine Immobilie, die mit einem Mietwohnhaus bebaut ist, gleichartig mit einem unbebauten Grundstück“ (FS 2008-18).

Unter „Qualität“ kann man allgemein den Wert einer Immobilie verstehen, wie auch immer dieser gemessen wird. Zwei Immobilien können sich im Marktwert, in der Quadratmeterzahl oder im Alter unterscheiden oder darin, ob sie bebaut oder unbebaut sind, und gelten dennoch als gleichartig.

Müssen sich die Immobilien am selben Ort befinden, um „gleichartig“ zu sein?

Ersatzimmobilien müssen sich nicht im selben Bundesstaat befinden wie die aufgegebenen Immobilien. Aber die Landesgrenzen spielen eine Rolle. Eigentum innerhalb der Vereinigten Staaten kann gegen anderes US-Eigentum getauscht werden. Immobilien außerhalb der Vereinigten Staaten können gegen andere Immobilien außerhalb der USA getauscht werden.

Müssen die Immobilien zur gleichen Vermögensklasse gehören, um „gleichwertig“ zu sein?

Ersatzimmobilien müssen nicht zur gleichen Klasse gehören wie die aufgegebenen Immobilien. Gewerbe-, Wohn-, unbebaute und bebaute Grundstücke sind alle gleichartig. Jedes ist also mit jedem austauschbar.

Müssen Immobilien mit denselben Eigentumsrechten ausgestattet sein, um „gleichartig“ zu sein?

Nicht jedes Immobilien-„Eigentum“ ist mit denselben Eigentumsrechten verbunden. Man kann entweder dauerhafte oder vorübergehende Rechte besitzen, entweder an dem Grundstück oder an den Verbesserungen des Grundstücks oder an beidem. Immobilien müssen nicht mit denselben Rechten ausgestattet sein, um als gleichartig zu gelten.

Es gibt jedoch einige Einschränkungen:

- Eine Immobilie, die mit dauerhaften Rechten an dem Grundstück und seinen Verbesserungen ausgestattet ist („fee-simple“), ist gleichartig mit einer Immobilie, die mit dauerhaften Rechten an dem Grundstück, aber nicht an den Verbesserungen ausgestattet ist („lease fee“). Beide Grundstücke können einem Grundstück mit Rechten an den Einbauten („Erbbaurecht“) und zeitlich begrenzten Rechten am Grundstück („Erbbaurecht“) gleichartig sein, sofern die Laufzeit einschließlich der Verlängerungsbestimmungen mehr als 30 Jahre beträgt.

- Kurzfristige Erbbaurechte können einander gleichartig sein, nicht aber ein langfristig gehaltenes Grundstück.

- Gebäude oder andere Einbauten, die ohne Rechte an dem ihnen zugrundeliegenden Grundstück gehalten werden, sind nicht gleichartig mit einer Immobilie.

Gelten Mietobjekte als gleichartig für den 1031-Tausch?

Im Allgemeinen sind Mietshäuser, Eigentumswohnungen und Apartments gleichartig und kommen daher für den 1031-Tausch in Frage. Diese Immobilientypen sind aus zwei Gründen gleichwertig. Erstens erwirtschaften sie Einkommen durch Miet- und Pachtverträge. Zweitens werden sie nicht in erster Linie für den Eigenbedarf genutzt.

Wohnt der Eigentümer in der aufgegebenen Mietimmobilie, so können verschiedene Teile der Immobilie als getrennt behandelt werden. Der vermietete Teil der Immobilie wird als gleichwertig angesehen. Der Teil, der als persönlicher Wohnsitz genutzt wird, hingegen nicht. Darüber hinaus kann der wohnwirtschaftlich genutzte Teil nach dem Taxpayer Relief Act of 1997 für eine Kapitalertragsteuererleichterung in Betracht kommen. Im Rahmen dieser Bestimmung kann ein alleinstehender Steuerzahler 250.000 $ an Kapitalgewinnen von der Steuerpflicht ausnehmen. Verheiratete Paare können bis zu 500.000 $ von der Steuerpflicht befreien.

Bevor Sie einen 1031-Sachguttausch durchführen, sollten Sie sich mit einem qualifizierten Fachmann über Ihre besondere Situation beraten.

Was gilt NICHT als gleichartiges Eigentum?

Wir haben gesehen, dass die Definition von „gleichartigem Eigentum“ ziemlich weit gefasst ist. Gibt es irgendwelche Beschränkungen dafür, was als „gleichartige“ Immobilie gilt? In den nächsten Abschnitten werden die Einzelheiten erläutert.

Was bedeutet es, „für die produktive Nutzung in einem Gewerbe oder Unternehmen oder für Investitionen gehalten zu werden“

Nach Angaben des IRS muss eine Immobilie „für die produktive Nutzung in einem Gewerbe oder Unternehmen oder für Investitionen gehalten werden“, um als gleichartig zu gelten. Dies gilt sowohl für die aufgegebene Immobilie als auch für die Ersatzimmobilie.

Das bedeutet, dass Sie beide Immobilien für einen der folgenden Zwecke besitzen und betreiben müssen:

- Mit der Absicht, Kapital zu vermehren und den Wert zu steigern

- Um ein oder mehrere Unternehmen zu beherbergen

- Um durch die Vermietung oder Verpachtung des Raums und seiner Einrichtungen Einkünfte zu erzielen

Ein Hauptwohnsitz, ein Zweitwohnsitz oder eine Ferienimmobilie gilt nicht als Anlage- oder Geschäftsimmobilie. Gleiches gilt für Immobilien, die zum Wiederverkauf gehalten werden.

Was ist eine Immobilie, die zum Verkauf oder Wiederverkauf gehalten wird?

Wenn das Finanzamt feststellt, dass Sie eine Immobilie in erster Linie zum (Wieder-)Verkauf und nicht zur Investition halten, wird diese Immobilie nicht als gleichwertig anerkannt. Einfach ausgedrückt: Eine Immobilie, die zum Verkauf oder zur Weiterveräußerung gehalten wird, ist eine Immobilie, die nur gekauft wurde, um sie zu „veräußern“.

(╯°□°)╯︵ ┻━┻

Es gibt keine einheitliche Reihe von Kriterien, die das IRS für diese Unterscheidung verwendet. Vielmehr berücksichtigt der IRS die Absicht des Eigentümers zum Zeitpunkt des Verkaufs und die Nutzung der Immobilie während der gesamten Dauer des Eigentums. Stellt der IRS fest, dass der Eigentümer nicht beabsichtigt hat, die Immobilie für geschäftliche oder Investitionszwecke zu nutzen, wird sie als zum Verkauf gehalten betrachtet.

Um die Absicht zu bestimmen, kann der IRS mehrere Faktoren berücksichtigen, darunter:

- Die Anzahl der Immobilien, die der Steuerpflichtige besitzt und betreibt.

- Wie häufig eine Immobilie in der Vergangenheit gekauft und verkauft wurde.

- Die Art der Entwicklungs- und Verbesserungsprojekte, die an der Immobilie durchgeführt wurden.

- Wie aggressiv der Eigentümer die Immobilie zum Verkauf vermarktet hat.

Sind Immobilien in US-Territorien oder ausländische Immobilien gleichartig?

Gleichartige Immobilien auf den Jungferninseln, Guam oder den Nördlichen Marianen können als gleichartig gelten. Ausländische Immobilien in den anderen elf US-Territorien (einschließlich Puerto Rico) gelten nicht als gleichwertig mit inländischen amerikanischen Immobilien. Da es für diese anderen US-Territorien keine besonderen Bestimmungen gibt, fallen sie unter die allgemeine Regel in § 1031(h):

„In den Vereinigten Staaten gelegene Immobilien und außerhalb der Vereinigten Staaten gelegene Immobilien sind nicht gleichartig“.

Kann man einen 1031-Tausch für Sachvermögen durchführen?

Nicht mehr.

Vor dem Tax Cuts & Jobs Act von 2017 konnten Sachvermögen wie landwirtschaftliche Geräte, Vieh, Kunstwerke und sogar Baseballspieler gegen Sachvermögen getauscht werden. Jetzt qualifizieren sich nur noch Unternehmen, als Finanzinvestition gehaltene Immobilien und bestimmte Immobilienfraktionseigentumsstrukturen als Sachwerte.

Persönliches Eigentum wie ein Hauptwohnsitz, ein Zweitwohnsitz oder ein Ferienhaus war noch nie für einen 1031-Tausch geeignet. Hauseigentümer können jedoch beim Verkauf eines Wohnsitzes eine Steuererleichterung von bis zu 500.000 $ in Form von Kapitalgewinnen erhalten, wenn sie die Ausschlusskriterien des IRS für den Verkauf von Eigenheimen erfüllen.

Können Aktien oder Anleihen für einen 1031-Tausch verwendet werden?

Nach dem IRS Fact Sheet on 1031 Exchanges gilt keines der folgenden Güter als „gleichartig“ für die Zwecke eines 1031-Tausches.

- Handelsaktien oder anderes Eigentum, das hauptsächlich zum Verkauf gehalten wird

- Aktien, Anleihen, oder Schuldscheine

- Andere Wertpapiere oder Schuld- oder Zinsnachweise

- Beteiligungen an einer Personengesellschaft

- Treuhandzertifikate oder Nießbrauchsrechte

- Geschäftsanteile

Nachdem Sie nun wissen, was als gleichartiges Eigentum gilt und was nicht, können Sie sich über die Regeln des IRS zur Ermittlung gleichartiger Ersatzimmobilien informieren. Oder besuchen Sie unser Immobilienarchiv, um Beispiele für DST-Angebote zu sehen, die als gleichwertig gelten.