- Safe Investments to Consider

- Treasury Securities

- Bonds and Bond Funds

- Real Estate Investment Trusts

- Index Funds, Mutual Funds, and Exchange Traded Funds (ETF’s)

- Stocks

- How to Pick Safe Investments

- Als je op de buitenwereld hebt gelet, is het een enge tijd voor iedereen. De aandelenmarkt lijkt dagelijks alle kanten op te springen. Sommige mensen hebben een hoge risicotolerantie, maar veel van ons willen gewoon weten hoe we deze storm kunnen doorstaan met een aantal beleggingen met een laag risico.

- Veilige beleggingen om te overwegen

- Hoe CD’s werken:

- Treasury Securities

- Bestuur onze beste strategieën, tools en ondersteuning rechtstreeks in uw inbox.

- Obligaties en obligatiefondsen

- Real Estate Investment Trusts

- Indexfondsen, beleggingsfondsen en Exchange Traded Funds (ETF’s)

- Stocks

- Hoe kies je veilige beleggingen

- Krijg onze beste strategieën, tools en ondersteuning rechtstreeks in je inbox.

- High-Yield Savings Accounts

- High-Yield Money Market Account

- Geldmarktfondsen

- Certificates of Deposit (CD’s)

- Treasury Bonds

- Treasury Inflation-Protected Securities (TIP’s)

- Treasury Notes

- Treasury Bills

- Overheidsobligatiefondsen

- Gemeentelijke Obligatiefondsen

- Corporate Bonds

- REIT’s

- Mutual Funds

- Exchange-Traded Funds (ETF’s)

- Indexfondsen

- Dividendaandelen

Als je op de buitenwereld hebt gelet, is het een enge tijd voor iedereen. De aandelenmarkt lijkt dagelijks alle kanten op te springen. Sommige mensen hebben een hoge risicotolerantie, maar veel van ons willen gewoon weten hoe we deze storm kunnen doorstaan met een aantal beleggingen met een laag risico.

Maar wat zijn veilige beleggingen?

Als je Listen Money Matters al een tijdje leest, weet je hoe we denken over het hebben van een noodfonds en een cashbuffer. We beleggen ook voor de lange termijn, dus we zijn voorstander van een buy and hold strategie.

Dat betekent dat we ons over het algemeen geen zorgen maken over marktschommelingen. Na een recordstijging maken veel beleggers voor het eerst een marktdaling mee.

U vindt uw portefeuille misschien te agressief en bent op zoek naar opties met een laag risico om te diversifiëren. Anderen naderen hun pensioendatum en zijn op zoek naar wat ze met hun appeltje voor de dorst moeten doen.

We zullen het hebben over onze beleggingsstrategie en enkele verschillende soorten beleggingen om u aan de andere kant te helpen en tegelijkertijd uw rendement te maximaliseren.

Zelfs als uw portefeuille de helft van zijn nominale waarde heeft verloren, bezit u nog steeds hetzelfde aantal aandelen. U realiseert geen verlies tenzij u verkoopt.

Wij raden u aan diep adem te halen en te blijven beleggen, of de markt nu omhoog of omlaag gaat.

Dit gezegd hebbende, zijn hier enkele veilige beleggingsopties als de beursverliezen u in slaap doen sukkelen.

Gedachte vuistregel: Beleggingen met een laag risico bieden doorgaans een lager rendement terwijl de verliezen beperkt blijven. Beleggingen met een hoog risico leveren een hoger rendement op lange termijn op, maar gaan gepaard met een grotere volatiliteit op korte termijn.

Veilige beleggingen om te overwegen

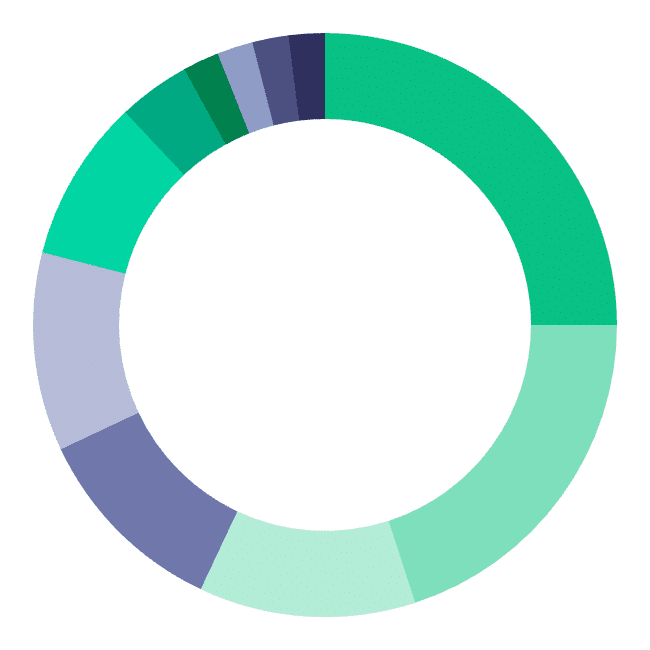

Deze beleggingen lopen van veilig naar risicovol. Ze zijn gerangschikt op basis van verwacht rendement, bescherming en liquiditeit. De nummers 1-11 dragen het minste risico, terwijl 12-16 iets riskantere opties zijn.

De absoluut veiligste beleggingsoptie is om uw geld op een hoogrentende spaarrekening te zetten. Veel online bankrekeningen betalen tussen de 1-2% rente als u bij hen bankiert.

Dit is een gegarandeerd rendement en de veiligste plaats om te beleggen.

Rendementsspaarrekeningen worden tot $250.000 gedekt door de Federal Deposit Insurance Corporation (FDIC), en beschermen u als uw bank failliet gaat.

Het nadeel is dat uw geld niet substantieel zal groeien. Het rendement zal nauwelijks gelijke tred houden met de inflatie.

Maar, uw geld zal niet van de ene dag op de andere de helft van zijn nominale waarde verliezen en uw rendement zal een vast percentage zijn. Als u een hogere risicotolerantie hebt, leveren sommige van deze andere opties een hoger rendement op een langere termijn op, maar als u op zoek bent naar de veiligste optie, is dit het.

CIT Bank biedt een hoge rente en u kunt tot $300 krijgen wanneer u een rekening opent.

Niet te verwarren met een geldmarktfonds, een geldmarktrekening is in feite een spaarrekening die rente oplevert en wordt aangeboden door een financiële instelling.

Deze zijn een van de veiligste plaatsen om geld te beleggen, omdat ze, net als een hoogrentende spaarrekening, ook FDIC-verzekerd zijn tot $ 250.000.

Geldmarktrekeningen bieden een veilige investering met gemakkelijke toegang. Bij veel rekeningen kunt u uw geld opnemen met cheques of een debetkaart.

Geldmarktfondsen zijn een soort beleggingsfondsen. Ze beleggen in kortlopende schulden, kasequivalenten en zelfs contanten. Ze zijn niet zo veilig, maar bieden een hoger rendement en hebben een zeer laag risico.

Eén van de belangrijkste voordelen van geldmarktfondsen is hun liquiditeit. Ze zijn een prima plek om geld te parkeren terwijl u wacht om te beleggen. Al uw geld in een geldmarktfonds laten zitten is geen geweldige langetermijnstrategie, maar het kan een veilige haven zijn in moeilijke tijden.

Een geldmarktfonds is een geweldige plek om geld op te slaan dat u klaar wilt hebben om op elk moment te beleggen. Wij noemen dit uw opportunity fund.

Certificates of Deposit zijn een beleggingsoptie met een zeer laag risico.

Hoe CD’s werken:

U gaat ermee akkoord de bank of kredietunie een deel van uw geld te geven voor een bepaalde periode. In het algemeen geldt: hoe langer u ermee instemt uw geld bij de bank te laten staan, hoe hoger de rente. Als die periode is verstreken, betaalt de bank u de hoofdsom plus de overeengekomen rente.

Depositobewijzen worden als een zeer veilige investering beschouwd, omdat ze tot $ 250.000 worden gedekt door de (FDIC). Dit betekent dat als de bank u niet kan terugbetalen, de FDIC dat doet.

Het voordeel van depositocertificaten is dat ze vaak een hogere rente opleveren dan wanneer u uw geld op een spaarrekening of geldmarktrekening laat staan. Het nadeel is dat u niet tot het aangegeven tijdstip bij uw geld kunt zonder een boete te betalen voor vervroegde opname.

Een depositocertificaat kan een hoger rendement bieden dan een geldmarktrekening zonder extra risico te lopen, maar u verliest liquiditeit.

Het opbouwen van een CD-ladder kan een superieure beleggingsstrategie zijn.

Treasury Securities

Er zijn drie soorten Treasury Securities: Treasury Bonds, Treasury Notes (T-Notes), en Treasury Bills (T-Bills). Er zijn ook TIP’s, die een soort schatkistobligaties zijn.

Treasury bonds zijn obligaties uitgegeven door de federale overheid. Ze hebben een looptijd van 30 jaar en betalen twee keer per jaar rente. Wanneer de obligatie de vervaldatum bereikt, betaalt zij de marktwaarde uit aan de houder.

Treasury Inflation-Protected Securities zijn een soort obligaties van de Amerikaanse schatkist. Het doel ervan is beleggers te beschermen tegen inflatie

Deze obligaties worden door de Amerikaanse overheid gesteund en zijn geïndexeerd voor inflatie. Ze betalen de beleggers een vaste rente, terwijl de waarde van de obligatie zich aanpast aan de actuele koers.

Treasury Notes hebben looptijden van twee, drie, vijf, zeven en tien jaar en de houder ontvangt elke zes maanden rente tegen een vast tarief. Zodra ze vervallen, betaalt de Amerikaanse overheid de volledige nominale waarde van de obligatie.

Treasury Bills hebben een vervaldatum van een jaar of minder. Ze brengen technisch gezien geen rente op, maar ze worden met korting verkocht. Zodra ze de vervaldatum bereiken, betaalt de Amerikaanse overheid de marktwaarde ervoor.

Treasury securities zijn obligaties die door de overheid worden gedekt voor staatsschuld. Ze worden gedekt door de Amerikaanse overheid en zijn een geweldige optie als u meer dan $ 250.000 hebt en niet op korte termijn over het geld wilt beschikken.

Het nadeel van schatkistpapier is dat u het geld NIET vervroegd kunt opnemen, zelfs niet tegen een boete. U kunt ze op een secundaire markt verkopen, maar u kunt er niet direct over beschikken voordat ze aflopen.

Bestuur onze beste strategieën, tools en ondersteuning rechtstreeks in uw inbox.

Obligaties en obligatiefondsen

Er zijn veel verschillende soorten obligaties waarin u kunt beleggen. Een obligatie is in wezen een schuldbekentenis waarbij u geld leent aan de emittent en deze ermee instemt u een vast aantal betalingen te doen gedurende een vaste periode.

Aan het eind van deze periode bereikt de obligatie zijn vervaldatum en krijgt u het volledige bedrag van uw investering terug.

Obligaties werken als een uitstekend tegenwicht voor aandelen. Aandelen zijn als de zeilen van een schip, ze brengen het snel in beweging. Dat kan goed zijn in een bullmarkt, maar in een bearmarkt kunt u uit koers raken.

Obligaties zijn een veilige belegging om uw portefeuille in onzekere tijden in evenwicht te houden. Zie ze als een anker dat ervoor zorgt dat uw schip niet wild schommelt tijdens de ups en downs van de aandelenmarkt.

Note: verschillende soorten obligaties omvatten gemeentelijke obligaties, Amerikaanse spaarobligaties en bedrijfsobligaties.

Obligaties kunnen worden gekocht en verkocht op de open markt of onderhands. Doorgaans offert u een hoger rendement op voor het nemen van een lager risico wanneer u obligaties kiest in plaats van aandelen.

Obligaties worden beoordeeld door Standard & Poor’s, Moody’s en Fitch.

De beoordelingen variëren, maar AAA tot Baa worden beschouwd als investment grade. Obligaties met een rating van BB of Ba en lager worden beschouwd als junk bonds.

De obligatierating helpt u bepalen hoe waarschijnlijk het is dat de emittent de obligatie terugbetaalt of in gebreke blijft. Een lagere rating biedt over het algemeen een hoger rendement, maar met een groter risico op wanbetaling.

U kunt individuele obligaties of obligatiefondsen kopen. Obligatiefondsen werken ongeveer hetzelfde als een beleggingsfonds voor aandelen.

Overheidsobligatiefondsen zijn beleggingsfondsen die beleggen in schuldpapier. Deze worden gedekt door de Amerikaanse overheid en worden gebruikt om schulden af te lossen en projecten te financieren.

Obligatiefondsen van de overheid zijn de veiligste van de beursgenoteerde obligaties om in te beleggen, maar bieden over het algemeen het laagste rendement.

Als we de aandelenmarkt konden timen, zouden we allemaal miljonair zijn. Maar dat kunnen we niet.

Tweet This

Gemeentelijke Obligaties zijn schuldverplichtingen uitgegeven door staats- en lokale overheden. Ze zijn flexibel omdat u elke dag aandelen kunt kopen en verkopen.

De rente die wordt verdiend, wordt doorgaans niet federaal belast en wordt mogelijk niet belast op staats- of lokaal niveau, afhankelijk van de obligatie. Gemeentelijke obligaties zijn een goede middenweg als u een hoger rendement wilt dan staatsobligaties, maar liever minder risico loopt dan bedrijfsobligaties.

Corporate Bonds zijn obligaties die door bedrijven worden uitgegeven. Een bedrijf geeft een obligatie uit als het kapitaal wil aantrekken. Ze zijn risicovoller dan gemeentelijke of staatsobligaties, maar leveren ook een hoger rendement op.

Real Estate Investment Trusts

Real estate investment trusts (REIT’s) laten u beleggen in bedrijven die onroerend goed bezitten of beheren. Dit is een geweldige optie als u een duik wilt nemen in de vastgoedmarkt, maar niet de rompslomp of de tijdsbesteding wilt van het bezitten van een individueel pand.

Gelijk aan hoe individuele aandelen zich verhouden tot beleggingsfondsen, zijn REIT’s minder riskant dan het bezitten van een enkel pand, omdat één slechte investering niet het hele schip zal doen zinken.

U zult waarschijnlijk niet het rendement krijgen dat u zou krijgen door rechtstreeks in vastgoed te investeren, maar het is volledig passief en het risico is lager.

Voor een nadere blik, lees onze gidsen Aan de slag met onroerend goed en REIT-beleggen.

Indexfondsen, beleggingsfondsen en Exchange Traded Funds (ETF’s)

Beleggen in indexfondsen, beleggingsfondsen of ETF’s is over het algemeen een stuk veiliger dan beleggen in individuele bedrijven zoals Luckin (LK) of Boeing (BA).

De reden hiervoor is dat ze meerdere bedrijven omvatten en dus minder gevoelig zijn voor grote schommelingen.

Mutual Funds zijn beleggingen waarin geld van beleggers wordt samengebracht om aandelen, obligaties en andere soorten beleggingen te kopen. Een portefeuillebeheerder beslist waar en wanneer het geld wordt belegd.

De beheerder krijgt een vergoeding, waardoor beleggingsfondsen een hogere kostenratio hebben dan ETF’s of indexfondsen.

ETF’s zijn als een mandje aandelen, obligaties of grondstoffen dat u via een effectenmakelaar kunt kopen en verkopen. ETF’s volgen gewoonlijk een index.

Het nadeel van ETF’s is dat ze meer kosten om te handelen dan beleggingsfondsen. Het voordeel is dat de kostenratio’s lager zijn dan bij actief beheerde beleggingsfondsen.

Een indexfonds is een soort beleggingsfonds, maar in plaats van een portefeuillebeheerder te betalen om te kiezen waar en wanneer wordt belegd, vereenvoudigt een indexfonds de zaken door een bepaalde index te volgen.

Bijv. de S&P 500 Index belegt in bedrijven die in de S&P 500 staan. Het verschil tussen deze drie fondsen is voor velen een punt van verwarring.

Indexfondsen zijn technisch gezien onderlinge fondsen, terwijl ETF’s dat niet zijn. ETF’s worden meer als aandelen verhandeld, ook al volgen ETF’s over het algemeen een index.

Diepe duiken: Voor een diepere kijk, bekijk deze gedetailleerde berichten over indexfondsen, mythes over indexfondsen en de verschillen tussen beleggingsfondsen en ETF’s.

Stocks

Dit is de meest risicovolle van de genoemde opties, maar kan een uitstekend rendement en een stabiel inkomen opleveren. Aandelen die dividend uitkeren zijn het meest geschikt voor mensen met een hogere risicotolerantie die een passieve cashflow willen.

Alleen vertrouwen op aandelen die dividend uitkeren is riskant, tenzij u goed gediversifieerd bent. Boeing-aandelen, bijvoorbeeld, daalden onlangs van $ 340 per aandeel medio februari tot $ 95 per aandeel op 20 maart als gevolg van het coronavirus.

Terwijl iedereen hard werd getroffen, daalden de meeste beleggingsfondsen slechts met ongeveer 30%.

Om uw risico te beperken, belegt u in dividenduitkerende aandelen met een lange staat van dienst. Zij hebben al eerder stormen doorstaan en de kans is groter dat ze zelfs in dalende markten blijven betalen.

Dividendaandelen zijn riskanter, maar met een groot risico komt een grote beloning. Als u uw portefeuille diversifieert, kunt u uw eigen beleggingsfonds samenstellen.

Beleggen in individuele dividendaandelen geeft u het hoogste groeipotentieel, maar laat u ook open voor grote marktschommelingen.

Of u kunt beleggen in een dividendfonds via een makelaarskantoor zoals Vanguard. Het dividendwaarderingsfonds VDADX volgt bijvoorbeeld een benchmark van Amerikaanse bedrijven die hun dividenden in het verleden jaarlijks hebben verhoogd.

Dit is een indexfonds van de meest consistente dividendbetalende bedrijven in de S&P 500. Het heeft historisch beter gepresteerd dan de S&P 500 op lange termijn. In de afgelopen 10 jaar heeft het 10,98% teruggegeven op een gemiddelde jaarlijkse basis, terwijl de S&P 500 slechts 10,53% teruggaf in diezelfde periode.

Het voordeel van dividendaandelen ten opzichte van niet-dividendaandelen is dat u over het algemeen vier keer per jaar een uitbetaling gegarandeerd krijgt.

Hoe kies je veilige beleggingen

Bij het bepalen van het type beleggingsoptie waarin u geïnteresseerd bent, is het belangrijk om na te denken over uw doelen. Als u cashflow en liquiditeit nodig hebt, zult u een ander pad bewandelen dan wanneer u alleen een veilige plek wilt om uw geld de komende dertig jaar te stallen.

Zoals bij elke belegging is het een afweging tussen risico en beloning. Hoe hoger het risico, hoe groter de kans op rendement, maar er is ook een aanzienlijke kans op grote verliezen.

Als u zich in de groeifase van uw vermogensopbouw bevindt, kunnen aandelen en aandelenfondsen op de lange termijn een veel hoger rendement bieden dan de andere genoemde opties.

Voor iemand die nog tientallen jaren van zijn pensioen verwijderd is, zijn opties 12-15 waarschijnlijk het beste.

Als een groot percentage van uw portefeuille in Boeing zat, realiseert u geen verlies tenzij u op de bodem verkoopt. Daarom zijn wij er zo op gebrand dat een buy and hold-strategie het beste is.

Timing van de markt is moeilijk, omdat je twee keer gelijk moet hebben. Als u al geld in de aandelenmarkt heeft, is het veiligste wat u kunt doen, het met rust te laten.

Praat met uw financieel adviseur over welke optie voor u het beste is. Het is van cruciaal belang niet in paniek te raken. De aandelenmarkt zal tijdens uw leven meerdere bearmarkten en bullmarkten meemaken. Verdien meer dan je uitgeeft, investeer de rest, en het komt goed.