- Wat is Like Kind Property?

- Wat kwalificeert als gelijksoortig onroerend goed?

- Moet onroerend goed van dezelfde kwaliteit zijn om “soortgelijk” te zijn?

- Moeten eigendommen zich op dezelfde plaats bevinden om “soortgelijk” te zijn?

- Moeten onroerende zaken tot dezelfde activaklasse behoren om “soortgelijk” te zijn?

- Moeten eigendommen met dezelfde eigendomsrechten worden gehouden om “soortgelijk” te zijn?

- Tellen huurwoningen mee als gelijksoortig voor 1031-uitwisselingen?

- Wat kwalificeert NIET als gelijksoortig eigendom?

- Wat betekent het om “te worden gehouden voor productief gebruik in een handels- of bedrijfsactiviteit, of voor investering?”

- Wat is onroerend goed dat wordt aangehouden voor verkoop of wederverkoop?

- Zijn onroerende goederen in Amerikaanse territoria of buitenlands onroerend goed soortgelijk?

- Kunt u een 1031-ruil doen op persoonlijke bezittingen?

- Komen aandelen of obligaties in aanmerking voor een 1031-ruil?

Wat is Like Kind Property?

Gelijksoortige eigendommen zijn onroerende activa die volgens Sectie 1031 van de Internal Revenue Code in aanmerking komen voor uitwisseling en voor uitstel van vermogenswinstbelasting. Onroerende goederen van dezelfde soort moeten uitsluitend worden gehouden voor zakelijke of beleggingsdoeleinden, niet voor privégebruik. Ze hoeven niet van dezelfde soort of kwaliteit te zijn om in aanmerking te komen.

Wat kwalificeert als gelijksoortig onroerend goed?

Om de betaling van vermogenswinstbelasting uit te stellen met behulp van een 1031-gelijksoortige ruil, moet uw vervangende onroerend goed van dezelfde soort zijn als het verkochte onroerend goed. U moet beide eigendommen ook houden voor zaken, productief gebruik in een handelszaak of investering (26 U.S.C. § 1031(a)).

Maar wat kwalificeert als dezelfde soort? Welke soorten eigendommen zijn niet toegestaan? Bekijk onze video hieronder om erachter te komen.

Zoals de naam al zegt, is een vervangend object “soortgelijk” aan een afgestaan object als het om soortgelijke activa gaat. Landbouwgrond is bijvoorbeeld soortgelijk aan andere landbouwgrond. Gelijksoortige goederen hoeven echter niet precies hetzelfde te zijn. (Geen twee eigendommen zijn immers precies hetzelfde. Als dat wel zo was, zouden ze één enkel eigendom zijn, met dezelfde plattegrond, huurder en adres. Niemand wil een onroerend goed voor zichzelf ruilen). Dus hoe gelijk moeten twee bezittingen zijn om als soortgelijk aan elkaar te worden aangemerkt?

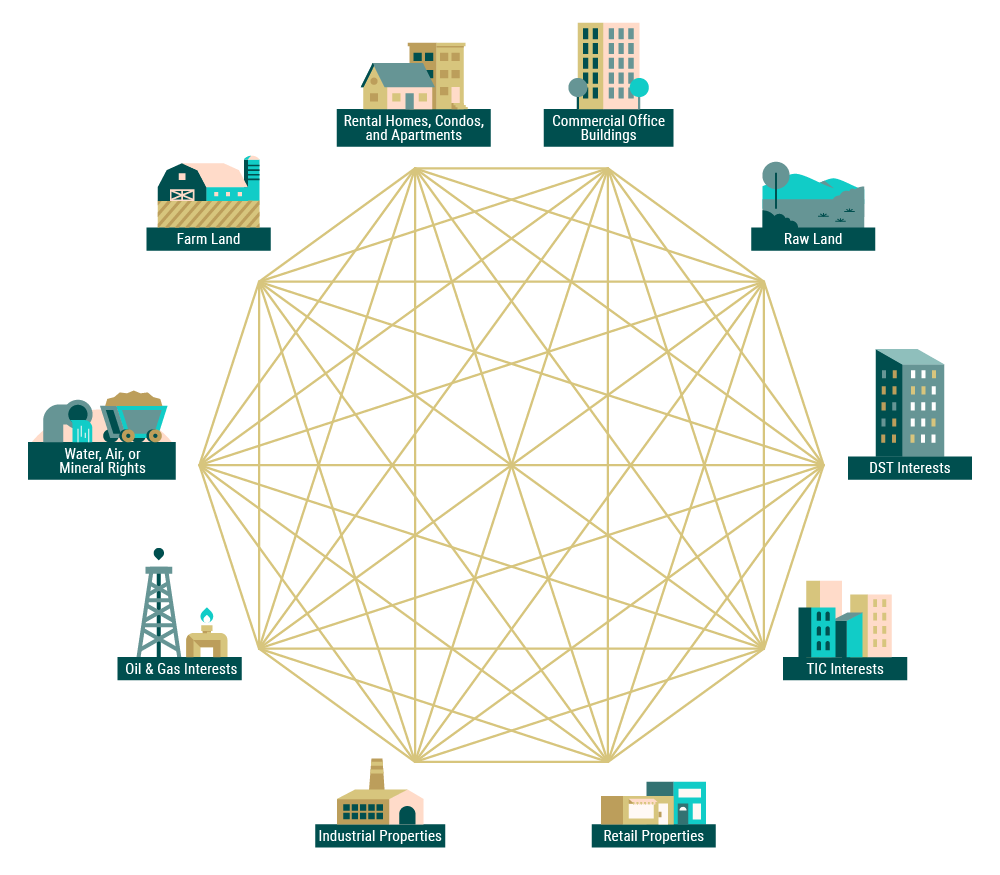

In het algemeen geldt elk onroerend goed als “soortgelijk” aan elk ander, zolang beide worden aangehouden voor bedrijfsdoeleinden, productief gebruik in een handelsactiviteit of voor investeringen.

Boerderijgrond is dus niet alleen soortgelijk aan andere boerderijgrond, maar is ook soortgelijk aan appartementsgebouwen, onbebouwde grond en industrieel onroerend goed. Bovendien kunnen al deze soorten onroerend goed zelfs worden beschouwd als soortgelijk aan fractionele eigendomsbelangen in Delaware statutory trusts (meer informatie over DST-aandelen).

Moet onroerend goed van dezelfde kwaliteit zijn om “soortgelijk” te zijn?

Volgens de IRS “doet kwaliteit of rang er niet toe. De meeste onroerende goederen zijn van dezelfde kwaliteit als andere onroerende goederen. Bijvoorbeeld, onroerend goed dat is verbeterd met een huurhuis is gelijk aan onbebouwde grond” (FS 2008-18).

Je kunt “kwaliteit” in het algemeen opvatten als de waarde van een onroerend goed, hoe die ook wordt gemeten. Twee eigendommen kunnen verschillen in marktwaarde, verschillen in vierkante meters of in leeftijd, of verschillen in de vraag of ze verbeterd of onbebouwd zijn, en toch als soortgelijk gelden.

Moeten eigendommen zich op dezelfde plaats bevinden om “soortgelijk” te zijn?

Vervangend eigendom hoeft zich niet in hetzelfde rechtsgebied te bevinden als het afgestane eigendom. Maar nationale grenzen zijn van belang. Bezittingen binnen de Verenigde Staten kunnen worden geruild tegen andere Amerikaanse bezittingen. Onroerende zaken buiten de Verenigde Staten kunnen worden geruild tegen andere onroerende zaken buiten de VS

Moeten onroerende zaken tot dezelfde activaklasse behoren om “soortgelijk” te zijn?

Vervangende onroerende zaken hoeven niet tot dezelfde klasse te behoren als onroerende zaken die worden afgestaan. Commercieel, residentieel, onontwikkeld en ontwikkeld onroerend goed zijn alle gelijksoortig aan elkaar. Zij zijn dus onderling inwisselbaar.

Moeten eigendommen met dezelfde eigendomsrechten worden gehouden om “soortgelijk” te zijn?

Niet alle “eigendom” van onroerend goed brengt dezelfde eigendomsrechten met zich mee. Men kan permanente of tijdelijke rechten bezitten, hetzij op de grond, hetzij op de verbeteringen aan de grond, hetzij op beide. Eigendommen hoeven niet dezelfde rechten te hebben om als soortgelijk te worden beschouwd

Maar er zijn enkele beperkingen:

- Eigendommen met permanente rechten op de grond en de verbeteringen (“fee-simple”) zijn soortgelijk aan eigendommen met permanente rechten op de grond maar niet op de verbeteringen (“leased fee”). Beide soorten onroerend goed kunnen soortgelijk zijn aan onroerend goed dat wordt gehouden met rechten op de verbeteringen (“leasehold interest”) en tijdelijke rechten op de grond (“ground lease”), zolang de resterende looptijd meer dan 30 jaar is, met inbegrip van verlengingsbepalingen.

- Huurpachtrechten met een kortere looptijd kunnen als soortgelijk aan elkaar worden aangemerkt, maar niet met onroerend goed dat op lange termijn wordt gehouden.

- Gebouwen of andere verbeteringen die worden aangehouden zonder rechten op de onderliggende grond, zijn niet gelijksoortig aan enig onroerend goed.

Tellen huurwoningen mee als gelijksoortig voor 1031-uitwisselingen?

In het algemeen zijn huurwoningen, flatgebouwen en appartementen allemaal gelijksoortig, dus komen ze in aanmerking voor 1031-gelijksoortige uitwisselingen. Dergelijke vastgoedtypen zijn om twee redenen gelijksoortig. Ten eerste genereren ze inkomsten via lease- en huurovereenkomsten. Ten tweede zijn ze niet in de eerste plaats eigendom voor persoonlijk gebruik.

Als een eigenaar in het verhuurde pand woont dat wordt afgestoten, kunnen verschillende delen van het pand als afzonderlijk worden behandeld. Het verhuurde gedeelte van het onroerend goed wordt als soortgelijk beschouwd. Het gedeelte dat als persoonlijke woning wordt gebruikt, niet. Voorts kan het woongedeelte in aanmerking komen voor een vermindering van de vermogenswinstbelasting krachtens de Taxpayer Relief Act van 1997. Met deze bepaling kan een alleenstaande belastingplichtige $ 250.000 aan vermogenswinstbelasting vrijstellen.

Voordat u een 1031-gelijksoortige ruil probeert, moet u een gekwalificeerde professional raadplegen over uw specifieke situatie.

Wat kwalificeert NIET als gelijksoortig eigendom?

We hebben gezien dat wat nodig is om “gelijksoortig” te zijn, nogal breed is. Zijn er beperkingen op wat kwalificeert als “soortgelijk” onroerend goed? De volgende paragrafen gaan in op de details.

Wat betekent het om “te worden gehouden voor productief gebruik in een handels- of bedrijfsactiviteit, of voor investering?”

Volgens de IRS moet een eigendom, om als soortgelijk te gelden, “worden gehouden voor productief gebruik in een handels- of bedrijfsactiviteit, of voor investering”. Dit geldt zowel voor het afgestane onroerend goed als voor het vervangende onroerend goed.

Dit betekent dat u beide eigendommen moet bezitten en exploiteren voor een van de volgende doeleinden:

- Met de bedoeling om kapitaal te laten groeien en de waarde te laten stijgen

- Een of meer bedrijven te huisvesten

- Inkomsten te genereren door de ruimte en de faciliteiten te verhuren of te leasen

Een eerste woning, tweede huis of vakantie-eigendom komt niet in aanmerking als investerings- of bedrijfsonroerend goed.

Wat is onroerend goed dat wordt aangehouden voor verkoop of wederverkoop?

Als de belastingdienst vaststelt dat u onroerend goed hoofdzakelijk aanhoudt voor (weder)verkoop in plaats van voor investering, telt dat onroerend goed niet mee als soortgelijk goed. Simpel gezegd, een pand dat wordt aangehouden voor verkoop of wederverkoop is een pand dat alleen is gekocht om te worden “geflipt”.

(╯□°)╯︵ ┻━┻

Er is geen enkele set van criteria die de IRS gebruikt om dit onderscheid te maken. In plaats daarvan kijkt de IRS naar de intentie van de eigenaar op het moment van verkoop en het gebruik van het onroerend goed gedurende de gehele eigendomsperiode. Als de IRS bepaalt dat de eigenaar niet van plan was om het pand te gebruiken voor zakelijke of investeringsdoeleinden, zal het worden beschouwd als aangehouden voor verkoop.

Om de intentie te bepalen, kan de IRS rekening houden met verschillende factoren, waaronder:

- Het aantal panden in eigendom van en geëxploiteerd door de belastingplichtige.

- Hoe vaak een pand is gekocht en verkocht in het verleden.

- Hoe vaak het onroerend goed in het verleden is gekocht en verkocht.

- Hoe vaak het onroerend goed in het verleden is gekocht en verkocht.

- Hoe vaak het onroerend goed is ontwikkeld en verbeterd.

- Hoe agressief de eigenaar het onroerend goed te koop heeft aangeboden.

Zijn onroerende goederen in Amerikaanse territoria of buitenlands onroerend goed soortgelijk?

Onroerende goederen van soortgelijke aard op de Maagdeneilanden, Guam of de Noordelijke Marianen kunnen meetellen als soortgelijke onroerende goederen. Buitenlands onroerend goed in de andere elf Amerikaanse territoria (inclusief Puerto Rico) wordt niet als soortgelijk aan binnenlands Amerikaans onroerend goed beschouwd. Aangezien er voor deze andere Amerikaanse grondgebieden geen bijzondere bepalingen zijn vastgesteld, vallen zij onder de algemene regel van § 1031(h):

“in de Verenigde Staten gelegen onroerend goed en buiten de Verenigde Staten gelegen onroerend goed zijn geen goederen van dezelfde soort”.

Kunt u een 1031-ruil doen op persoonlijke bezittingen?

Niet langer.

Voor de Tax Cuts & Jobs Act van 2017 waren tastbare bezittingen zoals landbouwapparatuur, vee, kunstwerken en zelfs honkbalspelers inwisselbaar voor activa van gelijke aard. Nu komen alleen bedrijven, vastgoedbeleggingen en bepaalde vastgoedfractionele eigendomsstructuren in aanmerking als gelijksoortige activa.

Persoonlijk eigendom zoals een hoofdverblijfplaats, tweede huis of vakantiehuis is nooit in aanmerking gekomen voor een 1031-uitwisseling. Huiseigenaren kunnen echter in aanmerking komen voor maximaal $ 500.000 aan vermogenswinstbelastingvermindering bij de verkoop van een woning als ze voldoen aan de criteria van de IRS voor uitsluiting van woningverkoop.

Komen aandelen of obligaties in aanmerking voor een 1031-ruil?

Volgens het IRS-factsheet over 1031-ruil, wordt geen van de volgende als “soortgelijk” beschouwd voor de doeleinden van een 1031-ruil.

- Handel in aandelen of andere goederen die voornamelijk voor de verkoop worden gehouden

- Stock, bonds, of notities

- Andere effecten of bewijzen van schuld of rente

- Belangen in een partnerschap

- Certificaten van trust of economische belangen

- Werkzaamheden

Nu u begrijpt wat wel en niet telt als gelijksoortig onroerend goed, leest u over de regels van de IRS over hoe u gelijksoortig vervangend onroerend goed kunt identificeren. Of ga naar ons vastgoedarchief om voorbeelden te zien van DST-aanbiedingen die als soortgelijk kunnen worden aangemerkt.