Kiedy prosisz swoich pracowników, aby wskoczyli do samolotu w celach służbowych, nie powinni oni korzystać z własnych pieniędzy, aby dotrzeć do celu. Tak samo jak płacisz za bilet lotniczy pracownika, powinieneś zwracać pracownikom koszty, gdy używają oni swojego prywatnego samochodu do celów służbowych.

Zwrot kosztów przejazdu dla pracowników to najprostszy sposób na to, aby nie musieli oni wyrzucać swoich wypłat na pokrycie kosztów przejazdu służbowego.

Przegląd: Co to jest zwrot kosztów przejazdu?

W dawnych czasach, firmy wydawały samochody służbowe sprzedawcom i kierownictwu, którzy często podróżowali samochodem na spotkania biznesowe. Firma udostępniała samochód i płaciła za wydatki z nim związane, takie jak paliwo, ubezpieczenie i konserwacja.

Teraz zwyczajowo pracownicy używają swoich osobistych pojazdów do pracy. Firmy mogą zrekompensować wydatki pracownika na samochód poprzez zwrot kosztów przejazdu: Pracownicy otrzymują określoną kwotę za każdą milę przejechaną w celach służbowych.

Przedsiębiorstwa mogą również zwracać pracownikom koszty w oparciu o rzeczywiste koszty poniesione w związku z jazdą służbową, ale zastosowanie stawki zwrotu kosztów przejazdu jest często prostsze.

Zazwyczaj zwracanie pracownikom kosztów używania samochodów osobowych nie jest wymogiem federalnym. Mimo to, jest to powszechna praktyka, którą Twoja firma powinna przyjąć, aby pracownicy nie otwierali swoich portfeli w celu finansowania wydatków służbowych.

Zwrot kosztów przejazdu dotyczy również osób samozatrudnionych. Można dokonać odliczenia za korzystanie z samochodu osobistego w celach służbowych na Wykazie C formularza IRS 1040.

IRS ustala standardową stawkę zwrotu kosztów przejazdu. W roku 2020 federalna stawka milowa wynosi $0.575 centów za milę.

Zwroty oparte na federalnej stawce milowej nie są uznawane za dochód, co sprawia, że nie podlegają opodatkowaniu dla pracowników. Firmy mogą odliczyć te koszty od podatku od działalności gospodarczej.

Najlepszą praktyką jest stosowanie stawki zwrotu kosztów według IRS, ale możesz wybrać wyższą lub niższą stawkę. Jeśli zwracasz pracownikom wyższą stawkę, dodatkowa kwota jest liczona jako wynagrodzenie brutto i podlega opodatkowaniu.

Co kwalifikuje się do zwrotu kosztów przejazdu?

Twoja firma może odliczyć koszty zwrotu kosztów przejazdu dla podróży służbowych, które wykluczają regularny dojazd pracownika do pracy.

Kwalifikowane koszty zwrotu kosztów przejazdu obejmują:

- Podróże służbowe

- Spotkania z klientami i potencjalnymi klientami poza siedzibą

- Biegi po zaopatrzenie firmowe

- Dostawy

Stawka milowa pomaga pokryć koszty takie jak paliwo, wymiana oleju, konserwacja i ubezpieczenie. Opłaty za autostrady i parkingi nie są wliczane do stawki zwrotu milowego, więc pracodawcy powinni zwracać te wydatki po ich rzeczywistych kosztach.

Jeśli użyjesz stawki milowej IRS do pokrycia tych kosztów, nie podlegają one opodatkowaniu dla Twoich pracowników i są odliczane od kosztów Twojej firmy. Jeśli wybierzesz wyższą stawkę, zarówno Ty jak i Twoi pracownicy zapłacicie podatek od dodatkowej kwoty.

Możesz zwrócić swoim pracownikom koszty dojazdu do pracy, ale jest to decyzja administracyjna, ponieważ koszty dojazdu opłacane przez pracodawcę są uważane za podlegające opodatkowaniu świadczenia dodatkowe.

Jak obliczyć standardowy zwrot kosztów przejazdu

Pracodawcy powinni opracować zasady zwrotu kosztów przejazdu, które określają:

- What trips are subject to reimbursement

- The reimbursement rate

- How to calculate the number of miles

- How to record the mileage reimbursement

- How reimbursements will be paid

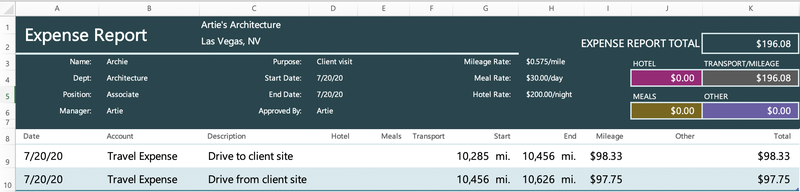

Create an expense report that automatically calculates the standard mileage reimbursement based on your policy. You can use a Microsoft Excel template as a starting point.

Ask your employees to submit a record that supports their expense report. Methods of calculating mileage include:

- Taking photos of the car’s odometer before and after each business trip

- Using an online tool like Google Maps

Let’s calculate a mileage reimbursement for Archie, an employee of Artie’s Architecture. Archie pojechał swoim prywatnym samochodem, aby odwiedzić siedzibę klienta w zeszłym tygodniu i stara się o zwrot kosztów za przejechane mile.

Polityka firmy Artie stanowi:

- Budynki klientów kwalifikują się do zwrotu kosztów mil

- Stawka zwrotu kosztów to standardowa stawka IRS w wysokości 0 USD.575 centów za milę

- Porównaj wskazania licznika kilometrów samochodu przed i po podróży, aby obliczyć liczbę przejechanych mil

- Pracownicy muszą wypełnić raport wydatków w celu uzyskania zwrotu kosztów w ciągu 10 dni roboczych od podróży

- Pracownicy otrzymują zwrot kosztów w formie bezpośredniego depozytu w ciągu pięciu dni roboczych od złożenia raportu

Przed i po każdej podróży służbowej Archie robi zdjęcie swojego licznika kilometrów, aby śledzić przebieg kilometrów.

Po podróży Archie wypełnia raport wydatków, korzystając z szablonu dostarczonego przez pracodawcę, który automatycznie oblicza zwrot kosztów zgodnie ze stawką kilometrową IRS na rok 2020.

Niech Twoi pracownicy składają raport wydatków, który śledzi ich przebieg. Źródło: Microsoft Excel.

Jako pracodawca, zawsze sprawdzaj obliczenia raportu wydatków, aby upewnić się, że formuły Excela działają prawidłowo.

Właściciel firmy, Artie, powinien znaleźć różnicę między odczytami licznika kilometrów i pomnożyć ją przez standardową stawkę zwrotu kosztów przejazdu.

Różnica dla pierwszej podróży wynosi 171 mil (10 456 – 10 285). Pomnożona przez 0,575 centa daje wynik 98,33 USD, który jest zgodny z danymi z raportu wydatków. Artie powinien powtórzyć ten proces dla drugiej podróży. Całkowita kwota zwrotu wyniesie 196,08 USD.

Programy płacowe często posiadają funkcję, która pozwala pracodawcy na wysyłanie zwrotów z bezpośrednią wpłatą.

Ponieważ standardowy zwrot kosztów przejazdu nie podlega opodatkowaniu, traktuj te zwroty oddzielnie od przetwarzania listy płac. Nie dodawaj zwrotu do następnej wypłaty pracownika, ponieważ możesz przypadkowo objąć go niepotrzebnymi potrąceniami.

Jeśli zwracasz koszty przejazdu w czekach pracowników, regularnie uzgadniaj listę płac, aby wychwycić błędy.

Czy musisz płacić pracownikom za koszty jazdy służbowej?

Jeżeli mieszkasz w niektórych stanach lub płacisz pracownikom minimalną stawkę, być może będziesz musiał zwracać im koszty jazdy służbowej.

Kalifornia i Massachusetts wymagają zwrotu kosztów przejazdu. Sprawdź stronę internetową departamentu pracy swojego stanu, aby uzyskać najbardziej aktualne przepisy.

Nie możesz oczekiwać, że pracownicy zarabiający minimalną stawkę zapłacą za swoje wydatki związane z jazdą służbową. Reguła Fair Labor Standards Act (FLSA) mówi, że jeśli koszty jazdy pracownika powodują, że zarabia on mniej niż płaca minimalna, pracodawca musi zwrócić mu koszty.

Gdy pracownik zarabia na poziomie lub blisko płacy minimalnej, każdy niezwrócony wydatek powoduje naruszenie FLSA kickback.

Reguła FLSA kickback pojawia się często w przypadku kierowców dostarczających żywność, którzy używają własnych samochodów. Pracodawcy muszą śledzić podróże pracowników zarabiających blisko płacy minimalnej, aby upewnić się, że nie są oni niedostatecznie opłacani.

Na przykład, powiedzmy, że posiadasz pizzerię w Connecticut i płacisz swoim kierowcom dostawczym $12 za godzinę, czyli płacę minimalną. Kierowcy używają własnych samochodów do realizacji dostaw.

Jeśli Twoi pracownicy muszą płacić za gaz używany do dostaw, technicznie rzecz biorąc, używają swoich zarobków na rzecz firmy. FLSA mówi, że koszty te nie mogą spowodować, że stawka godzinowa pracownika spadnie poniżej płacy minimalnej.

Powiedzmy, że osoba dostarczająca towar pracuje przez cztery godziny, zarabiając 48 dolarów brutto (12 dolarów za godzinę x 4 godziny).