- Co to jest nieruchomość podobna?

- Co kwalifikuje się jako Like-Kind Property?

- Czy nieruchomości muszą być tej samej jakości, aby były „podobne”?

- Czy nieruchomości muszą znajdować się w tym samym miejscu, aby być „podobne w naturze”?

- Czy nieruchomości muszą być w tej samej klasie aktywów, aby były „podobne do siebie”?

- Czy nieruchomości muszą być utrzymywane z tymi samymi prawami własności, aby być „podobne do siebie”?

- Czy nieruchomości czynszowe liczą się jako podobne do 1031 wymiany?

- Co NIE kwalifikuje się jako Like-Kind Property?

- Co to znaczy być „utrzymywanym dla produktywnego wykorzystania w handlu, biznesie lub dla inwestycji?”

- Co to jest nieruchomość utrzymywana w celu sprzedaży lub odsprzedaży?

- Czy nieruchomości na terytoriach USA lub zagraniczne nieruchomości są podobne do siebie?

- Czy można dokonać wymiany 1031 na nieruchomości osobiste?

- Czy akcje lub obligacje kwalifikują się do wymiany 1031?

Co to jest nieruchomość podobna?

Nieruchomości podobne to nieruchomości, które kwalifikują się zgodnie z Sekcją 1031 Internal Revenue Code do wymiany i odroczenia podatku od zysków kapitałowych. Jak rodzaj właściwości muszą być przechowywane dla celów biznesowych lub inwestycyjnych tylko, a nie do użytku prywatnego. Nie muszą być podobnego gatunku lub jakości, aby się zakwalifikować.

Co kwalifikuje się jako Like-Kind Property?

Aby odroczyć płacenie podatków od zysków kapitałowych przy użyciu 1031 like-kind exchange, Twoja nieruchomość zastępcza musi być tego samego rodzaju, co nieruchomość sprzedana. Musisz również posiadać obie nieruchomości w celu prowadzenia działalności gospodarczej, produktywnego wykorzystania w handlu lub inwestycji (26 U.S.C. § 1031(a)).

Ale co kwalifikuje się jako ten sam rodzaj? Jakie rodzaje nieruchomości nie są dozwolone? Zobacz nasz film poniżej, aby się tego dowiedzieć.

Jak sama nazwa wskazuje, nieruchomość zastępcza jest „podobna” do nieruchomości, której się zrzeczono, jeśli są to podobne aktywa. Na przykład, ziemia uprawna jest podobna do innej ziemi uprawnej. Jednakże, jak-kind właściwości nie muszą być dokładnie takie same. (Po tym wszystkim, nie ma dwóch nieruchomości są dokładnie takie same. Gdyby były, byłyby jedną nieruchomością, z tym samym planem mieszkania, najemcą i adresem. Nikt nie chce wymieniać nieruchomości na siebie). Więc jak podobne dwa aktywa muszą być, jeśli mają być podobne do siebie?

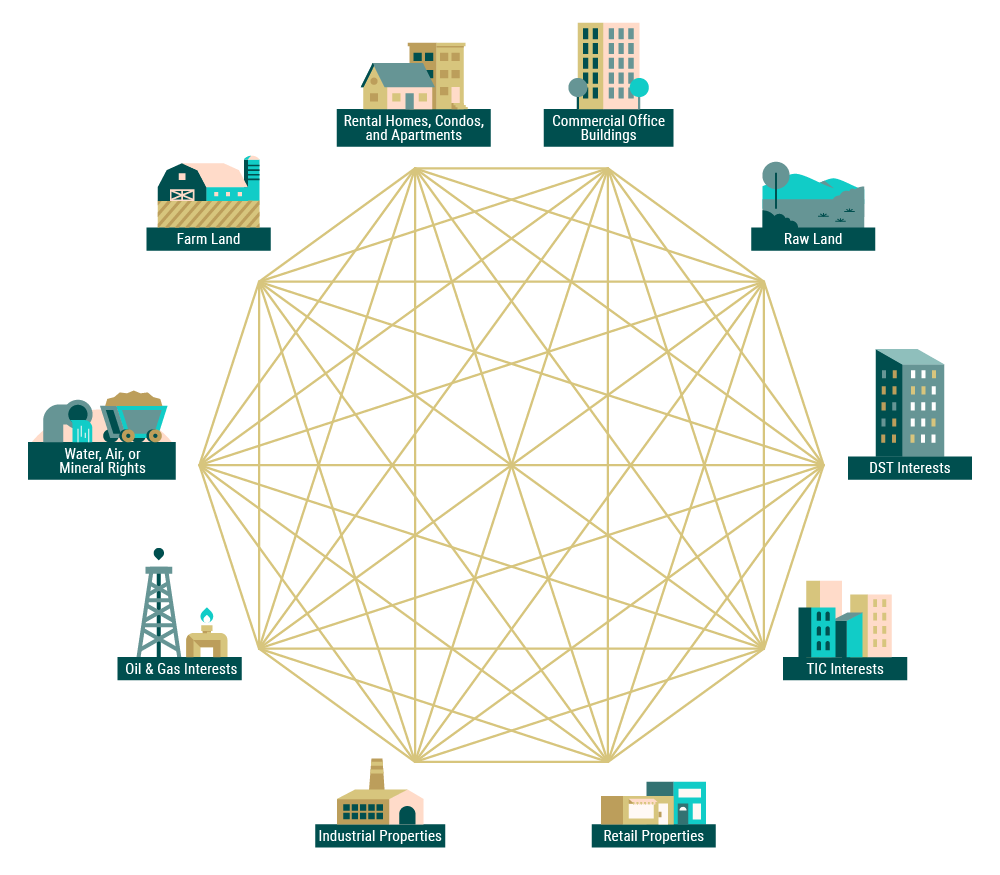

Ogólnie, każdy składnik majątku nieruchomego liczy się jako „podobny” do innych, tak długo, jak oba są przechowywane dla biznesu, produktywne wykorzystanie w handlu, lub investment.

Więc ziemia rolna jest nie tylko podobny do innych gruntów rolnych, ale także jest podobny do budynków mieszkalnych, surowej ziemi i nieruchomości przemysłowych. Ponadto, wszystkie te typy nieruchomości mogą być nawet traktowane jako podobne do udziałów ułamkowych w statutowych funduszach powierniczych Delaware (dowiedz się więcej o udziałach DST).

Czy nieruchomości muszą być tej samej jakości, aby były „podobne”?

Według IRS, „jakość lub klasa nie ma znaczenia. Większość nieruchomości będzie like-kind do innych nieruchomości. Na przykład, nieruchomość, która jest ulepszona z mieszkalnego domu wynajmu jest jak-kind do pustej ziemi” (FS 2008-18).

Można zrozumieć „jakość” ogólnie jako wartość nieruchomości, jakkolwiek to jest mierzone. Dwie nieruchomości mogą różnić się wartością rynkową, różnić się powierzchnią kwadratową lub wiekiem, lub różnić się tym, czy są ulepszone czy nie, a mimo to nadal liczyć się jako podobne w naturze.

Czy nieruchomości muszą znajdować się w tym samym miejscu, aby być „podobne w naturze”?

Majątek zastępczy nie musi znajdować się w tej samej jurysdykcji państwowej, co nieruchomość, której się zrzeknięto. Ale granice państwowe mają znaczenie. Majątek w Stanach Zjednoczonych może być wymieniony na inny majątek amerykański. Majątek poza Stanami Zjednoczonymi może być wymieniony na inny majątek poza USA.

Czy nieruchomości muszą być w tej samej klasie aktywów, aby były „podobne do siebie”?

Majątek zamienny nie musi być w tej samej klasie co majątek, którego się zrzeczono. Komercyjne, mieszkalne, niezabudowane i zabudowane nieruchomości są podobne do siebie. Więc każdy jest wymienny z każdym.

Czy nieruchomości muszą być utrzymywane z tymi samymi prawami własności, aby być „podobne do siebie”?

Nie wszystkie nieruchomości „własność” niesie te same prawa własności. Można posiadać albo stałe lub czasowe prawa, albo do ziemi, albo do tego, co jest ulepszeniem ziemi, albo do obu. Nieruchomości nie muszą być utrzymywane z tymi samymi prawami, aby być uznane za podobne do siebie.

Ale są pewne ograniczenia:

- Nieruchomości utrzymywane z trwałymi prawami do ziemi i jej ulepszeń („fee-simple”) są podobne do nieruchomości utrzymywanych z trwałymi prawami do ziemi, ale nie ulepszeń („dzierżawione fee”). Zarówno nieruchomość może być podobna do nieruchomości posiadanej z prawami do ulepszeń („leasehold interest”) i tymczasowymi prawami do ziemi („ground lease”), tak długo, jak nie ma więcej niż 30 lat w okresie, w tym postanowień dotyczących odnowienia.

- Krótkoterminowe udziały w leasingu mogą kwalifikować się jako podobne do siebie, ale nie do nieruchomości posiadanej długoterminowo.

- Budynki lub inne ulepszenia posiadane bez żadnych praw do ziemi nie są podobne do żadnej nieruchomości.

Czy nieruchomości czynszowe liczą się jako podobne do 1031 wymiany?

Ogólnie, domy czynszowe, budynki condo i apartamenty są podobne do siebie, więc kwalifikują się do wymiany 1031. Tego typu nieruchomości są podobne do siebie z dwóch powodów. Po pierwsze, generują one dochód poprzez umowy najmu i dzierżawy. Po drugie, nie są one posiadane głównie do użytku osobistego.

Jeśli właściciel nieruchomości zamieszkuje w zrzekanej się nieruchomości czynszowej, to różne części nieruchomości mogą być traktowane jako odrębne. Część czynszowa nieruchomości jest uważana za podobną. Część używana jako osobista rezydencja nie jest. Ponadto, część mieszkalna może kwalifikować się do ulgi w podatku od zysków kapitałowych na mocy ustawy o ulgach dla podatników z 1997 roku. Dzięki temu przepisowi, podatnik składający zeznanie w pojedynkę może zwolnić $250,000 z podatku od zysków kapitałowych. Małżeństwa mogą zwolnić do $500,000.

Przed przystąpieniem do wymiany 1031 like-kind należy skonsultować się z wykwalifikowanym specjalistą na temat swojej konkretnej sytuacji.

Co NIE kwalifikuje się jako Like-Kind Property?

Widzieliśmy, że to, co musi być „like-kind” jest dość szerokie. Czy istnieją jakieś ograniczenia dotyczące tego, co kwalifikuje się jako „podobne” nieruchomości? W następnych kilku sekcjach zagłębimy się w szczegóły.

Co to znaczy być „utrzymywanym dla produktywnego wykorzystania w handlu, biznesie lub dla inwestycji?”

Według IRS, aby liczyć jako podobne, nieruchomość musi być „utrzymywana dla produktywnego wykorzystania w handlu, biznesie lub dla inwestycji”. Oznacza to, że musisz być właścicielem i użytkownikiem obu nieruchomości w jednym z następujących celów:

- Z zamiarem zwiększenia kapitału i wzrostu wartości

- Do prowadzenia jednego lub więcej biznesów

- Do generowania dochodu poprzez wynajem lub dzierżawę przestrzeni i jej wyposażenia

Pierwotna rezydencja, drugi dom lub nieruchomość wakacyjna nie kwalifikuje się jako nieruchomość inwestycyjna lub biznesowa. Podobnie w przypadku nieruchomości „utrzymywanych w celu odsprzedaży”.

Co to jest nieruchomość utrzymywana w celu sprzedaży lub odsprzedaży?

Jeśli IRS stwierdzi, że utrzymujesz nieruchomość głównie w celu (od)sprzedaży zamiast dla inwestycji, ta nieruchomość nie będzie się liczyć jako podobna. Mówiąc prościej, nieruchomość trzymana na sprzedaż lub odsprzedaż to taka, która została kupiona tylko po to, aby ją „przerzucić”.

(╯°□°)╯︵ ┻━┻

Nie ma jednego zestawu kryteriów, które IRS wykorzystuje do tego rozróżnienia. IRS bierze raczej pod uwagę intencje właściciela nieruchomości w momencie sprzedaży oraz sposób, w jaki korzystał z nieruchomości przez cały okres jej posiadania. Jeśli IRS ustali, że właściciel nieruchomości nie zamierzał wykorzystywać nieruchomości do celów biznesowych lub inwestycyjnych, zostanie ona uznana za przeznaczoną do sprzedaży.

Aby określić zamiar, IRS może wziąć pod uwagę kilka czynników, w tym:

- Liczbę nieruchomości posiadanych i użytkowanych przez podatnika.

- Jak często nieruchomość była kupowana i sprzedawana w przeszłości.

- Rodzaje projektów rozwojowych i ulepszających ukończonych na nieruchomości.

- Jak agresywnie właściciel wprowadził nieruchomość na sprzedaż.

Czy nieruchomości na terytoriach USA lub zagraniczne nieruchomości są podobne do siebie?

Nieruchomości podobne do siebie na Wyspach Dziewiczych, Guam, lub Marianach Północnych mogą być liczone jako podobne do siebie. Zagraniczne nieruchomości w pozostałych jedenastu Terytoriach USA (w tym Puerto Rico) nie są uważane za podobne do krajowych nieruchomości amerykańskich. Ponieważ nie ma specjalnych przepisów dla tych innych terytoriów USA, podlegają one ogólnej zasadzie podanej w § 1031(h):

„nieruchomość położona w Stanach Zjednoczonych i nieruchomość położona poza Stanami Zjednoczonymi nie są nieruchomościami podobnego rodzaju”.

Czy można dokonać wymiany 1031 na nieruchomości osobiste?

Już nie.

Przed Tax Cuts & Jobs Act z 2017 r., nieruchomości materialne, takie jak sprzęt rolniczy, inwentarz żywy, dzieła sztuki, a nawet baseballiści, były wymienialne na aktywa podobne w naturze. Teraz tylko firmy, nieruchomości inwestycyjne i niektóre struktury ułamkowej własności nieruchomości kwalifikują się jako podobne do siebie.

Własność osobista, taka jak główna rezydencja, drugi dom lub dom wakacyjny, nigdy nie kwalifikowała się do wymiany 1031. Jednakże właściciele domów mogą kwalifikować się do ulgi w podatku od zysków kapitałowych w wysokości do $500,000 przy sprzedaży rezydencji, jeśli spełniają kryteria IRS dotyczące wykluczenia sprzedaży domu.

Czy akcje lub obligacje kwalifikują się do wymiany 1031?

Zgodnie z IRS Fact Sheet on 1031 Exchanges, żadna z poniższych rzeczy nie jest uznawana za „podobną” dla celów wymiany 1031.

- Stocki w obrocie lub inne nieruchomości przeznaczone głównie do sprzedaży

- Stocki, obligacje, lub weksle

- Inne papiery wartościowe lub dowody zadłużenia lub odsetek

- Udziały w spółkach osobowych

- Certyfikaty powiernicze lub udziały w zyskach

- Części w akcji

Teraz, gdy rozumiesz, co się liczy, a co nie, jako mienie podobne, przeczytaj o zasadach IRS, jak zidentyfikować podobne mienie zamienne. Lub przejdź do naszego archiwum nieruchomości, aby zobaczyć przykłady ofert DST, które kwalifikują się jako podobne.