Cuando pides a tus empleados que se suban a un avión por trabajo, no deberían tener que usar su propio dinero para llegar al destino. Al igual que pagaría el billete de avión de un empleado, debería reembolsar a los empleados cuando utilicen su coche personal para el trabajo.

El reembolso de kilometraje a los empleados es la forma más sencilla de evitar que éstos desembolsen su sueldo para cubrir los gastos de conducción de la empresa.

Resumen: ¿Qué es el reembolso de kilometraje?

Más común en los días de antaño, las empresas daban coches de empresa a los vendedores y ejecutivos que a menudo viajaban en coche para las reuniones de negocios. La empresa proporcionaba el coche y pagaba los gastos relacionados, como la gasolina, el seguro y el mantenimiento.

Ahora es habitual que los empleados utilicen sus vehículos personales para trabajar. Las empresas pueden compensar los gastos del coche de un empleado con el reembolso del kilometraje: Los empleados reciben una cantidad fija por cada kilómetro que conducen para trabajar.

Las empresas también pueden reembolsar a los empleados en función de los costes reales incurridos por la conducción de negocios, pero la aplicación de una tasa de reembolso por kilometraje suele ser más sencilla.

En general, el reembolso a sus empleados por el uso de sus coches personales no es un requisito federal. Aun así, es una práctica común que su empresa debería adoptar para evitar que sus empleados abran sus carteras para financiar los gastos de la empresa.

El reembolso de kilometraje también se aplica a los autónomos. Puede tomar una deducción por el uso comercial de su coche personal en el Anexo C del Formulario 1040 del IRS.

El IRS establece una tasa de reembolso de kilometraje estándar. Para 2020, la tasa federal de kilometraje es de 0,575 centavos de dólar por milla.

Los reembolsos basados en la tasa federal de kilometraje no se consideran ingresos, por lo que no son imponibles para sus empleados. Las empresas pueden deducir esos costes en sus impuestos empresariales.

Una de las mejores prácticas es utilizar la tasa de reembolso de kilometraje del IRS, pero es libre de elegir una tasa más alta o más baja. Cuando usted reembolsa a los empleados a una tasa más alta, la cantidad extra se cuenta como salario bruto y está sujeta a impuestos sobre la nómina.

¿Qué califica para el reembolso de kilometraje?

Su negocio puede deducir los costos de reembolso de kilometraje para los viajes de negocios que excluyen el viaje regular de un empleado.

Los costes de reembolso de kilometraje calificados incluyen:

- Viajes de negocios

- Reuniones fuera de las instalaciones con clientes y posibles clientes

- Realización de recados para suministros de negocios

- Entregas

- What trips are subject to reimbursement

- The reimbursement rate

- How to calculate the number of miles

- How to record the mileage reimbursement

- How reimbursements will be paid

- Taking photos of the car’s odometer before and after each business trip

- Using an online tool like Google Maps

- Los sitios de los clientes califican para el reembolso de millas

- La tasa de reembolso es la tasa estándar del IRS de $0.575 centavos por milla

- Compare la lectura del odómetro del coche antes y después del viaje para calcular las millas recorridas

- Los empleados deben rellenar un informe de gastos para el reembolso de las millas dentro de los 10 días hábiles posteriores al viaje

- Los empleados reciben el reembolso por depósito directo dentro de los cinco días hábiles posteriores a la presentación

La tasa de kilometraje ayuda a cubrir costes como la gasolina, los cambios de aceite, el mantenimiento y el seguro. Los peajes y los gastos de estacionamiento no están diseñados para ser incluidos en la tasa de reembolso de kilometraje, por lo que los empleadores deben reembolsar esos gastos a su costo real.

Cuando se utiliza la tasa de kilometraje del IRS para estos costos, no son gravables para sus empleados y son deducibles para su negocio. Si elige una tarifa más alta, tanto usted como sus empleados pagan impuestos sobre la nómina por la cantidad extra.

Puede reembolsar a sus empleados los costes de desplazamiento, pero esa es una decisión de administración de beneficios porque los costes de desplazamiento pagados por el empleador se consideran un beneficio adicional imponible.

Cómo calcular el reembolso de kilometraje estándar

Los empleadores deben crear una política de reembolso de kilometraje que describa:

Create an expense report that automatically calculates the standard mileage reimbursement based on your policy. You can use a Microsoft Excel template as a starting point.

Ask your employees to submit a record that supports their expense report. Methods of calculating mileage include:

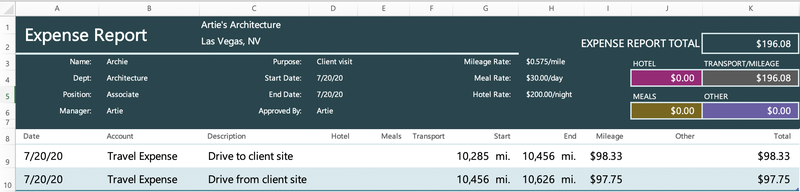

Let’s calculate a mileage reimbursement for Archie, an employee of Artie’s Architecture. Archie condujo su coche personal para visitar el sitio de un cliente la semana pasada y está buscando el reembolso de las millas conducidas.

La política de Artie’s establece:

Antes y después de cada viaje de negocios, Archie toma una foto de su odómetro para llevar un registro de su kilometraje.

Después del viaje, Archie rellena un informe de gastos utilizando la plantilla proporcionada por el empleador que calcula automáticamente su reembolso de acuerdo con la tasa de kilometraje del IRS de 2020.

Haga que sus empleados presenten un informe de gastos que haga un seguimiento de su kilometraje. Fuente: Microsoft Excel.

Como empleador, compruebe siempre los cálculos de los informes de gastos para asegurarse de que las fórmulas de Excel funcionan correctamente.

El propietario de la empresa, Artie, debe encontrar la diferencia entre las lecturas del cuentakilómetros y multiplicarla por la tasa estándar de reembolso de millas.

La diferencia para el primer viaje es de 171 millas (10.456 – 10.285). Multiplicado por 0,575 centavos de dólar, el resultado es de 98,33 dólares, que coincide con el resultado del informe de gastos. Artie debe repetir el proceso para el segundo viaje. El importe total del reembolso asciende a 196,08 dólares.

El software de nóminas suele tener una función que permite a los empleadores enviar los reembolsos con el depósito directo.

Dado que el reembolso estándar de kilometraje no está sujeto a impuestos, trate estos reembolsos por separado del procesamiento de la nómina. No agregue el reembolso al próximo cheque de pago de su empleado porque podría someter accidentalmente el reembolso a deducciones de nómina innecesarias.

Si reembolsa el kilometraje en los cheques de pago de los empleados, concilie regularmente su nómina para detectar errores.

¿Tiene que pagar a los empleados por los gastos de conducción de negocios?

Si vive en ciertos estados o paga a los empleados el salario mínimo, es posible que tenga que reembolsarles los gastos de conducción de negocios.

California y Massachusetts exigen el reembolso del kilometraje. Consulte el sitio web del departamento de trabajo de su estado para conocer la normativa más actualizada.

No puede pretender que los empleados que ganan el salario mínimo o cerca del mismo paguen sus gastos de conducción de negocios. La regla de soborno de la Ley de Normas Laborales Justas (FLSA) dice que si los gastos de conducción de un empleado hacen que gane menos del salario mínimo, el empleador debe reembolsarlos.

Cuando un empleado gana en o cerca del salario mínimo, cualquier gasto no reembolsado desencadena la violación de soborno de la FLSA.

La regla de soborno de la FLSA surge comúnmente para los conductores de entrega de alimentos que utilizan sus propios coches. Los empleadores deben hacer un seguimiento de los viajes de los empleados que ganan cerca del salario mínimo para asegurarse de que no están mal pagados.

Por ejemplo, digamos que usted es dueño de una pizzería en Connecticut y paga a sus conductores de entrega 12 dólares por hora, el salario mínimo. Los conductores utilizan sus propios coches para hacer las entregas.

Si sus empleados tienen que pagar la gasolina utilizada para las entregas, técnicamente están utilizando sus ganancias en beneficio de la empresa. La FLSA dice que esos costes no pueden hacer que la tarifa por hora de un empleado caiga por debajo del salario mínimo.

Digamos que un repartidor trabaja durante cuatro horas, ganando 48 dólares de salario bruto (12 dólares por hora x 4 horas).