In letzter Zeit wurde der Unternehmenskultur, dem „Ton an der Spitze“ und den Auswirkungen, die diese auf die Unternehmensergebnisse haben, viel Aufmerksamkeit geschenkt. Während Unternehmensleiter und externe Beobachter behaupten, dass die Unternehmenskultur einen entscheidenden Beitrag zum Engagement, zur Motivation und zur Leistung der Mitarbeiter leistet, sind die Art dieser Beziehung und die Mechanismen, mit denen die gewünschten Werte in das Verhalten der Mitarbeiter eingeflößt werden können, nicht gut verstanden.

Eine Umfrage von Deloitte ergab beispielsweise, dass 94 Prozent der Führungskräfte der Meinung sind, dass die Kultur am Arbeitsplatz wichtig für den Geschäftserfolg ist, und 62 Prozent glauben, dass „klar definierte und kommunizierte Grundwerte und Überzeugungen“ wichtig sind. Graham, Harvey, Popadak und Rajgopal (2016) finden Belege dafür, dass Governance-Praktiken und finanzielle Anreize die Kultur stärken können; sie stellen jedoch auch fest, dass Anreize der Kultur entgegenwirken können, insbesondere wenn sie „Mitarbeiter für das Erreichen einer Kennzahl belohnen, ohne die Maßnahmen zu berücksichtigen, die sie zum Erreichen dieser Kennzahl ergriffen haben“.

Die Spannungen zwischen Unternehmenskultur, finanziellen Anreizen und Mitarbeiterverhalten werden durch den Wells Fargo Cross-Selling-Skandal veranschaulicht.

Wells Fargo Kultur, Werte und Management

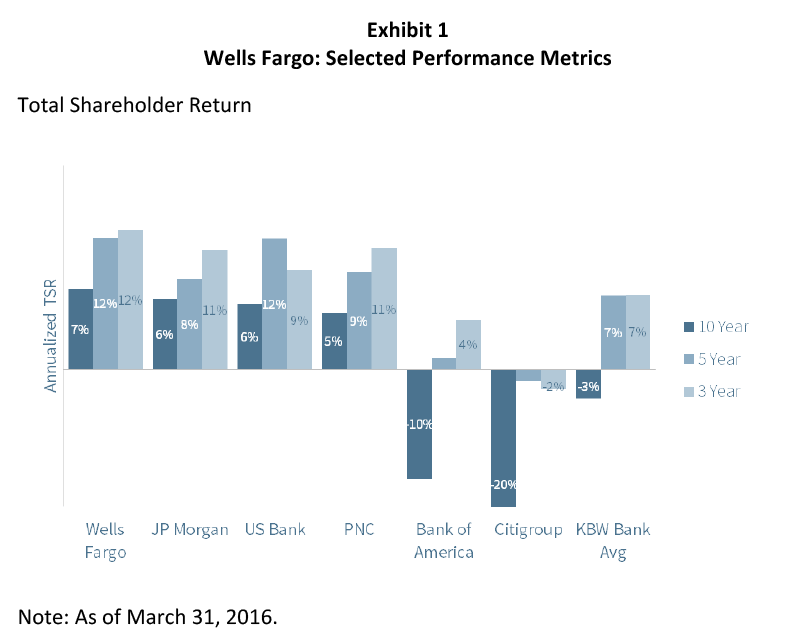

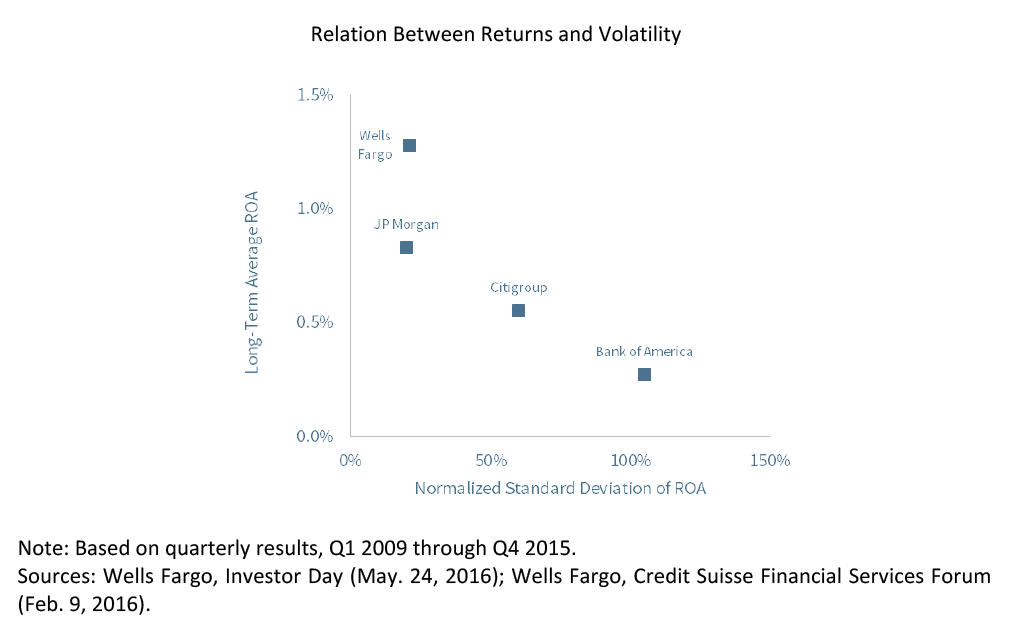

Wells Fargo ist seit langem für sein solides Management bekannt. Das Unternehmen nutzte seine Finanzkraft, um auf dem Höhepunkt der Finanzkrise Wachovia zu kaufen – und damit die heute drittgrößte Bank des Landes nach Vermögenswerten zu bilden – und überstand die anschließende Rezession weitgehend unbeschadet, wobei die Betriebs- und Aktienkursentwicklung zu den besten der Vergleichsgruppe gehörte (siehe Abbildung 1). Die Zeitschrift Fortune lobte Wells Fargo dafür, dass das Unternehmen in der Vergangenheit die dümmsten Fehler der Branche vermieden hat“. American Banker nannte Wells Fargo „die große Bank, die am wenigsten von Skandalen und Reputationskrisen betroffen ist“. Im Jahr 2013 kürte das Magazin den Vorstandsvorsitzenden John Stumpf zum „Banker des Jahres“. Carrie Tolstedt, die die große Privatkundenabteilung des Unternehmens leitet, wurde zur „Most Powerful Woman in Banking“ ernannt. Auf der Barron’s-Liste der „Most Respected Companies“ von 2015 belegte Wells Fargo Platz 7.

Der Erfolg von Wells Fargo beruht auf einem kulturellen und wirtschaftlichen Modell, das intensive Kundenbeziehungen und eine aktive Vertriebskultur miteinander verbindet. Die Geschäftsphilosophie des Unternehmens umfasst folgende Elemente:

Vision und Werte. Die Vision von Wells Fargo ist es, „die Bedürfnisse unserer Kunden zu erfüllen und ihnen zu finanziellem Erfolg zu verhelfen.“ Das Unternehmen betont, dass:

Unsere Vision hat nichts mit Transaktionen, dem Anpreisen von Produkten oder dem Größerwerden um des Größerwerdens willen zu tun. Es geht darum, lebenslange Beziehungen aufzubauen, einen Kunden nach dem anderen. … Wir streben danach, von unseren Stakeholdern als das Unternehmen anerkannt zu werden, das unter den großen Unternehmen der Welt den Standard für Integrität und prinzipienfeste Leistung setzt. Dabei geht es um mehr als nur darum, das Richtige zu tun. Wir müssen es auch auf die richtige Weise tun.

Das Unternehmen nimmt diese Aussagen ernst. Laut Stumpf steht sie „im Zentrum unserer Kultur, sie ist wichtig für unseren Erfolg und hat, offen gesagt, wahrscheinlich am meisten zu unserer langfristigen Leistung beigetragen.“ … „Wenn ich hier eine Aufgabe habe, dann ist es, für die Kultur zu sorgen.“

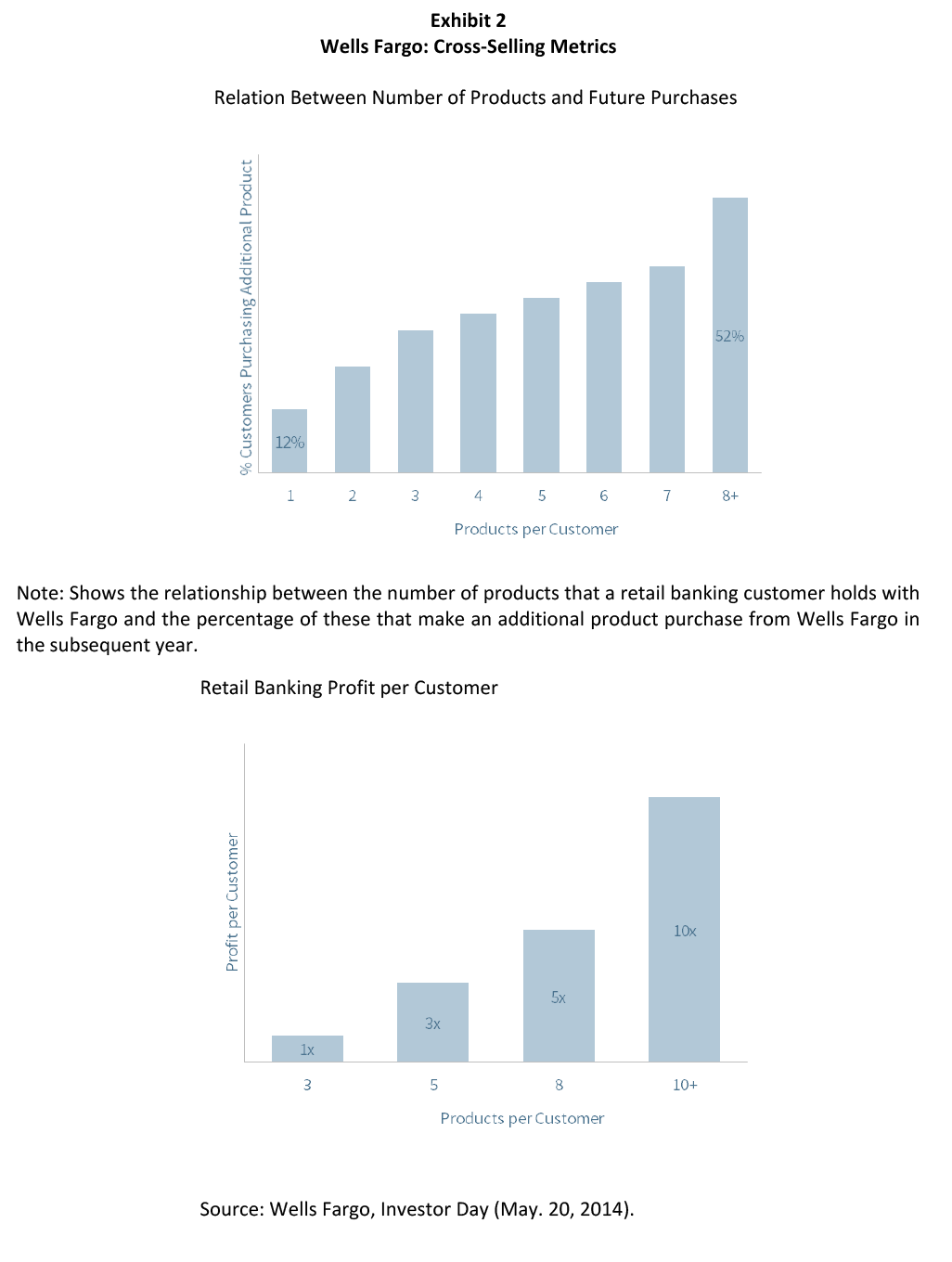

Cross-Selling. Je mehr Produkte ein Kunde bei Wells Fargo hat, desto mehr Informationen liegen der Bank über diesen Kunden vor, so dass sie bessere Entscheidungen über Kredite, Produkte und Preise treffen kann. Kunden mit mehreren Produkten sind auch deutlich profitabler (siehe Abbildung 2). Laut Stumpf:

Um darin erfolgreich zu sein, muss man tausend Dinge richtig machen. Es erfordert langfristige Ausdauer, beträchtliche Investitionen in Systeme und Schulungen, angemessene Anreize und Anerkennung für die Teammitglieder und die Zeit, die man braucht, um die finanziellen Ziele seiner Kunden zu verstehen.

Konservatives, stabiles Management. Stumpfs Führungsteam bestand aus 11 direkten Untergebenen mit durchschnittlich 27 Jahren Erfahrung bei Wells Fargo. Entscheidungen wurden kollektiv getroffen. Der ehemalige CEO Richard Kovacevich sagte: „Keine einzelne Person hat Wells Fargo jemals geführt und wird es wahrscheinlich auch nie tun. Es ist ein Teamspiel hier.“ Obwohl das Unternehmen unabhängige Risiko- und Aufsichtsmechanismen unterhält, sind alle leitenden Angestellten dafür verantwortlich, dass in ihren Abteilungen ordnungsgemäße Praktiken angewandt werden:

Das Wichtigste, worüber wir derzeit innerhalb des Unternehmens sprechen, ist, dass der Hebel, den wir haben, um unseren Ruf zu verwalten, darin besteht, an unserer Vision und unseren Werten festzuhalten. Wenn wir für unsere Kunden die richtigen Dinge tun, dann wird das Unternehmen in einer sehr guten Verfassung sein. … Wir berücksichtigen immer die Auswirkungen unserer Handlungen auf den Ruf. Bei Wells Fargo gibt es keinen Manager, der für das Reputationsrisiko verantwortlich ist. Alle unsere Geschäftsmanager in allen Geschäftsbereichen sind dafür verantwortlich.

Wells Fargo ist seit mehreren Jahren in der Gallup-Liste „Great Places to Work“ aufgeführt und liegt beim Mitarbeiterengagement im obersten Quintil der U.

Cross-Selling-Skandal

Im Jahr 2013 kursierten Gerüchte, dass Wells Fargo-Mitarbeiter in Südkalifornien aggressive Taktiken anwandten, um ihre täglichen Cross-Selling-Ziele zu erreichen. Nach Angaben der Los Angeles Times wurden etwa 30 Mitarbeiter entlassen, weil sie ohne Wissen der Kunden neue Konten eröffnet und Debit- oder Kreditkarten ausgestellt hatten, in einigen Fällen durch Fälschung von Unterschriften. „Wir haben eine Panne bei einer kleinen Anzahl unserer Teammitglieder festgestellt“, erklärte ein Sprecher von Wells Fargo. „Unsere Teammitglieder haben Ziele. Und manchmal können sie sich von einem Ziel blenden lassen.“ Einem anderen Vertreter zufolge „nehmen wir diese Angelegenheit sehr ernst.

Einige außenstehende Beobachter behaupteten, die Praxis der Bank, tägliche Verkaufsziele festzulegen, setze die Mitarbeiter übermäßig unter Druck. Den Filialleitern wurden Quoten für die Anzahl und Art der verkauften Produkte vorgegeben. Wenn die Filiale ihre Ziele nicht erreichte, wurde der Fehlbetrag zu den Zielen des nächsten Tages hinzugerechnet. Die Mitarbeiter in den Filialen erhielten finanzielle Anreize, um die Zielvorgaben für Cross-Selling und Kundenservice zu erfüllen, wobei persönliche Bankangestellte Boni von bis zu 15 bis 20 Prozent ihres Gehalts und Kassierer bis zu 3 Prozent erhielten.

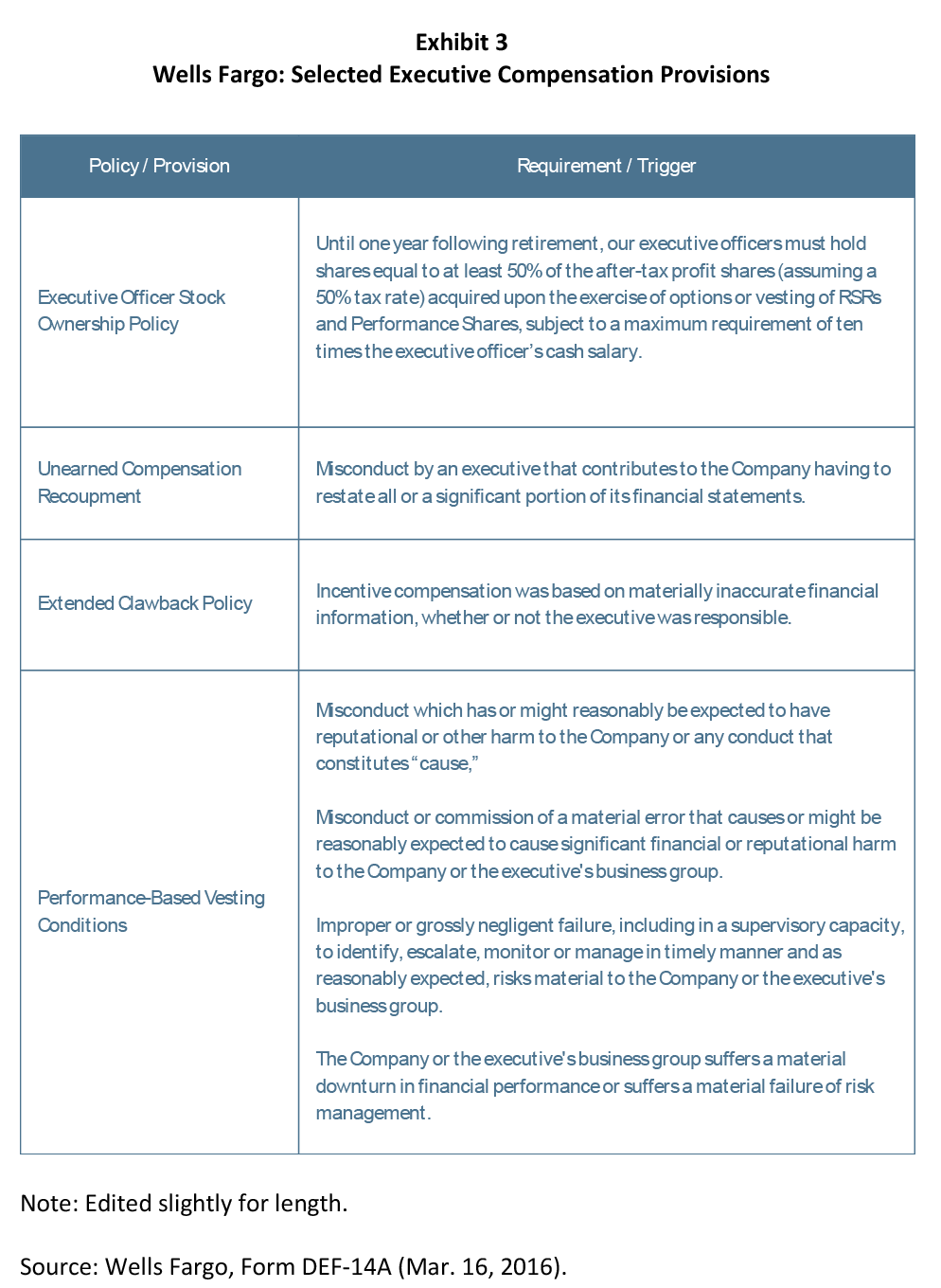

Tim Sloan, der damalige Finanzchef von Wells Fargo, wies die Kritik am Vertriebssystem des Unternehmens zurück: „Ich bin mir keiner anmaßenden Verkaufskultur bewusst.“ Wells Fargo verfügte über zahlreiche Kontrollen, um Missbrauch zu verhindern. In den Mitarbeiterhandbüchern wurde ausdrücklich darauf hingewiesen, dass „die Aufteilung einer Kundeneinlage und die Eröffnung mehrerer Konten zum Zwecke der Erhöhung einer potenziellen Anreizvergütung als Verstoß gegen die Integrität des Vertriebs angesehen wird.“ Das Unternehmen unterhielt ein Ethikprogramm, um die Bankangestellten darin zu schulen, Interessenkonflikte zu erkennen und zu lösen. Es unterhielt auch eine Whistleblower-Hotline, um die Geschäftsleitung über Verstöße zu informieren. Darüber hinaus verfügte das Anreizsystem für die Geschäftsleitung über Schutzmechanismen, die mit bewährten Praktiken zur Risikominimierung in Einklang standen. Dazu gehörten Boni, die an die Verankerung der Unternehmensvision und -werte in der Unternehmenskultur geknüpft waren, Boni, die an das Risikomanagement gebunden waren, das Verbot, Aktienzuteilungen abzusichern oder zu verpfänden, Hold-Past-Retirement-Bestimmungen für Aktienzuteilungen sowie zahlreiche Auslöser für die Rückforderung und den Ausgleich von Boni, falls diese unangemessen verdient wurden (siehe Anhang 3). Bemerkenswert ist, dass Cross-Sales und Produkte pro Haushalt nicht als spezifische Leistungskennzahlen in die Bonusberechnungen für leitende Angestellte einbezogen wurden, obwohl dies für Mitarbeiter auf Filialebene der Fall war.

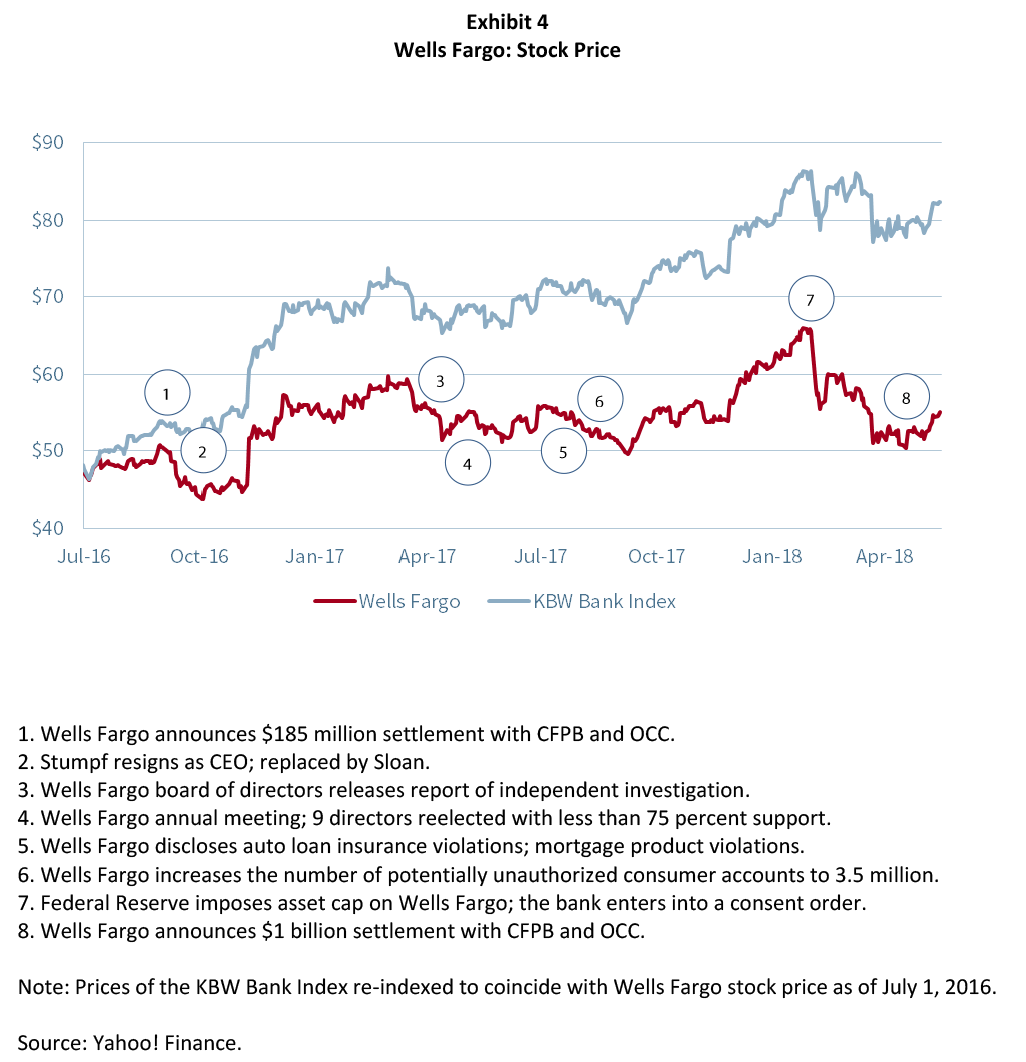

Am Ende reichten diese Schutzmaßnahmen nicht aus, um ein Problem einzudämmen, das sich als systemischer und hartnäckiger erwies, als es der Unternehmensleitung bewusst war. Im September 2016 gab Wells Fargo bekannt, dass das Unternehmen 185 Millionen Dollar zahlen würde, um eine Klage der Aufsichtsbehörden und der Stadt und des Bezirks Los Angeles beizulegen, und räumte ein, dass Mitarbeiter über einen Zeitraum von fünf Jahren bis zu 2 Millionen Konten ohne Genehmigung der Kunden eröffnet hatten. Obwohl die Strafe hoch war, fiel sie geringer aus als die von anderen Finanzinstituten zur Beilegung von Verstößen aus der Krisenzeit gezahlten Strafen. Der Aktienkurs von Wells Fargo fiel nach dieser Nachricht um 2 Prozent (siehe Abbildung 4). Richard Cordray, Direktor des Consumer Financial Protection Bureau, kritisierte die Bank dafür, dass sie es versäumt hatte:

… ihr Programm sorgfältig zu überwachen und Tausenden von Mitarbeitern zu erlauben, das System zu manipulieren und ihre Verkaufszahlen aufzublähen, um ihre Verkaufsziele zu erreichen und unter extremem Druck höhere Boni zu erhalten. Anstatt die Kunden an die erste Stelle zu setzen, hat Wells Fargo ein Cross-Selling-Programm aufgebaut und aufrechterhalten, bei dem die Bank und viele ihrer Mitarbeiter stattdessen sich selbst bedient haben, was gegen die grundlegenden ethischen Prinzipien eines Bankinstituts verstößt, einschließlich der Schlüsselnorm des Vertrauens.

Ein Sprecher von Wells Fargo antwortete: „Wir wollen niemals, dass Produkte, einschließlich Kreditlinien, ohne die Zustimmung und das Verständnis eines Kunden eröffnet werden. In den seltenen Fällen, in denen ein Kunde uns mitteilt, dass er ein Produkt, das er hat, nicht angefordert hat, schließen wir es und erstatten alle damit verbundenen Gebühren.“ In einer Mitteilung der Bank heißt es: „Wells Fargo ist bestrebt, die Interessen unserer Kunden zu 100 Prozent in den Vordergrund zu stellen, und wir bedauern und übernehmen die Verantwortung für alle Fälle, in denen Kunden ein Produkt erhalten haben, das sie nicht angefordert haben.“

Die Bank kündigte eine Reihe von Maßnahmen und Abhilfemaßnahmen an, von denen einige bereits in den vorangegangenen Jahren ergriffen worden waren. Das Unternehmen beauftragte ein unabhängiges Beratungsunternehmen mit der Überprüfung aller Kontoeröffnungen seit 2011, um potenziell nicht autorisierte Konten zu identifizieren. 2,6 Millionen Dollar wurden den Kunden für Gebühren im Zusammenhang mit diesen Konten zurückerstattet. 5.300 Mitarbeiter wurden über einen Zeitraum von fünf Jahren entlassen. Carrie Tolstedt, die den Bereich Retail Banking leitete, ging in den Ruhestand. Wells Fargo schaffte die Produktverkaufsziele ab und gestaltete die Anreize auf Filialebene neu, um den Schwerpunkt auf den Kundenservice und nicht auf Cross-Sell-Kennzahlen zu legen. Das Unternehmen entwickelte außerdem neue Verfahren zur Überprüfung von Kontoeröffnungen und führte zusätzliche Schulungs- und Kontrollmechanismen ein, um Verstöße zu verhindern.

In den darauffolgenden Wochen bemühten sich die Geschäftsleitung und der Vorstand jedoch, ein Gleichgewicht zwischen der Anerkennung der Schwere der Verstöße der Bank, dem Eingeständnis von Schuld und der Überzeugung der Öffentlichkeit zu finden, dass das Problem eingedämmt sei. Sie betonten, dass die Praxis der Eröffnung nicht genehmigter Konten auf eine kleine Anzahl von Mitarbeitern beschränkt war: „99 Prozent der Leute haben es richtig gemacht, 1 Prozent der Leute im Community Banking haben es nicht getan. … Es waren Leute, die versuchten, minimale Ziele zu erreichen, um ihren Job zu behalten.“ Sie beteuerten auch, dass diese Handlungen nicht auf die allgemeine Kultur hinwiesen:

Ich möchte klarstellen, dass wir unsere Teammitglieder niemals angewiesen haben oder wollten, dass sie den Kunden Produkte und Dienstleistungen anbieten, die sie nicht wollten. Das ist nicht gut für unsere Kunden und nicht gut für unser Geschäft. Es widerspricht allem, wofür wir als Unternehmen stehen.

Wenn sie nicht das tun, was wir von ihnen verlangen – den Kunden an die erste Stelle setzen, unsere Vision und unsere Werte ehren – dann will ich sie nicht hier haben. Ich will sie wirklich nicht… Das eine Prozent, das sich falsch verhalten hat, das wir gefeuert und entlassen haben, spiegelt in keiner Weise unsere Kultur oder die großartige Arbeit wider, die die andere große Mehrheit der Mitarbeiter leistet. Das ist eine falsche Darstellung.

Sie wiesen auch darauf hin, dass die finanziellen Auswirkungen für den Kunden und die Bank äußerst gering waren. Von den 2 Millionen potenziell nicht autorisierten Konten fielen nur bei 115.000 Konten Gebühren an; diese Gebühren beliefen sich auf insgesamt 2,6 Millionen Dollar oder durchschnittlich 25 Dollar pro Konto, die die Bank erstattet hat. Die betroffenen Kunden haben nicht negativ reagiert:

Wir hatten nur sehr, sehr wenige Kundenreaktionen, seit das passiert ist. … Wir haben 115.000 Briefe verschickt, in denen wir darauf hingewiesen haben, dass Sie möglicherweise ein Produkt haben, das Sie nicht haben wollten, und dass Sie hier die Rückerstattung der Gebühren finden, die Ihnen dadurch entstanden sind. Und auch darauf haben wir nur sehr wenig Rückmeldung erhalten.

Die Praxis hatte auch keine wesentliche Auswirkung auf die Cross-Sell-Quoten des Unternehmens, da die gemeldete Kennzahl um maximal 0,02 Produkte pro Haushalt erhöht wurde. Eine Führungskraft sagte: „Die Geschichte ist zu diesem Zeitpunkt schlimmer als die Wirtschaftlichkeit.“

Auch wenn die finanziellen Auswirkungen trivial waren, so war der Schaden für den Ruf doch enorm. Als CEO John Stumpf vor dem US-Senat erschien, änderte sich die Darstellung des Skandals erheblich. Die Senatoren kritisierten das Unternehmen dafür, dass es Betrug an seinen Kunden beging, übermäßigen Druck auf Mitarbeiter der unteren Ebene ausübte und es versäumte, die oberste Führungsebene zur Verantwortung zu ziehen. Insbesondere kritisierten sie scharf, dass der Verwaltungsrat weder von John Stumpf noch von der ehemaligen Leiterin des Privatkundengeschäfts Carrie Tolstedt, die im Sommer mit einem Gehaltspaket von 124,6 Millionen Dollar in den Ruhestand getreten war, erhebliche Gehaltszahlungen zurückgefordert hatte. Senatorin Elizabeth Warren aus Massachusetts sagte zu Stumpf:

Wissen Sie, was mich an dieser Sache wirklich stört, Herr Stumpf. Wenn einer Ihrer Kassierer eine Handvoll 20-Dollar-Scheine aus der Kassenschublade nehmen würde, müsste er wahrscheinlich mit einer Strafanzeige wegen Diebstahls rechnen. Sie könnten im Gefängnis landen. Aber Sie haben Ihre Mitarbeiter bis zum Äußersten gedrängt, damit sie die Kunden betrügen und Sie den Wert Ihrer Aktien in die Höhe treiben und Hunderte von Millionen Dollar in Ihre eigene Tasche stecken konnten. Und als alles aufflog, behielten Sie Ihren Job und Ihre millionenschweren Boni und traten im Fernsehen auf, um Tausende von 12-Dollar-Stundenkräften zu beschuldigen, die nur versuchten, die Cross-Sell-Quoten zu erfüllen, die Sie reich machten. Hier geht es um Verantwortlichkeit. Sie sollten zurücktreten. Sie sollten das Geld zurückgeben, das Sie während dieses Betrugs eingenommen haben, und sowohl das Justizministerium als auch die Börsenaufsichtsbehörde sollten strafrechtlich gegen Sie ermitteln.

Nach den Anhörungen gab der Vorstand bekannt, dass er die externe Anwaltskanzlei Shearman & Sterling beauftragt hat, eine unabhängige Untersuchung der Angelegenheit durchzuführen. Stumpf wurde aufgefordert, 41 Mio. USD und Tolstedt 19 Mio. USD an ausstehenden, noch nicht ausgeübten Aktienzuteilungen einzubehalten. Es handelte sich um eine der größten Rückforderungen von CEO-Gehältern in der Geschichte und die größte eines Finanzinstituts. Der Vorstand legte fest, dass es zu weiteren Rückforderungen kommen könnte. Keine der beiden Führungskräfte würde für 2016 einen Bonus erhalten, und Stumpf erklärte sich bereit, während der laufenden Untersuchung auf ein Gehalt zu verzichten.

Zwei Wochen später trat Stumpf ohne Erklärung zurück. Er erhielt keine Abfindung und wiederholte seine Zusage, während der Untersuchung keine Aktien zu verkaufen. Das Unternehmen gab bekannt, dass es die Rollen des Vorsitzenden und des CEO trennen würde. Tim Sloan, Chief Operating Officer, wurde CEO. Der leitende unabhängige Direktor Stephen Sanger wurde nicht geschäftsführender Vorsitzender, und Elizabeth Duke, Direktorin und ehemalige Gouverneurin der Federal Reserve, besetzte eine neu geschaffene Position als stellvertretende Vorsitzende.

Unabhängiger Untersuchungsbericht

Im April 2017 veröffentlichte der Verwaltungsrat die Ergebnisse seiner unabhängigen Untersuchung, in der die Führung, die Verkaufskultur, die Leistungssysteme und die Organisationsstruktur der Bank als Hauptursachen des Cross-Selling-Skandals scharf kritisiert wurden.

Leistung und Anreize. Der Bericht bemängelte, dass die Praxis des Unternehmens, Leistungsbewertungslisten zu veröffentlichen, „Druck auf die Mitarbeiter ausübte, den Kunden unerwünschte oder nicht benötigte Produkte zu verkaufen und in einigen Fällen nicht genehmigte Konten zu eröffnen.“ Die Mitarbeiter „fürchteten, bestraft zu werden“, wenn sie ihre Ziele nicht erreichten, selbst in Situationen, in denen diese Ziele unangemessen hoch waren:

In vielen Fällen erkannte die Führung der Gemeinschaftsbank, dass ihre Pläne unerreichbar waren. Sie wurden gemeinhin als 50/50-Pläne bezeichnet, was bedeutet, dass man davon ausging, dass nur die Hälfte der Regionen in der Lage sein würde, sie zu erfüllen.

Der Leiter der strategischen Planung der Gemeinschaftsbank wurde mit den Worten zitiert, dass der Zielsetzungsprozess ein „Balanceakt“ sei und dass „niedrige Ziele zu einer geringeren Leistung führen und hohe Ziele den Prozentsatz der Betrügereien erhöhen.“

Der Bericht warf der Geschäftsleitung auch vor, „eine niedrige Qualität der Konten als notwendiges Nebenprodukt einer umsatzorientierten Organisation zu tolerieren.“

Die Geschäftsleitung bezeichnete diese minderwertigen Kunden, zu denen auch Produkte gehörten, die später storniert oder nie benutzt wurden, sowie Produkte, die der Kunde nicht wollte oder nicht brauchte, als „Ausrutscher“ und war der Ansicht, dass ein gewisses Maß an Ausrutschern in jeder Einzelhandelsumgebung zu den Kosten des Geschäftsbetriebs gehört.

Der Bericht bemängelte, dass die Geschäftsleitung es versäumt hatte, „die Beziehung zwischen den Zielen und dem schlechten Verhalten zu erkennen, die in den Daten klar ersichtlich ist. Je schwieriger es wurde, die Verkaufsziele zu erreichen, desto höher war die Rate des Fehlverhaltens.“ Bemerkenswert ist, dass der Bericht feststellte, dass „Mitarbeiter, die sich falsch verhielten, ihr Verhalten am häufigsten mit dem Verkaufsdruck und nicht mit Vergütungsanreizen in Verbindung brachten.“

Organisationsstruktur. Darüber hinaus stellte der Bericht fest, dass „die Kontrollfunktionen des Unternehmens durch die dezentrale Organisationsstruktur eingeschränkt waren“ und beschrieb die Kontrollfunktionen des Unternehmens als „eine Kultur der weitgehenden Zurückhaltung gegenüber den Geschäftseinheiten“

Die Leiter der Risikogruppen „übernahmen die Führung bei der Bewertung und Behandlung von Risiken innerhalb ihrer Geschäftseinheiten“ und waren dennoch „hauptsächlich den Leitern ihrer Geschäftsbereiche gegenüber verantwortlich.“ So berichtete beispielsweise der Group Risk Officer der Community Bank direkt an den Leiter der Community Bank und nur auf einer Punkt-zu-Punkt-Basis an den zentralen Chief Risk Officer. Das Ergebnis war,

Das Risikomanagement … fand im Allgemeinen in den Geschäftsbereichen statt, mit den Geschäftsleuten und den Group Risk Officers und ihren Mitarbeitern als „erste Verteidigungslinie“

John Stumpf glaubte, dass dieses System „ein besseres Risikomanagement durch eine breitere Entscheidungsfindung ermöglichte und zu besseren Geschäftsentscheidungen führte, weil sie näher am Kunden getroffen wurden.“

Der Bericht des Vorstands kritisierte auch, dass die Kontrollfunktionen den systemischen Charakter von Verstößen gegen die Verkaufspraktiken nicht verstanden hätten:

Einige der Kontrollfunktionen verfolgten oft einen engen „transaktionalen“ Ansatz, wenn Probleme auftraten. Sie konzentrierten sich auf die jeweilige Beschwerde eines Mitarbeiters oder eine einzelne Klage, die ihnen vorlag, und verpassten die Gelegenheit, sie in einer Weise zusammenzufassen, die möglicherweise gezeigt hätte, dass die Probleme in der Vertriebspraxis bedeutsamer und systemischer waren als angenommen.

Der Chief Operational Risk Officer:

betrachtete Verkaufspraktiken oder Vergütungsfragen nicht als in ihren Zuständigkeitsbereich fallend, sondern als Aufgabe der Geschäftsbereiche und anderer Kontrollfunktionen (Rechtsabteilung, Personalabteilung, Audit und Untersuchungen). Sie betrachtete Verkaufsspielchen als ein bekanntes Problem, das gut verwaltet, eingedämmt und klein war.

Die Rechtsabteilung konzentrierte sich:

grundsätzlich auf quantifizierbare monetäre Kosten – Schadenersatz, Geldstrafen, Bußgelder, Rückerstattung. Im Vertrauen darauf, dass diese Kosten relativ bescheiden ausfallen würden, erkannte die Rechtsabteilung nicht, dass die Probleme mit der Integrität des Verkaufs einen systemischen Zusammenbruch widerspiegelten.

Die Personalabteilung verfügte zwar über eine große Anzahl von Informationen, die in ihren Systemen gespeichert waren, hatte aber keine Mittel entwickelt, um Informationen über Probleme mit den Verkaufspraktiken zu konsolidieren und darüber zu berichten.

Die Innenrevision:

stellte im Allgemeinen fest, dass die Verfahren und Kontrollen zur Aufdeckung, Untersuchung und Behebung von Verstößen gegen die Verkaufspraktiken wirksam waren, um die mit den Verkaufspraktiken verbundenen Risiken zu mindern. … Im Allgemeinen wurde bei der Prüfung jedoch nicht versucht, die Ursache für unethische Verkaufspraktiken zu ermitteln.

Der Bericht kam zu folgendem Schluss:

Während die Zweckmäßigkeit einer Zentralisierung innerhalb von Wells Fargo sehr umstritten war, zeigen die Ereignisse, dass eine starke zentralisierte Risikofunktion am besten für ein wirksames Risikomanagement geeignet ist.

Führung. Darüber hinaus kritisiert der Board-Bericht CEO John Stumpf und die Leiterin des Community Banking, Carrie Tolstedt, für Führungsfehler.

Dem Bericht zufolge hat Stumpf den Umfang und das Ausmaß der Verstöße gegen die Verkaufspraktiken nicht erkannt: „Stumpfs Engagement für die Verkaufskultur … führte dazu, dass er Probleme mit dieser Kultur herunterspielte, selbst wenn er plausibel darauf aufmerksam gemacht wurde.“ So reagierte er beispielsweise nicht negativ, als er erfuhr, dass 1 Prozent der Mitarbeiter im Jahr 2013 wegen Verstößen gegen die Vertriebspraktiken entlassen worden waren: „Seiner Ansicht nach bedeutete die Tatsache, dass 1 Prozent der Wells-Fargo-Mitarbeiter gekündigt wurden, dass 99 Prozent der Mitarbeiter ihre Arbeit korrekt erledigten.“ Dementsprechend stellte der Bericht fest, dass Stumpf „innerhalb von Wells Fargo nicht als jemand wahrgenommen wurde, der schlechte Nachrichten hören oder mit Konflikten umgehen wollte.“

Der Bericht würdigte den Beitrag, den Tolstedt zur finanziellen Leistung der Bank leistete:

Sie wurde für die starken Finanzergebnisse der Gemeinschaftsbank im Laufe der Jahre verantwortlich gemacht und wurde als jemand wahrgenommen, der ein „straffes Schiff“ führte, bei dem alles „zugeknöpft“ war. Umfragen zur Mitarbeiterzufriedenheit und Kundenzufriedenheit bestätigten die positive Einschätzung ihrer Führung und ihres Managements. Stumpf hatte enormen Respekt vor Tolstedts Intellekt, Arbeitsethik, Scharfsinn und Disziplin und hielt sie für die „brillanteste“ Community-Bankerin, die er je kennengelernt hatte.

Gleichzeitig wurde ihr Führungsstil kritisiert, indem sie als „besessen von der Kontrolle, insbesondere negativer Informationen über die Community-Bank“ beschrieben wurde und ihr vorgeworfen wurde, „einen ‚inneren Kreis‘ von Mitarbeitern zu unterhalten, der sie unterstützte, ihre Ansichten bestärkte und sie beschützte.“ Sie „widersetzte sich und lehnte die fast einhellige Meinung der leitenden Angestellten der Regionalbank ab, dass die Verkaufsziele unangemessen waren und zu negativen Ergebnissen und unangemessenem Verhalten führten.“

Tolstedt und bestimmte Mitglieder ihres inneren Kreises waren inselartig und defensiv und mochten es nicht, wenn man sie herausforderte oder negative Informationen hörte. Selbst leitende Angestellte der Gemeinschaftsbank hatten häufig Angst davor, gegenteilige Ansichten zu äußern, oder wurden davon abgehalten.

Stumpf „war sich Tolstedts Unzulänglichkeiten als Führungskraft bewusst, sah sie aber auch als eine Person mit bedeutenden Stärken.“ … Er „akzeptierte Tolstedts Schwächen zum Teil wegen ihrer anderen Stärken und ihrer Fähigkeit, Ergebnisse zu erzielen, einschließlich Cross-Selling.“

Verwaltungsrat. Schließlich bewertete der Bericht das Verfahren, mit dem der Vorstand die Verstöße gegen die Verkaufspraktiken überwachte, und kam zu dem Schluss, dass „der Vorstand regelmäßig mit dem Thema befasst war; die Berichte der Geschäftsleitung vermittelten jedoch nicht genau das Ausmaß des Problems.“ Der Bericht kam zu folgendem Ergebnis:

Tolstedt hat sich effektiv gegen die Kontrolle innerhalb und außerhalb der Gemeinschaftsbank gewehrt. Sie und ihr Risikobeauftragter haben es nicht nur versäumt, Probleme außerhalb der Gemeinschaftsbank zu eskalieren, sondern auch daran gearbeitet, eine solche Eskalation zu verhindern. … Tolstedt hat Probleme mit den Vertriebspraktiken nie freiwillig angesprochen, und wenn sie dazu aufgefordert wurde, haben sie und die Gemeinschaftsbank Berichte vorgelegt, die verallgemeinert und unvollständig waren und von vielen als irreführend angesehen wurden.

Nach dem ersten Artikel in der Los Angeles Times, in dem potenzielle Verstöße aufgezeigt wurden, wurden „Vertriebspraktiken“ als „bemerkenswertes Risiko“ in die Berichte an den gesamten Vorstand und den Risikoausschuss des Vorstands aufgenommen. Ab 2014 und auch danach erhielt der Vorstand Berichte von der Gemeinschaftsbank, dem Corporate Risk Office und der Personalabteilung des Unternehmens, wonach „Fragen der Vertriebspraktiken genau untersucht und beachtet wurden und Anfang 2015 die damit verbundenen Risiken abgenommen hatten.

Die Vorstandsmitglieder waren der Ansicht, dass sie durch eine Präsentation vor dem Risikoausschuss im Mai 2015, in der die Zahl der wegen Verstößen gegen die Vertriebspraktiken entlassenen Mitarbeiter zu niedrig angegeben wurde, „falsch informiert“ wurden, dass die Berichte, die Tolstedt dem Ausschuss im Oktober 2015 vorlegte, das Problem „verharmlost und unterbewertet“ hätten und dass die in diesen Berichten enthaltenen Kennzahlen den Eindruck erweckten, dass potenzieller Missbrauch „abnimmt“.“

Nach der Klage des Staatsanwalts von Los Angeles beauftragte der Ausschuss einen externen Berater mit der Untersuchung der Verkaufspraktiken und der Durchführung einer Analyse des potenziellen Kundenschadens. Die Gesamtzahl der Mitarbeiter, die wegen Verstößen entlassen wurden, erfuhr die Behörde erst, als sie im September 2016 in die Vergleichsvereinbarung aufgenommen wurde.

Wells Fargo reagiert. Mit der Veröffentlichung des Berichts kündigte Wells Fargo eine Reihe von Schritten zur Zentralisierung und Stärkung der Kontrollfunktionen an. Der Vorstand kündigte außerdem an, dass er weitere 47,3 Mio. USD an ausstehenden Aktienoptionen von Tolstedt und weitere 28 Mio. USD an bereits unverfallbaren Aktienzuteilungen von Stumpf zurückfordern würde.

Langfristiger Überhang

Der Bericht des Vorstands und die damit verbundenen Maßnahmen haben dem Druck der Aktionäre und der Aufsichtsbehörden kein Ende gesetzt. Auf der Jahreshauptversammlung 2017 des Unternehmens erhielten 9 der 15 Direktoren des Unternehmens weniger als 75 Prozent Unterstützung und 4 weniger als 60 Prozent, darunter der Vorstandsvorsitzende Stephen Sanger (56 Prozent), der Leiter des Risikoausschusses Enrique Hernandez (53 Prozent), der Leiter des Ausschusses für Unternehmensverantwortung Federico Peña (54 Prozent) und Cynthia Milligan, die den Kreditausschuss leitete (57 Prozent). Die Bank gab daraufhin den Rücktritt von sechs Direktoren bekannt, darunter Sanger, die durch Elizabeth Duke als Vorstandsvorsitzende ersetzt wurde.

Wells Fargo setzte seine Bemühungen fort, alle Aspekte seines Geschäfts zu überprüfen. Im August 2017 erhöhte das Unternehmen seine Schätzung der Anzahl der potenziell nicht autorisierten Verbraucherkonten auf 3,5 Millionen und gab zusätzliche 2,8 Millionen US-Dollar an Rückerstattungen aus. Die Bank gab außerdem bekannt, dass sie Verstöße gegen Verkaufspraktiken sowohl in ihrer Auto- als auch in ihrer Hypothekenkreditabteilung festgestellt hat. Im Februar 2018 ergriff die US-Notenbank unter Berufung auf „weitverbreiteten Verbrauchermissbrauch“ die beispiellose Maßnahme, die Vermögenswerte des Unternehmens streng zu begrenzen und der Bank zu verbieten, über die 1,95 Billionen US-Dollar an Vermögenswerten hinauszuwachsen, die sie zum Jahresende hatte, bis sie eine Verbesserung der Unternehmenskontrollen nachweist. Die Vorsitzende des Federal Reserve Board, Janet Yellen, erklärte:

Wir können ein durchdringendes und anhaltendes Fehlverhalten bei keiner Bank tolerieren, und die von Wells Fargo geschädigten Verbraucher erwarten, dass robuste und umfassende Reformen durchgeführt werden, um sicherzustellen, dass sich der Missbrauch nicht wiederholt. Die Durchsetzungsmaßnahmen, die wir heute ergreifen, werden sicherstellen, dass Wells Fargo nicht expandieren wird, bis es in der Lage ist, dies sicher und mit den notwendigen Schutzmaßnahmen zu tun, um alle seine Risiken zu bewältigen und seine Kunden zu schützen.

Im April 2018 stimmte die Bank einem Vergleich in Höhe von 1 Milliarde US-Dollar mit dem Consumer Financial Protection Bureau und dem Office of the Comptroller of the Currency zu, um Verstöße bei der Vergabe von Auto- und Hypothekenkrediten zu beheben. Zwei Wochen später stimmte sie der Zahlung von 480 Millionen US-Dollar zu, um eine Wertpapier-Sammelklage wegen Cross-Selling beizulegen. Im Dezember 2018 einigte sich das Unternehmen mit 50 Generalstaatsanwälten der Bundesstaaten auf einen Vergleich zur Beilegung von Zivilklagen wegen Verstößen gegen Cross-Selling, Autokredite und Hypothekenkredite und stimmte der Zahlung von 575 Millionen US-Dollar zu.

Warum dies von Bedeutung ist

- Das Vergütungssystem von Wells Fargo legte den Schwerpunkt auf Cross-Selling als Leistungskennzahl für die Gewährung von Leistungsanreizen an Mitarbeiter. Das Unternehmen veröffentlichte auch Scorecards, in denen die einzelnen Filialen anhand von Verkaufsmetriken, einschließlich Cross-Selling, bewertet wurden. War es falsch, dass das Unternehmen Cross-Selling als Leistungskennzahl in seinen Anreizsystemen verwendete? Hätte das Programm besser funktioniert, wenn es anders strukturiert gewesen wäre? Der unabhängige Bericht legt nahe, dass der Druck der Mitarbeiter stärker zum Fehlverhalten beigetragen hat als finanzielle Anreize. Ist diese Einschätzung richtig?

- Mitarbeiter auf Filialebene erhielten Anreize, die Anzahl der Produkte pro Haushalt zu erhöhen, aber das Bonussystem für leitende Angestellte beinhaltete diese Kennzahl nicht. Hat diese Diskrepanz dazu beigetragen, dass das Problem nicht früher erkannt wurde?

- Wells Fargo ist stolz auf seine Vision, Werte und Kultur. Nach verschiedenen Maßstäben haben sich diese Faktoren sehr positiv auf die Leistung des Unternehmens ausgewirkt. Welche Faktoren sollten Führungskräfte berücksichtigen, um sicherzustellen, dass die Vergütungs- und Leistungssysteme das Erreichen der Unternehmensziele fördern, ohne die Kultur zu beeinträchtigen?

- Die im Wells Fargo-Skandal involvierten Beträge waren gering (weniger als 6 Mio. $ an direkten Gebühren), aber der Reputationsschaden für die Bank war enorm. Wie kann sich ein Unternehmen gegen Probleme wappnen, die im finanziellen Sinne nicht „wesentlich“ zu sein scheinen, aber letztlich erhebliche Auswirkungen auf das Unternehmen und seinen Ruf haben?

- Die unabhängige Untersuchung kommt zu dem Schluss, dass „eine starke zentralisierte Risikofunktion am besten für ein wirksames Risikomanagement geeignet ist.“ Ist diese Schlussfolgerung richtig? Welche Schritte können Führungskräfte in einer dezentralisierten Organisation unternehmen, um Lücken in der Aufsicht zu minimieren, ohne unnötige Bürokratie zu schaffen?

- Die Wells Fargo Cross-Selling-Skandal verdeutlicht die Herausforderung einer leistungsstarken Führungskraft, deren Verhalten letztlich nicht mit den Unternehmenswerten übereinstimmt. Wie viel Autonomie sollte leistungsstarken Führungskräften zugestanden werden? Wie kann ein Unternehmen ein Gleichgewicht zwischen Autonomie und Verantwortlichkeit herstellen?

- Die unabhängige Untersuchung entlastet den Vorstand von Wells Fargo weitgehend. Wie viel Schuld hat der Vorstand verdient? Was hätte er anders machen können, um zu verhindern, dass sich das Cross-Selling-Problem ausweitet?

- Wells Fargo verfügte über die Elemente eines ordnungsgemäß funktionierenden Governance-Systems, einschließlich Risikomanagement, Audit, Rechtsabteilung und Personalwesen. Außerdem war sich jede dieser Gruppen – zumindest bis zu einem gewissen Grad – der Verstöße gegen die Verkaufspraktiken in der Privatkundenbank bewusst. Und dennoch erkannte niemand den systemischen Charakter des Problems oder unternahm die notwendigen Schritte, um es zu lösen. Wie kann ein Unternehmen beurteilen, ob sein Governance-System bei der Erkennung und Minderung von Risiken wirksam ist?

Das vollständige Papier steht hier zum Download bereit.