Ostatnio wiele uwagi poświęca się kulturze korporacyjnej, „tonowi na szczycie” i wpływowi, jaki mają one na wyniki organizacji. Chociaż liderzy korporacyjni i zewnętrzni obserwatorzy twierdzą, że kultura jest kluczowym czynnikiem wpływającym na zaangażowanie, motywację i wyniki pracowników, natura tego związku i mechanizmy wpajania pożądanych wartości w zachowaniach pracowników nie są dobrze rozumiane.

Na przykład, badanie przeprowadzone przez Deloitte wykazało, że 94 procent kadry kierowniczej uważa, iż kultura organizacyjna jest istotna dla sukcesu firmy, a 62 procent uważa, że „jasno zdefiniowane i zakomunikowane podstawowe wartości i przekonania” są ważne. Graham, Harvey, Popadak i Rajgopal (2016) znaleźli dowody na to, że praktyki zarządzania i bodźce finansowe mogą wzmacniać kulturę; jednak stwierdzili również, że bodźce mogą działać w opozycji do kultury, szczególnie gdy „nagradzają pracowników za osiągnięcie metryki bez względu na działania, które podjęli, aby ją osiągnąć”. Według jednego z uczestników badania: „Ludzie niezmiennie będą robić to, za co im płacisz, nawet jeśli mówisz coś innego.”

Napięcia między kulturą korporacyjną, zachętami finansowymi i postępowaniem pracowników ilustruje skandal związany ze sprzedażą krzyżową w Wells Fargo.

Kultura, wartości i zarządzanie w Wells Fargo

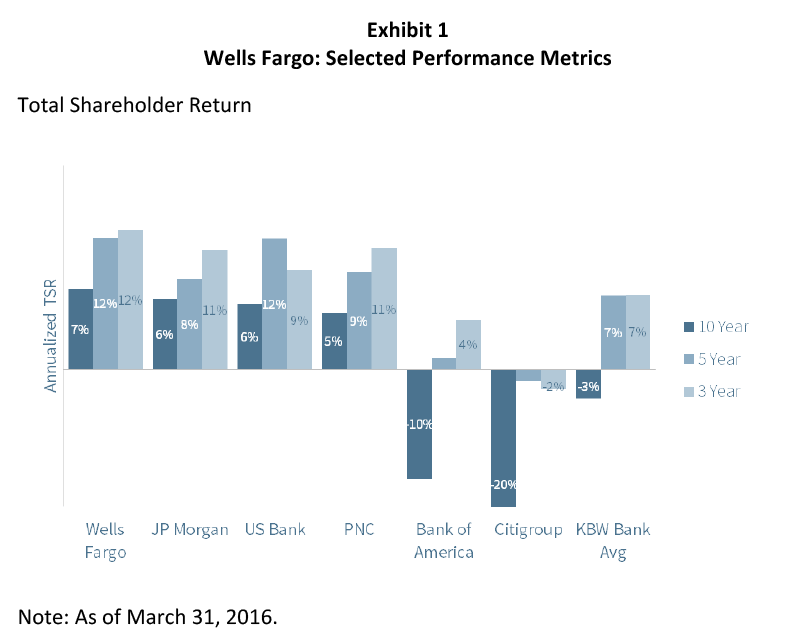

Wells Fargo od dawna cieszy się reputacją solidnego zarządcy. Firma wykorzystała swoją siłę finansową do zakupu Wachovii w szczytowym momencie kryzysu finansowego – tworząc trzeci co do wielkości bank w kraju pod względem aktywów – i wyszła z recesji bez szwanku, osiągając najlepsze wyniki operacyjne i ceny akcji w swojej grupie rówieśniczej (rys. 1). Magazyn Fortune pochwalił Wells Fargo za „historię unikania najgłupszych błędów reszty branży”. American Banker nazwał Wells Fargo „wielkim bankiem najmniej nadszarpniętym przez skandale i kryzysy reputacyjne”. W 2013 roku, nazwał Prezesa i CEO Johna Stumpfa „Bankierem Roku”. Carrie Tolstedt, która kierowała ogromnym działem bankowości detalicznej firmy, została uznana za „Najbardziej wpływową kobietę w bankowości”. Wells Fargo zajęło 7. miejsce na liście „Najbardziej szanowanych firm” Barron’s 2015.”

Sukces Wells Fargo zbudowany jest na modelu kulturowym i ekonomicznym, który łączy głębokie relacje z klientami i aktywnie zaangażowaną kulturę sprzedaży. Filozofia działania firmy obejmuje następujące elementy:

Wizja i wartości. Wizją Wells Fargo jest „zaspokajanie potrzeb naszych klientów i pomaganie im w osiągnięciu sukcesu finansowego”. Firma podkreśla, że:

Nasza wizja nie ma nic wspólnego z transakcjami, wciskaniem produktów, czy stawaniem się większym dla samej wielkości. Chodzi o budowanie relacji na całe życie, z jednym klientem na raz. … Dążymy do tego, aby nasi interesariusze uznawali nas za firmę wyznaczającą standardy wśród największych firm na świecie w zakresie uczciwości i przestrzegania zasad. To coś więcej niż tylko robienie tego, co właściwe. Musimy również robić to we właściwy sposób.

Firma traktuje te stwierdzenia poważnie. Według Stumpfa, „jest w centrum naszej kultury, jest ważne dla naszego sukcesu i szczerze mówiąc, prawdopodobnie w największym stopniu przyczyniło się do naszych długoterminowych wyników.” … „Jeśli mam tu jakieś jedno zadanie, to jest to dbanie o kulturę.”

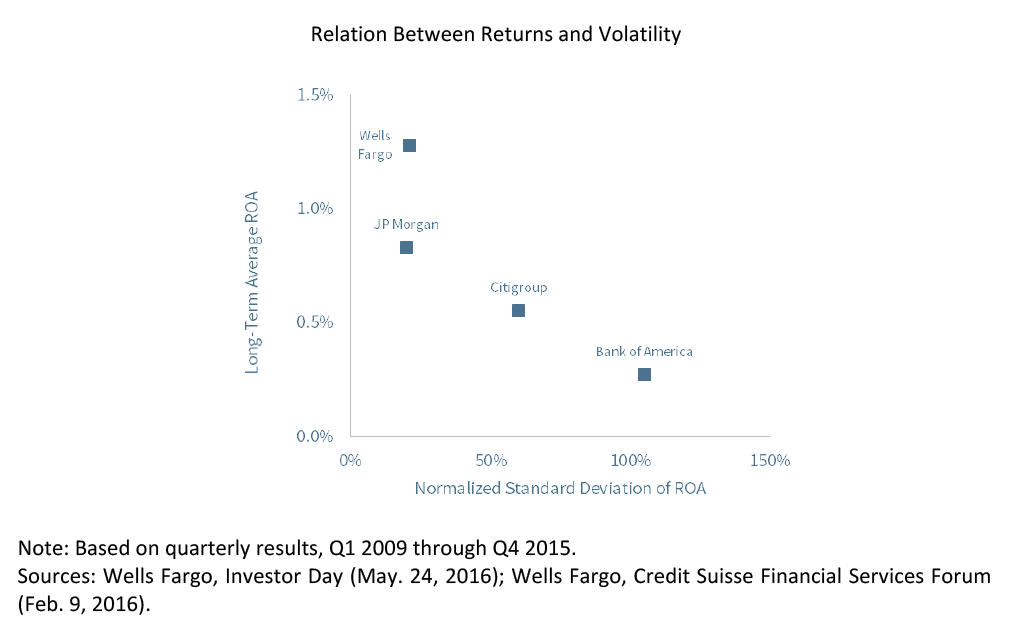

Sprzedaż krzyżowa. Im więcej produktów klient posiada w Wells Fargo, tym więcej informacji bank posiada o tym kliencie, co pozwala na podejmowanie lepszych decyzji dotyczących kredytów, produktów i cen. Klienci posiadający wiele produktów są również znacznie bardziej zyskowni (rys. 2). Według Stumpfa:

Aby odnieść sukces w tej dziedzinie, trzeba zrobić tysiąc rzeczy dobrze. Wymaga to długoterminowej wytrwałości, znacznych inwestycji w systemy i szkolenia, odpowiedniego motywowania i uznawania członków zespołu, poświęcenia czasu na zrozumienie celów finansowych klientów.

Konserwatywne, stabilne zarządzanie. Zespół kierownictwa wyższego szczebla Stumpfa składał się z 11 bezpośrednich podwładnych ze średnim 27-letnim doświadczeniem w Wells Fargo. Decyzje były podejmowane kolektywnie. Według byłego prezesa Richarda Kovacevicha: „Żadna pojedyncza osoba nigdy nie kierowała Wells Fargo i prawdopodobnie nigdy nie będzie. To jest gra zespołowa”. Chociaż firma utrzymuje niezależne mechanizmy ryzyka i nadzoru, wszyscy liderzy wyższego szczebla są odpowiedzialni za zapewnienie, że odpowiednie praktyki są wbudowane w ich oddziały:

Najważniejszą rzeczą, o której rozmawiamy teraz wewnątrz firmy, jest to, że dźwignią, którą mamy do zarządzania naszą reputacją, jest trzymanie się naszej wizji i wartości. Jeśli robimy rzeczy dla naszych klientów, które są właściwe, wtedy firma będzie w bardzo dobrej kondycji. … Zawsze bierzemy pod uwagę wpływ naszych działań na reputację firmy. W Wells Fargo nie ma menedżera, który byłby odpowiedzialny za ryzyko utraty reputacji. Odpowiedzialni są wszyscy nasi menedżerowie we wszystkich naszych liniach biznesowych.

Wells Fargo od wielu lat znajduje się na liście Gallupa „Great Places to Work”, a wyniki zaangażowania pracowników znajdują się w górnym kwintylu firm amerykańskich.

Wells Fargo jest na liście „Great Places to Work”.

Skandal ze sprzedażą krzyżową

W 2013 roku krążyły pogłoski, że pracownicy Wells Fargo w południowej Kalifornii stosowali agresywne taktyki, aby osiągnąć swoje dzienne cele sprzedaży krzyżowej. Jak podaje Los Angeles Times, około 30 pracowników zostało zwolnionych za otwieranie nowych kont i wydawanie kart debetowych lub kredytowych bez wiedzy klientów, w niektórych przypadkach fałszując podpisy. „Znaleźliśmy załamanie w niewielkiej liczbie członków naszego zespołu” – oświadczył rzecznik Wells Fargo. „Członkowie naszego zespołu mają swoje cele. I czasami mogą być zaślepieni przez cel”. Według innego przedstawiciela, „To jest coś, co traktujemy bardzo poważnie. Kiedy znajdujemy braki, robimy coś z tym, łącznie ze zwalnianiem ludzi.”

Niektórzy zewnętrzni obserwatorzy twierdzili, że praktyka banku polegająca na ustalaniu dziennych celów sprzedaży wywiera nadmierną presję na pracowników. Kierownicy oddziałów otrzymywali limity dotyczące liczby i rodzajów sprzedawanych produktów. Jeśli oddział nie osiągnął swoich celów, niedobór był dodawany do celów na następny dzień. Pracownicy oddziałów byli zachęcani finansowo do osiągania celów sprzedaży krzyżowej i obsługi klienta, przy czym bankierzy personalni otrzymywali premie w wysokości od 15 do 20 procent wynagrodzenia, a kasjerzy do 3 procent.

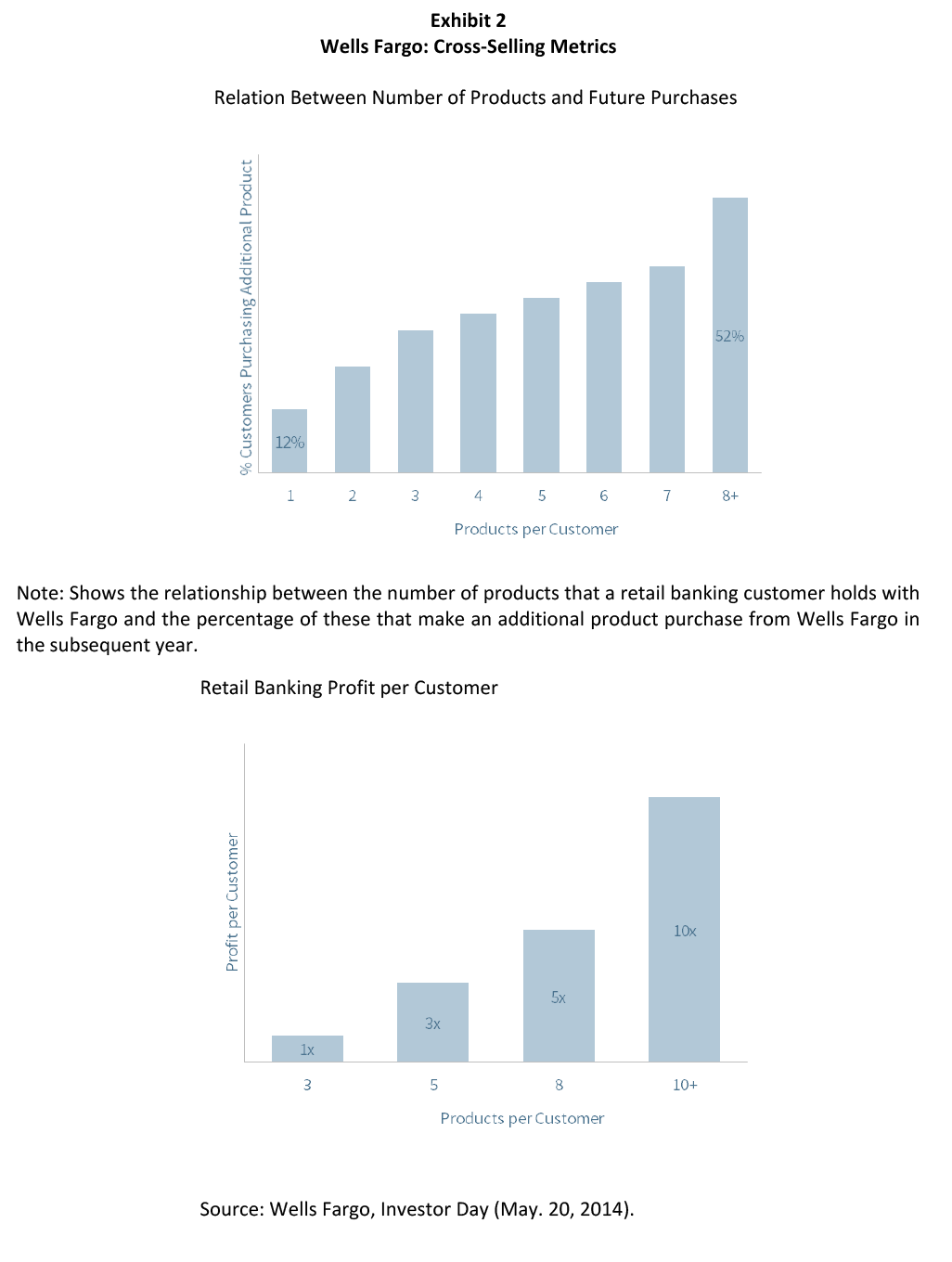

Tim Sloan, ówczesny dyrektor finansowy Wells Fargo, odpierał krytykę systemu sprzedaży firmy: „Nie jestem świadomy istnienia jakiejkolwiek przesadnej kultury sprzedaży”. Wells Fargo stosowało wiele mechanizmów kontrolnych, aby zapobiec nadużyciom. W podręcznikach dla pracowników wyraźnie stwierdzono, że „dzielenie depozytu klienta i otwieranie wielu kont w celu zwiększenia potencjalnego wynagrodzenia motywacyjnego jest uważane za naruszenie zasad uczciwej sprzedaży”. Firma prowadziła program etyczny mający na celu instruowanie pracowników banku w zakresie wykrywania i rozwiązywania konfliktów interesów. Utrzymywała również gorącą linię dla osób zgłaszających naruszenia, aby powiadamiać kierownictwo wyższego szczebla o naruszeniach. Ponadto, system motywacyjny dla kadry kierowniczej wyższego szczebla posiadał zabezpieczenia zgodne z najlepszymi praktykami minimalizacji ryzyka, w tym premie związane z wpajaniem wizji i wartości firmy w jej kulturę, premie związane z zarządzaniem ryzykiem, zakazy zabezpieczania lub zastawiania nagród kapitałowych, przepisy dotyczące wstrzymania wypłaty nagród kapitałowych, a także liczne mechanizmy wycofywania i odzyskiwania premii w przypadkach, gdy zostały one nieodpowiednio zdobyte (Załącznik 3). Na uwagę zasługuje fakt, że sprzedaż krzyżowa i produkty przypadające na gospodarstwo domowe nie zostały uwzględnione jako konkretne wskaźniki efektywności w obliczeniach premii kadry kierowniczej wyższego szczebla, mimo że dotyczyły one pracowników na poziomie oddziału.

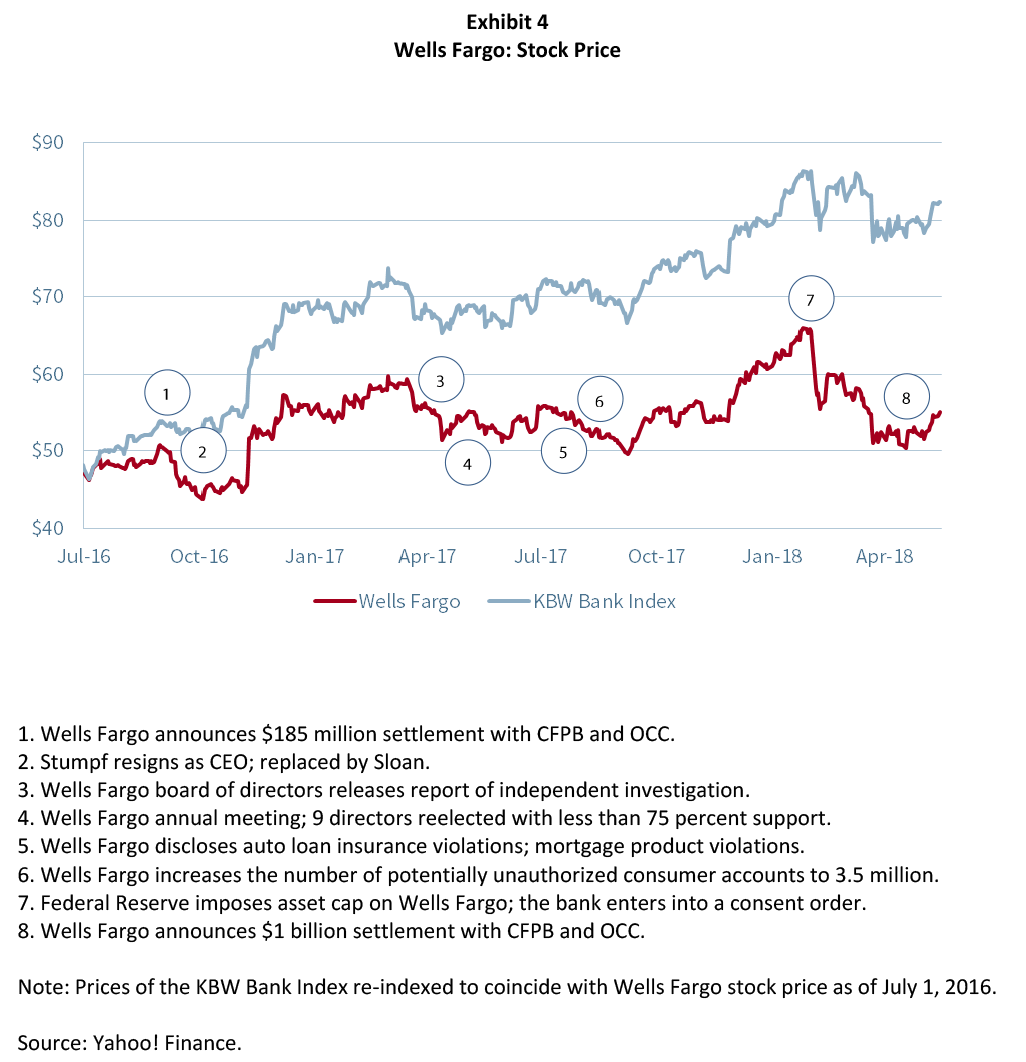

W ostatecznym rozrachunku te zabezpieczenia nie wystarczyły, aby powstrzymać problem, który okazał się bardziej systemowy i trudny do rozwiązania, niż zdawało sobie z tego sprawę kierownictwo wyższego szczebla. We wrześniu 2016 roku Wells Fargo ogłosiło, że zapłaci 185 milionów dolarów w ramach ugody w sprawie pozwu złożonego przez organy regulacyjne oraz miasto i hrabstwo Los Angeles, przyznając, że pracownicy otworzyli aż 2 miliony kont bez autoryzacji klientów w okresie pięciu lat. Grzywna, choć duża, była mniejsza niż kary płacone przez inne instytucje finansowe za naruszenia z czasów kryzysu. Na wieść o tym kurs akcji Wells Fargo spadł o 2 procent (rys. 4). Richard Cordray, dyrektor Consumer Financial Protection Bureau, skrytykował bank za to, że nie zdołał:

… dokładnie monitorować swojego programu, pozwalając tysiącom pracowników na grę w system i zawyżanie swoich wyników sprzedaży, aby osiągnąć cele sprzedażowe i ubiegać się o wyższe premie pod ogromną presją. Zamiast stawiać swoich klientów na pierwszym miejscu, Wells Fargo zbudował i utrzymywał program sprzedaży krzyżowej, w którym bank i wielu jego pracowników służyło sobie, naruszając podstawowe zasady etyki instytucji bankowej, w tym kluczową normę zaufania.

Przełożony Wells Fargo odpowiedział: „Nigdy nie chcemy, aby produkty, w tym linie kredytowe, były otwierane bez zgody i zrozumienia klienta. W rzadkich sytuacjach, gdy klient mówi nam, że nie prosił o produkt, który posiada, naszą praktyką jest zamknięcie go i zwrot wszelkich związanych z nim opłat.” W komunikacie, banki powiedziały, że „Wells Fargo jest zobowiązane do stawiania interesów naszych klientów na pierwszym miejscu w 100 procentach czasu, i żałujemy i bierzemy odpowiedzialność za wszelkie przypadki, w których klienci mogli otrzymać produkt, o który nie prosili.”

Bank ogłosił szereg działań i środków zaradczych, z których kilka zostało wprowadzonych w życie w poprzednich latach. Firma wynajęła niezależną firmę konsultingową, która dokonała przeglądu wszystkich kont otwartych od 2011 roku w celu zidentyfikowania potencjalnie nieautoryzowanych kont. Klientom zwrócono 2,6 mln USD z tytułu opłat związanych z tymi kontami. 5,300 pracowników zostało zwolnionych w ciągu pięciu lat. Carrie Tolstedt, która kierowała działem bankowości detalicznej, przeszła na emeryturę. Wells Fargo zlikwidowało cele sprzedaży produktów i zmieniło konfigurację bodźców na poziomie oddziałów, aby położyć nacisk na obsługę klienta, a nie na wskaźniki cross-sell. Firma opracowała również nowe procedury weryfikacji otwierania kont oraz wprowadziła dodatkowe szkolenia i mechanizmy kontrolne mające zapobiegać naruszeniom.

Niemniej jednak w kolejnych tygodniach kierownictwo wyższego szczebla i zarząd zmagały się ze znalezieniem równowagi pomiędzy uznaniem powagi wykroczeń banku, przyznaniem się do winy i przekonaniem opinii publicznej, że problem został opanowany. Podkreślali, że proceder otwierania nieautoryzowanych kont ograniczał się do niewielkiej liczby pracowników: „99 procent ludzi robiło to dobrze, 1 procent ludzi w bankowości społecznościowej nie robił tego. (…) To byli ludzie, którzy starali się osiągnąć minimalne cele, aby utrzymać swoją pracę”. Zapewniali również, że działania te nie wskazywały na szerszą kulturę:

Chcę bardzo wyraźnie zaznaczyć, że nigdy nie kierowaliśmy ani nie chcieliśmy, aby członkowie naszego zespołu dostarczali klientom produkty i usługi, których oni nie chcieli. To nie jest dobre dla naszych klientów i nie jest dobre dla naszego biznesu. Jest to sprzeczne ze wszystkim, za czym opowiadamy się jako firma.

Jeśli nie zamierzają robić tego, o co ich prosimy – stawiać klientów na pierwszym miejscu, honorować naszej wizji i wartości – nie chcę ich tutaj. Naprawdę nie chcę… Ten jeden procent, który zrobił to źle, którego zwolniliśmy, rozwiązaliśmy umowę, w żaden sposób nie odzwierciedla naszej kultury ani wspaniałej pracy, jaką wykonuje ogromna większość ludzi. To fałszywa narracja.

Podkreślili również, że skutki finansowe dla klienta i banku były bardzo ograniczone. Z 2 milionów potencjalnie nieautoryzowanych kont, tylko 115 000 poniosło opłaty; opłaty te wyniosły w sumie 2,6 miliona dolarów, czyli średnio 25 dolarów na konto, które bank zwrócił. Dotknięci klienci nie zareagowali negatywnie:

Mamy bardzo, bardzo niskie ilości reakcji klientów od czasu, gdy to się stało. … Wysłaliśmy 115 000 listów do ludzi z informacją, że mogą mieć Państwo produkt, którego nie chcieliście, a oto zwrot wszelkich opłat, które ponieśliście w związku z tym. I otrzymaliśmy bardzo mało informacji zwrotnych na ten temat.

Praktyka ta nie miała również istotnego wpływu na ogólne wskaźniki sprzedaży krzyżowej firmy, zwiększając zgłoszoną metrykę o maksymalnie 0,02 produktu na gospodarstwo domowe. Według jednego z członków zarządu: „W tym momencie historia jest gorsza niż ekonomia.”

Niemniej jednak, mimo że wpływ finansowy był trywialny, szkody dla reputacji okazały się ogromne. Kiedy prezes John Stumpf stanął przed Senatem Stanów Zjednoczonych, narracja skandalu uległa znacznej zmianie. Senatorowie krytykowali firmę za utrwalanie oszustw wobec klientów, wywieranie nadmiernej presji na pracowników niskiego szczebla i brak odpowiedzialności kierownictwa wyższego szczebla. W szczególności ostro krytykowali fakt, że zarząd nie odebrał znacznych wynagrodzeń Johnowi Stumpfowi ani byłej szefowej bankowości detalicznej Carrie Tolstedt, która latem odeszła na emeryturę z pakietem wynagrodzeń wycenianym na 124,6 mln dolarów. Senator Elizabeth Warren z Massachusetts powiedziała Stumpfowi:

Wie pan, oto co naprawdę mnie w tym wszystkim zastanawia, panie Stumpf. Gdyby jedna z pańskich kasjerek wyjęła z szuflady garść banknotów dwudziestodolarowych, prawdopodobnie zostałaby oskarżona o kradzież. Mogliby skończyć w więzieniu. Ale wycisnął pan swoich pracowników do granic możliwości, żeby oszukiwali klientów, a pan mógł podnieść wartość swoich akcji i schować setki milionów dolarów do własnej kieszeni. A kiedy to wszystko wybuchło, zachowałeś swoją pracę, zachowałeś swoje wielomilionowe premie i poszedłeś do telewizji, aby obwiniać tysiące pracowników zarabiających 12 dolarów na godzinę, którzy po prostu starali się sprostać kwotom sprzedaży krzyżowej, które uczyniły cię bogatym. Tu chodzi o odpowiedzialność. Powinien pan podać się do dymisji. Powinieneś oddać pieniądze, które wziąłeś, gdy ten przekręt trwał, i powinieneś zostać poddany dochodzeniu kryminalnemu zarówno przez Departament Sprawiedliwości, jak i Komisję Papierów Wartościowych i Giełd.

Po przesłuchaniach zarząd ogłosił, że zatrudnił zewnętrznego doradcę Shearman & Sterling do przeprowadzenia niezależnego dochodzenia w tej sprawie. Stumpf został poproszony o przepadek 41 milionów dolarów, a Tolstedt 19 milionów dolarów w ramach zaległych, niezrealizowanych nagród kapitałowych. Było to jedno z największych wycofań wynagrodzeń CEO w historii i największe w instytucji finansowej. Zarząd zastrzegł, że może dojść do dodatkowych wycofań. Żaden z dyrektorów nie otrzyma premii za rok 2016, a Stumpf zgodził się zrezygnować z wynagrodzenia na czas trwania dochodzenia.

Dwa tygodnie później, Stumpf zrezygnował bez wyjaśnienia. Nie otrzymał żadnej odprawy i powtórzył zobowiązanie do niesprzedawania akcji podczas dochodzenia. Firma ogłosiła, że rozdzieli funkcje prezesa i dyrektora generalnego. Tim Sloan, dyrektor operacyjny, został dyrektorem generalnym. Główny niezależny dyrektor Stephen Sanger został prezesem niewykonawczym; a Elizabeth Duke, dyrektor i były gubernator Rezerwy Federalnej, obsadziła nowo utworzone stanowisko wiceprezesa.

Raport z niezależnego dochodzenia

W kwietniu 2017 roku rada dyrektorów opublikowała wyniki niezależnego dochodzenia, które ostro skrytykowało przywództwo banku, kulturę sprzedaży, systemy wydajności i strukturę organizacyjną jako podstawowe przyczyny skandalu ze sprzedażą krzyżową.

Wydajność i zachęty. Raport zarzucił firmie praktykę publikowania kart wyników za tworzenie „presji na pracowników, aby sprzedawali klientom niechciane lub niepotrzebne produkty, a w niektórych przypadkach, aby otwierali nieautoryzowane konta”. Pracownicy „obawiali się, że zostaną ukarani” za nieosiągnięcie celów, nawet w sytuacjach, gdy cele te były nieracjonalnie wysokie:

W wielu przypadkach kierownictwo banków lokalnych uznało, że ich plany są nieosiągalne. Powszechnie określano je mianem planów 50/50, co oznacza, że oczekiwano, iż tylko połowa regionów będzie w stanie je zrealizować.

Kierownik ds. planowania strategicznego w banku społecznościowym został zacytowany jako osoba, która stwierdziła, że proces wyznaczania celów jest „aktem równowagi” i uznała, że „niskie cele powodują niższą wydajność, a wysokie cele zwiększają odsetek oszustw.

Raport obwiniał również kierownictwo za „tolerowanie niskiej jakości kont jako koniecznego produktu ubocznego organizacji nastawionej na sprzedaż”.”

Zarząd charakteryzował te niskiej jakości konta, w tym produkty później anulowane lub nigdy nieużywane oraz produkty, których klient nie chciał lub nie potrzebował, jako „poślizgi” i wierzył, że pewna ilość poślizgów jest kosztem prowadzenia działalności w każdym środowisku detalicznym.

W raporcie zarzucono kierownictwu, że nie potrafiło zidentyfikować „związku między celami a złym zachowaniem, który to związek jest wyraźnie widoczny w danych. W miarę jak cele sprzedażowe stawały się coraz trudniejsze do osiągnięcia, wzrastał odsetek niewłaściwych zachowań”. Co warte podkreślenia, w raporcie stwierdzono, że „pracownicy, którzy zaangażowali się w niewłaściwe zachowanie, najczęściej wiązali swoje zachowanie z presją sprzedażową, a nie z zachętami kompensacyjnymi.”

Struktura organizacyjna. Ponadto w raporcie stwierdzono, że „funkcje kontroli korporacyjnej były ograniczone przez zdecentralizowaną strukturę organizacyjną” i opisano funkcje kontroli korporacyjnej jako utrzymujące „kulturę znacznego podporządkowania się jednostkom biznesowym”

Liderzy ryzyka grupowego „odgrywali wiodącą rolę w ocenie i zajmowaniu się ryzykiem w swoich jednostkach biznesowych”, a mimo to byli „odpowiedzialni głównie przed szefami swoich firm”. Na przykład specjalista ds. ryzyka grupy w banku komunalnym podlegał bezpośrednio szefowi banku komunalnego, a jedynie na zasadzie linii przerywanej – centralnemu dyrektorowi ds. ryzyka. W rezultacie,

Zarządzanie ryzykiem … generalnie odbywało się w liniach biznesowych, z ludźmi biznesu oraz dyrektorami ds. ryzyka grupowego i ich pracownikami jako „pierwszą linią obrony”

John Stumpf wierzył, że ten system „lepiej zarządzał ryzykiem poprzez rozłożenie procesu decyzyjnego i produkował lepsze decyzje biznesowe, ponieważ były one podejmowane bliżej klienta.”

Raport zarządu skrytykował również funkcje kontrolne za niezrozumienie systemowego charakteru naruszeń praktyk sprzedażowych:

Niektóre funkcje kontrolne często przyjmowały wąskie, „transakcyjne” podejście do pojawiających się problemów. Koncentrowały się na konkretnych skargach pracowników lub indywidualnych pozwach sądowych, które były przed nimi, nie wykorzystując możliwości połączenia ich w sposób, który mógłby ujawnić, że problemy związane z praktykami sprzedaży są bardziej znaczące i systemowe, niż to oceniano.

Główny specjalista ds. ryzyka operacyjnego:

nie postrzegał praktyk sprzedażowych ani kwestii wynagrodzeń jako wchodzących w zakres jej obowiązków, ale jako odpowiedzialność linii biznesowych i innych funkcji kontrolnych (działu prawnego, kadr, audytu i dochodzeń). Postrzegała gry sprzedażowe jako znany problem, który był dobrze zarządzany, opanowany i niewielki.

Dział prawny koncentrował się:

głównie na wymiernych kosztach pieniężnych – odszkodowaniach, grzywnach, karach, restytucji. Będąc przekonanym, że koszty te będą stosunkowo niewielkie, dział prawny nie docenił faktu, że problemy związane z uczciwością sprzedaży odzwierciedlają załamanie systemowe.

Zasoby ludzkie:

Mając dużą ilość informacji zapisanych w swoich systemach, nie opracował środków umożliwiających konsolidację informacji na temat problemów związanych z praktykami sprzedaży oraz ich raportowanie.

Dział audytu wewnętrznego:

ogólnie stwierdził, że procesy i kontrole mające na celu wykrywanie, badanie i naprawianie naruszeń praktyk sprzedaży były skuteczne w ograniczaniu ryzyka związanego z praktykami sprzedaży. … Ogólnie rzecz biorąc, audyt nie próbował jednak ustalić pierwotnej przyczyny nieetycznych praktyk sprzedażowych.

W raporcie stwierdzono, że:

Podczas gdy celowość centralizacji była przedmiotem znacznych sporów wewnątrz Wells Fargo, wydarzenia pokazują, że silna scentralizowana funkcja ryzyka jest najbardziej odpowiednia do skutecznego zarządzania ryzykiem.

Przywództwo. Ponadto, raport zarządu skrytykował CEO Johna Stumpfa i szefową bankowości społecznościowej Carrie Tolstedt za błędy w przywództwie.

Według raportu, Stumpf nie docenił zakresu i skali naruszeń praktyk sprzedażowych: „Zaangażowanie Stumpfa w kulturę sprzedaży (…) doprowadziło go do zminimalizowania problemów z nią związanych, nawet gdy w wiarygodny sposób zwrócono mu na nie uwagę”. Na przykład, nie zareagował negatywnie na wiadomość, że 1 procent pracowników zostało zwolnionych w 2013 roku z powodu naruszeń praktyk sprzedażowych: „W jego opinii fakt, że 1 procent pracowników Wells Fargo otrzymał wypowiedzenie, oznaczał, że 99 procent pracowników wykonywało swoją pracę prawidłowo”. Zgodnie z tym, w raporcie stwierdzono, że Stumpf „nie był postrzegany w Wells Fargo jako osoba, która chce słyszeć złe wiadomości lub radzić sobie z konfliktami.”

Raport uznał wkład Tolstedt w wyniki finansowe banku:

Uznano jej zasługi za dobre wyniki finansowe banku społecznościowego na przestrzeni lat i postrzegano ją jako osobę, która prowadziła „napięty statek” ze wszystkim „zapiętym na ostatni guzik”. Badania zaangażowania pracowników banku i satysfakcji klientów potwierdziły pozytywną opinię o jej przywództwie i zarządzaniu. Stumpf darzył Tolstedt ogromnym szacunkiem za jej intelekt, etykę pracy, wyczucie i dyscyplinę, i uważał ją za „najbardziej błyskotliwego” bankiera, jakiego kiedykolwiek spotkał.

Równocześnie krytycznie oceniał jej styl zarządzania, opisując ją jako „mającą obsesję na punkcie kontroli, zwłaszcza negatywnych informacji o banku wspólnotowym” i zarzucając jej utrzymywanie „wewnętrznego kręgu” pracowników, którzy ją wspierali, wzmacniali jej poglądy i chronili. Ona „oparła się i odrzuciła niemal jednogłośny pogląd starszych liderów banku regionalnego, że cele sprzedaży były nieracjonalne i prowadziły do negatywnych wyników i niewłaściwego zachowania.”

Tolstedt i niektórzy z jej wewnętrznego kręgu byli zamknięci w sobie i defensywni i nie lubili być kwestionowani lub słuchać negatywnych informacji. Nawet liderzy wyższego szczebla w Community Bank często obawiali się lub zniechęcali do głoszenia przeciwnych poglądów.

Stumpf „zdawał sobie sprawę z niedociągnięć Tolstedt jako lidera, ale jednocześnie uważał, że ma ona znaczące mocne strony.” … „Akceptował wady Tolstedt częściowo z powodu jej innych mocnych stron i zdolności do osiągania wyników, w tym sprzedaży krzyżowej.”

Rada Dyrektorów. Wreszcie, w raporcie oceniono proces, za pomocą którego zarząd nadzorował naruszenia praktyk sprzedażowych i stwierdzono, że „zarząd był regularnie angażowany w tę kwestię, jednak raporty zarządu nie przedstawiały dokładnie zakresu problemu”. W raporcie stwierdzono, że:

Tolstedt skutecznie kwestionowała i opierała się kontroli zarówno wewnątrz, jak i na zewnątrz banku. Ona i jej oficer ds. ryzyka grupy nie tylko nie eskalowali problemów poza bankiem wspólnotowym, ale także pracowali, aby utrudnić taką eskalację. … Tolstedt nigdy dobrowolnie nie eskalowała kwestii związanych z praktykami sprzedaży, a kiedy została do tego specjalnie wezwana, ona i bank wspólnotowy przedstawili raporty, które były uogólnione, niekompletne i postrzegane przez wielu jako wprowadzające w błąd.

Po początkowym artykule Los Angeles Times podkreślającym potencjalne naruszenia, „praktyki sprzedaży” zostały uwzględnione jako „godne uwagi ryzyko” w raportach dla pełnego zarządu i komitetu ds. ryzyka zarządu. Począwszy od 2014 r., a następnie w dalszym ciągu, rada nadzorcza otrzymywała raporty od banku wspólnotowego, korporacyjnego biura ds. ryzyka i zasobów ludzkich, że „kwestie związane z praktykami sprzedaży były przedmiotem kontroli i uwagi, a na początku 2015 r. ryzyko z nimi związane zmniejszyło się.”

Członkowie zarządu wyrazili pogląd, że „zostali źle poinformowani” przez prezentację przedstawioną komitetowi ds. ryzyka w maju 2015 r., która zaniżała liczbę pracowników zwolnionych za naruszenia praktyk sprzedażowych, że raporty przedstawione komitetowi przez Tolstedta w październiku 2015 r. „minimalizowały i bagatelizowały” problem, oraz że metryki w tych raportach sugerowały, że potencjalne nadużycia „ustępowały”.”

Po wniesieniu pozwu przez prokuratora miasta Los Angeles, zarząd wynajął konsultanta zewnętrznego do zbadania praktyk sprzedażowych i przeprowadzenia analizy potencjalnych szkód dla klientów. Zarząd nie poznał całkowitej liczby pracowników zwolnionych za naruszenia, dopóki nie została ona uwzględniona w ugodzie we wrześniu 2016 r.

Wells Fargo odpowiedź. Wraz z ujawnieniem raportu, Wells Fargo ogłosił szereg kroków mających na celu centralizację i wzmocnienie funkcji kontrolnych. Zarząd ogłosił również, że odbierze Tolstedtowi dodatkowe 47,3 mln USD w ramach zaległych nagród z tytułu opcji na akcje, a Stumpfowi dodatkowe 28 mln USD w ramach wcześniej nabytych nagród kapitałowych.

Long-Term Overhang

Raport zarządu i związane z nim działania nie zakończyły presji ze strony akcjonariuszy i organów regulacyjnych. Na dorocznym spotkaniu spółki w 2017 roku 9 z 15 dyrektorów otrzymało mniej niż 75 proc. poparcia, a 4 – mniej niż 60 proc. W tym przewodniczący rady Stephen Sanger (56 proc.), szef komitetu ds. ryzyka Enrique Hernandez (53 proc.), szef komitetu ds. odpowiedzialności korporacyjnej Federico Peña (54 proc.) oraz Cynthia Milligan, która kierowała komitetem kredytowym (57 proc.). Bank ogłosił następnie rezygnacje 6 dyrektorów, w tym Sanger, którą na stanowisku przewodniczącego rady zastąpiła Elizabeth Duke.

Wells Fargo kontynuował wysiłki zmierzające do ponownego przeanalizowania wszystkich aspektów swojej działalności. W sierpniu 2017 roku firma zwiększyła swoje szacunki dotyczące liczby potencjalnie nieautoryzowanych kont konsumenckich do 3,5 miliona i wydała dodatkowe 2,8 miliona dolarów w zwrotach. Bank ogłosił również, że zidentyfikował naruszenia praktyk sprzedażowych zarówno w swoich działach kredytów samochodowych, jak i hipotecznych. W lutym 2018 r., powołując się na „powszechne nadużycia konsumenckie”, Zarząd Rezerwy Federalnej podjął bezprecedensowe działanie polegające na nałożeniu ścisłego limitu na wielkość aktywów firmy, zabraniając bankowi wzrostu poza 1,95 bln dolarów aktywów, które miał na koniec roku, dopóki nie wykaże poprawy kontroli korporacyjnej. Według przewodniczącej Zarządu Rezerwy Federalnej Janet Yellen:

Nie możemy tolerować wszechobecnych i uporczywych uchybień w żadnym banku, a konsumenci poszkodowani przez Wells Fargo oczekują, że zostaną wprowadzone solidne i kompleksowe reformy, aby upewnić się, że nadużycia nie powtórzą się w przyszłości. Działania egzekucyjne, które dziś podejmujemy, zapewnią, że Wells Fargo nie będzie się rozwijać, dopóki nie będzie w stanie zrobić tego bezpiecznie i z zabezpieczeniami niezbędnymi do zarządzania wszystkimi ryzykami i ochrony swoich klientów.

W kwietniu 2018 r. bank zgodził się na ugodę o wartości 1 mld USD z Consumer Financial Protection Bureau i Office of the Comptroller of the Currency w celu rozwiązania naruszeń dotyczących pożyczek samochodowych i hipotecznych. Dwa tygodnie później zgodził się zapłacić 480 milionów dolarów, aby rozstrzygnąć pozew zbiorowy dotyczący papierów wartościowych w sprawie sprzedaży krzyżowej. W grudniu 2018 r. firma zawarła ugodę z 50 prokuratorami generalnymi stanów w celu rozwiązania roszczeń cywilnych dotyczących naruszeń w zakresie sprzedaży krzyżowej, pożyczek samochodowych i kredytów hipotecznych i zgodziła się zapłacić 575 milionów dolarów.

Why This Matters

- System kompensacyjny Wells Fargo podkreślał sprzedaż krzyżową jako metrykę wydajności przy przyznawaniu premii motywacyjnej pracownikom. Firma publikowała również karty wyników, które klasyfikowały poszczególne oddziały pod względem wskaźników sprzedaży, w tym sprzedaży krzyżowej. Czy firma popełniła błąd, stosując sprzedaż krzyżową jako metrykę w swoich systemach motywacyjnych? Czy program działałby lepiej, gdyby był inaczej skonstruowany? Niezależny raport sugeruje, że presja pracowników w większym stopniu przyczyniła się do niewłaściwego postępowania niż zachęty finansowe. Czy ta ocena jest prawidłowa?

- Pracownicy na poziomie oddziału byli zachęcani do zwiększania liczby produktów przypadających na jedno gospodarstwo domowe, ale system premiowy dla wyższej kadry kierowniczej nie obejmował tego miernika. Czy ta rozbieżność przyczyniła się do nierozpoznania problemu wcześniej?

- Wells Fargo szczyci się swoją wizją, wartościami i kulturą. Według wielu miar, miały one bardzo korzystny wpływ na wyniki firmy. Jakie czynniki powinna rozważyć kadra kierownicza, aby upewnić się, że systemy wynagrodzeń i wydajności sprzyjają osiąganiu celów firmy bez naruszania jej kultury?

- Dolary zaangażowane w skandal związany ze sprzedażą krzyżową w Wells Fargo były niewielkie (mniej niż 6 milionów dolarów w opłatach bezpośrednich), ale reputacja banku ucierpiała na ogromną skalę. W jaki sposób firma może przygotować się na problemy, które nie wydają się być „istotne” w sensie finansowym, ale ostatecznie mają istotny wpływ na firmę i jej reputację? Czy ten wniosek jest prawidłowy? Jakie kroki może podjąć kadra kierownicza w zdecentralizowanej organizacji, aby zminimalizować luki w nadzorze bez tworzenia zbędnej biurokracji?aferaellingowa uwypukla problem wysoko wydajnej kadry kierowniczej, której zachowanie ostatecznie nie jest zgodne z wartościami firmy. Jaką autonomię powinno się zapewnić menedżerom osiągającym wysokie wyniki? Jak firma może zrównoważyć autonomię i odpowiedzialność?

- Niezależne śledztwo w dużej mierze uniewinnia zarząd Wells Fargo. W jakim stopniu zarząd zasługuje na winę? Co mógł zrobić inaczej, aby zapobiec rozwojowi problemu sprzedaży krzyżowej?

- Wells Fargo posiadało elementy prawidłowo funkcjonującego systemu zarządzania, w tym zarządzanie ryzykiem, audyt, dział prawny i zasoby ludzkie. Co więcej, każda z tych grup była – przynajmniej w pewnym stopniu – świadoma naruszeń praktyk sprzedażowych w banku konsumenckim. A jednak nikt nie dostrzegł systemowej natury problemu ani nie podjął niezbędnych kroków, aby się nim zająć. Jak firma może ocenić, czy jej system zarządzania jest skuteczny w identyfikowaniu i ograniczaniu ryzyka?

Pełny artykuł jest dostępny do pobrania tutaj.