A közelmúltban nagy figyelmet fordítottak a vállalati kultúrára, a “csúcson lévő hangnemre” és ezek hatására a szervezeti eredményekre. Miközben a vállalati vezetők és külső megfigyelők azt állítják, hogy a kultúra döntően hozzájárul az alkalmazottak elkötelezettségéhez, motivációjához és teljesítményéhez, ennek a kapcsolatnak a természete és a kívánt értékek beoltásának mechanizmusai az alkalmazottak viselkedésében nem eléggé ismertek.

A Deloitte felmérése szerint például a vezetők 94 százaléka úgy véli, hogy a munkahelyi kultúra fontos az üzleti siker szempontjából, és 62 százalékuk szerint fontosak az “egyértelműen meghatározott és kommunikált alapvető értékek és meggyőződések”. Graham, Harvey, Popadak és Rajgopal (2016) bizonyítékot talál arra, hogy az irányítási gyakorlatok és a pénzügyi ösztönzők megerősíthetik a kultúrát; ugyanakkor azt is megállapítják, hogy az ösztönzők a kultúrával ellentétesen is működhetnek, különösen akkor, ha “a dolgozókat egy mérőszám eléréséért jutalmazzák, tekintet nélkül azokra az intézkedésekre, amelyeket a mérőszám elérése érdekében tettek”. Tanulmányuk egyik résztvevője szerint: “Az emberek kivétel nélkül azt teszik, amiért fizeted őket, még akkor is, ha te mást mondasz.”

A vállalati kultúra, a pénzügyi ösztönzők és az alkalmazottak magatartása közötti feszültséget jól példázza a Wells Fargo keresztértékesítési botránya.

Wells Fargo kultúra, értékek és vezetés

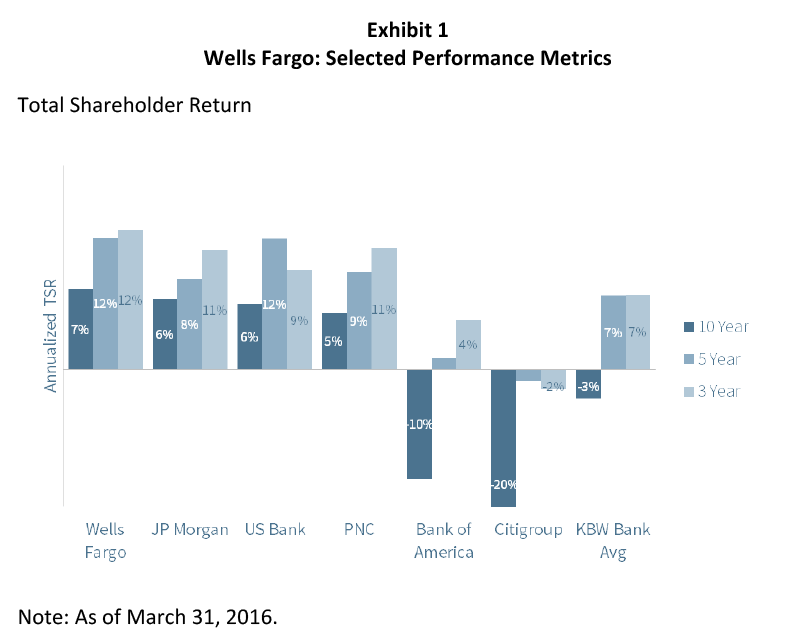

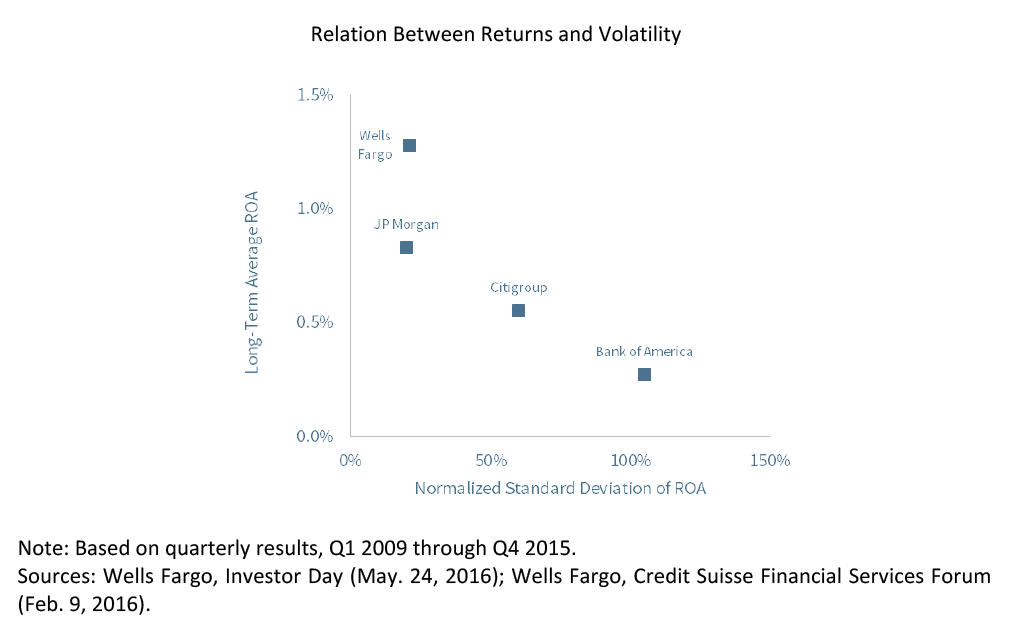

A Wells Fargo régóta a jó vezetés hírében áll. A vállalat a pénzügyi válság csúcspontján pénzügyi erejét felhasználva megvásárolta a Wachoviát, és így az ország harmadik legnagyobb bankjává vált az eszközök alapján, és az ezt követő recesszióból nagyjából sértetlenül került ki, működési és részvényárfolyam-teljesítménye pedig a versenytársak csoportjának élvonalába tartozik (1. ábra). A Fortune magazin dicsérte a Wells Fargót, amiért “a múltban elkerülte az iparág többi részének legostobább hibáit”. Az American Banker a Wells Fargót nevezte “a botrányok és a hírnévválságok által legkevésbé beszennyezett nagybanknak”. A lap 2013-ban John Stumpf elnök-vezérigazgatót az “Év bankárának” választotta. Carrie Tolstedt, aki a vállalat hatalmas lakossági banki részlegét vezette, a “Leghatalmasabb nő a bankszakmában” címet kapta. A Wells Fargo a Barron’s 2015-ös “Legelismertebb vállalatok” listáján a 7. helyen szerepelt.”

A Wells Fargo sikere olyan kulturális és gazdasági modellre épül, amely mély ügyfélkapcsolatokat és aktív értékesítési kultúrát ötvöz. A vállalat működési filozófiája a következő elemeket tartalmazza:

Vízió és értékek. A Wells Fargo víziója, hogy “kielégítsük ügyfeleink igényeit, és segítsük őket a pénzügyi sikerben”. A vállalat ezt hangsúlyozza:

A víziónknak semmi köze a tranzakciókhoz, a termékek erőltetéséhez vagy ahhoz, hogy a nagyság kedvéért nagyobbak legyünk. Hanem arról, hogy életre szóló kapcsolatokat építsünk egy-egy ügyféllel. … Arra törekszünk, hogy érdekelt feleink elismerjék, hogy a világ nagyvállalatai között a becsületesség és az elvek szerinti teljesítmény mércéjét állítjuk fel. Ez több, mint egyszerűen csak helyesen cselekedni. Azt is helyesen kell tennünk.

A vállalat komolyan veszi ezeket a kijelentéseket. Stumpf szerint ” a kultúránk középpontjában áll, fontos a sikerünkhöz, és őszintén szólva valószínűleg ez járult hozzá leginkább a hosszú távú teljesítményünkhöz”. … “Ha van itt egy feladatom, az a kultúra megőrzése.”

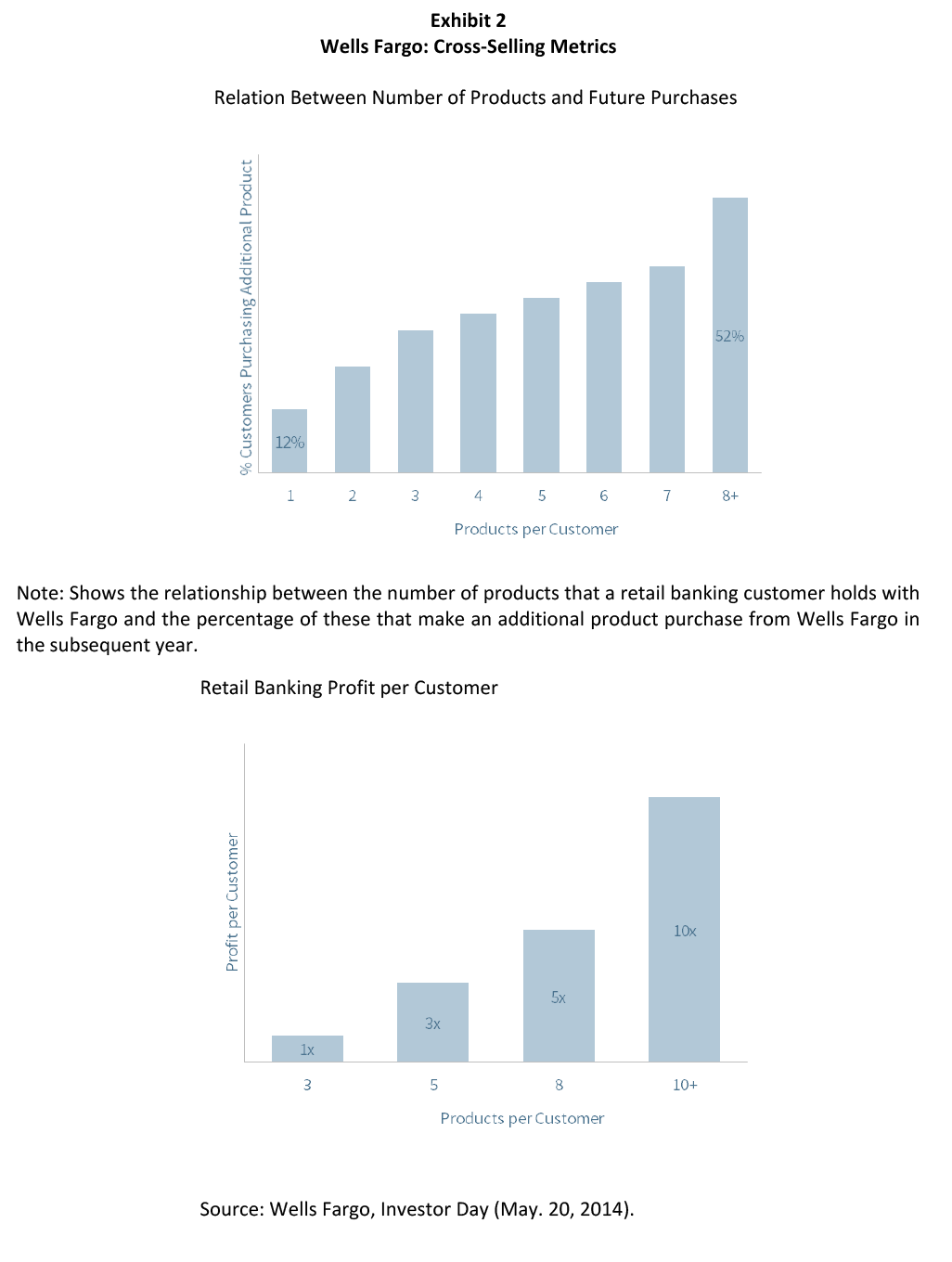

Keresztértékesítés. Minél több termékkel rendelkezik egy ügyfél a Wells Fargónál, annál több információval rendelkezik a bank az adott ügyfélről, ami jobb döntéseket tesz lehetővé a hitelekkel, termékekkel és árképzéssel kapcsolatban. A több termékkel rendelkező ügyfelek jelentősen jövedelmezőbbek is (2. ábra). Stumpf szerint:

A sikerhez ezer dolgot kell jól csinálni. Hosszú távú kitartást, jelentős befektetést igényel a rendszerekbe és a képzésbe, a csapattagok megfelelő ösztönzését és elismerését, időt kell szánni az ügyfelek pénzügyi céljainak megértésére.

Konzervatív stabil gazdálkodás. Stumpf felsővezetői csapata 11 közvetlen munkatársból állt, akik átlagosan 27 éves tapasztalattal rendelkeznek a Wells Fargónál. A döntéseket közösen hozták meg. Richard Kovacevich korábbi vezérigazgató szerint: “Soha egyetlen ember nem vezette a Wells Fargót, és valószínűleg soha nem is fogja. Ez itt egy csapatjáték.” Bár a vállalat független kockázati és felügyeleti mechanizmusokat tart fenn, minden felsővezető felelős azért, hogy a megfelelő gyakorlatok beépüljenek a saját részlegükbe:

A legfontosabb dolog, amiről most a vállalaton belül beszélünk, az, hogy a hírnevünk kezeléséhez a karunk az, hogy ragaszkodunk a jövőképünkhöz és az értékeinkhez. Ha olyan dolgokat teszünk az ügyfeleinkért, amelyek a helyes dolgok, akkor a vállalat nagyon jó formában lesz. … Mindig figyelembe vesszük, hogy az általunk tett dolgok milyen hatással vannak a hírnévre. A Wells Fargónál nincs olyan vezető, aki a hírnévkockázatért lenne felelős. Az összes üzletágunk minden vezetője felelős.

A Wells Fargo már több éve szerepel a Gallup “Great Places to Work” listáján, és az alkalmazottak elkötelezettségi mutatói a legjobb ötödbe tartoznak az U.US companies.”

Keresztértékesítési botrány

2013-ban olyan pletykák keringtek, hogy a Wells Fargo dél-kaliforniai alkalmazottai agresszív taktikát alkalmaznak a napi keresztértékesítési célok elérése érdekében. A Los Angeles Times szerint mintegy 30 alkalmazottat bocsátottak el, mert új számlákat nyitottak és betéti vagy hitelkártyákat adtak ki az ügyfelek tudta nélkül, egyes esetekben az aláírások meghamisításával. “A csapattagok egy kis részénél találtunk meghibásodást” – nyilatkozta a Wells Fargo szóvivője. “Csapattagjainknak vannak céljaik. És néha elvakíthatja őket a cél”. Egy másik képviselő szerint: “Ezt nagyon komolyan vesszük. Ha hibákat találunk, teszünk ellene, beleértve az emberek kirúgását is.”

Néhány külső megfigyelő azt állította, hogy a bank napi értékesítési célok kitűzésének gyakorlata túlzott nyomást gyakorolt az alkalmazottakra. A fiókvezetők kvótákat kaptak az eladott termékek számára és típusára vonatkozóan. Ha a fiók nem érte el a kitűzött célokat, az elmaradást hozzáadták a következő napi célokhoz. A fiókok alkalmazottai pénzügyi ösztönzést kaptak a keresztértékesítési és ügyfélszolgálati célok teljesítésére: a személyi bankárok a fizetésük 15-20 százalékát elérő bónuszokat, a pénztárosok pedig legfeljebb 3 százalékot kaptak.

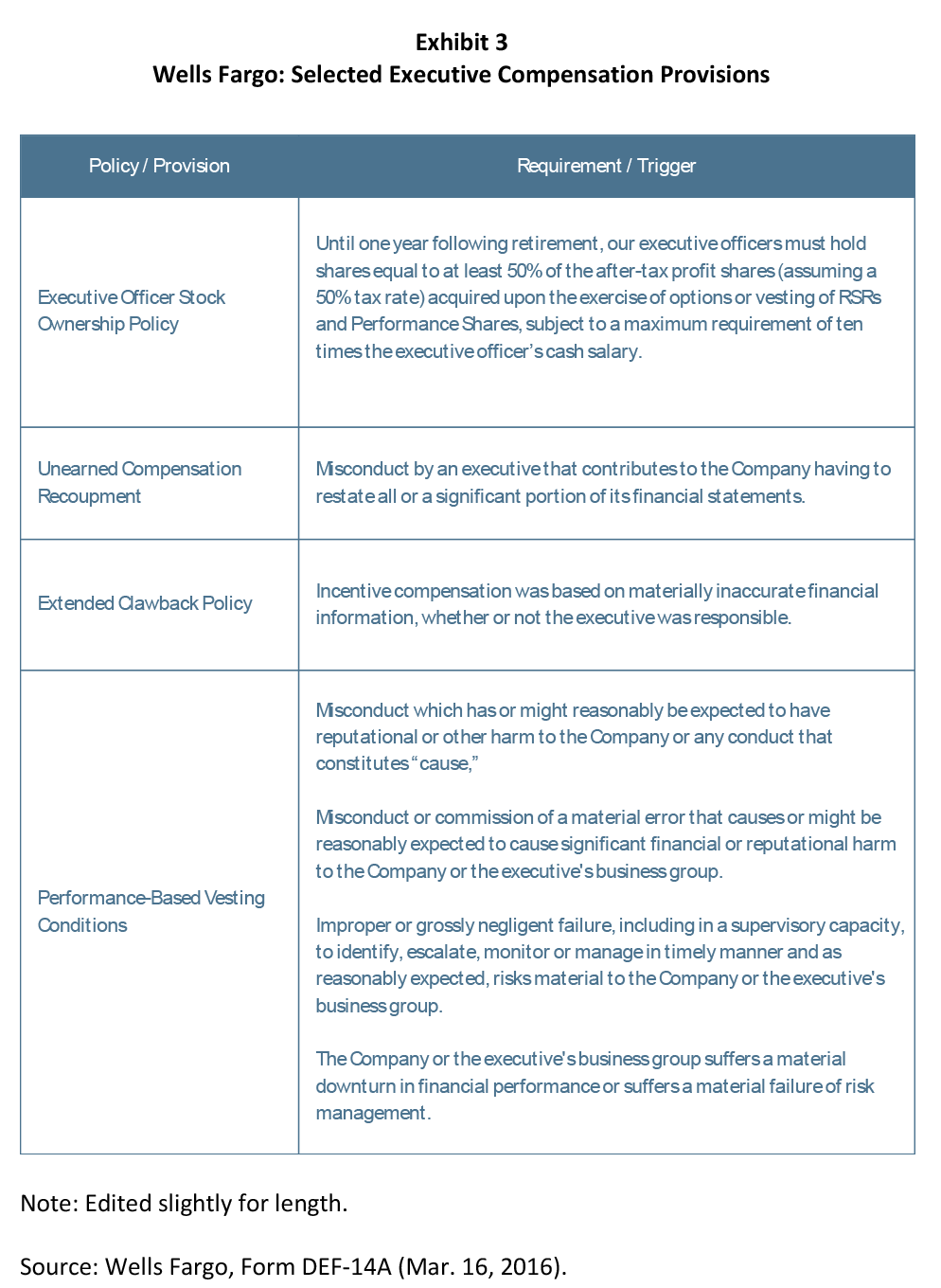

Tim Sloan, a Wells Fargo akkori pénzügyi igazgatója cáfolta a vállalat értékesítési rendszerével kapcsolatos kritikákat: “Nincs tudomásom arról, hogy az értékesítési kultúra túlzó lenne”. A Wells Fargo többféle ellenőrzést is alkalmazott a visszaélések megakadályozására. Az alkalmazottak kézikönyvei kifejezetten kimondták, hogy “az ügyfélbetét felosztása és több számla nyitása a potenciális ösztönző kompenzáció növelése céljából az értékesítési integritás megsértésének minősül”. A vállalat etikai programot tartott fenn a banki alkalmazottak oktatására az összeférhetetlenségek felismerésére és kezelésére. Fenntartott egy bejelentő forródrótot is, amelyen a felső vezetést értesíteni lehetett a jogsértésekről. Ezen túlmenően a felsővezetői ösztönzőrendszer a kockázatok minimalizálására vonatkozó legjobb gyakorlatokkal összhangban lévő védintézkedésekkel rendelkezett, beleértve a vállalati jövőkép és értékek kultúrába való beépítéséhez kötött bónuszokat, a kockázatkezeléshez kötött bónuszokat, a részvényjuttatások fedezésére vagy elzálogosítására vonatkozó tilalmakat, a részvényjuttatásokra vonatkozó, visszavonásig tartó rendelkezéseket, valamint a bónuszok visszakövetelésére és visszafizetésére vonatkozó számos kiváltó okot abban az esetben, ha azokat helytelenül szerezték meg (3. melléklet). Megjegyzendő, hogy a keresztértékesítés és az egy háztartásra jutó termékek nem szerepeltek konkrét teljesítménymutatóként a felsővezetői bónuszszámításokban, annak ellenére, hogy a fiókszintű alkalmazottak esetében igen.

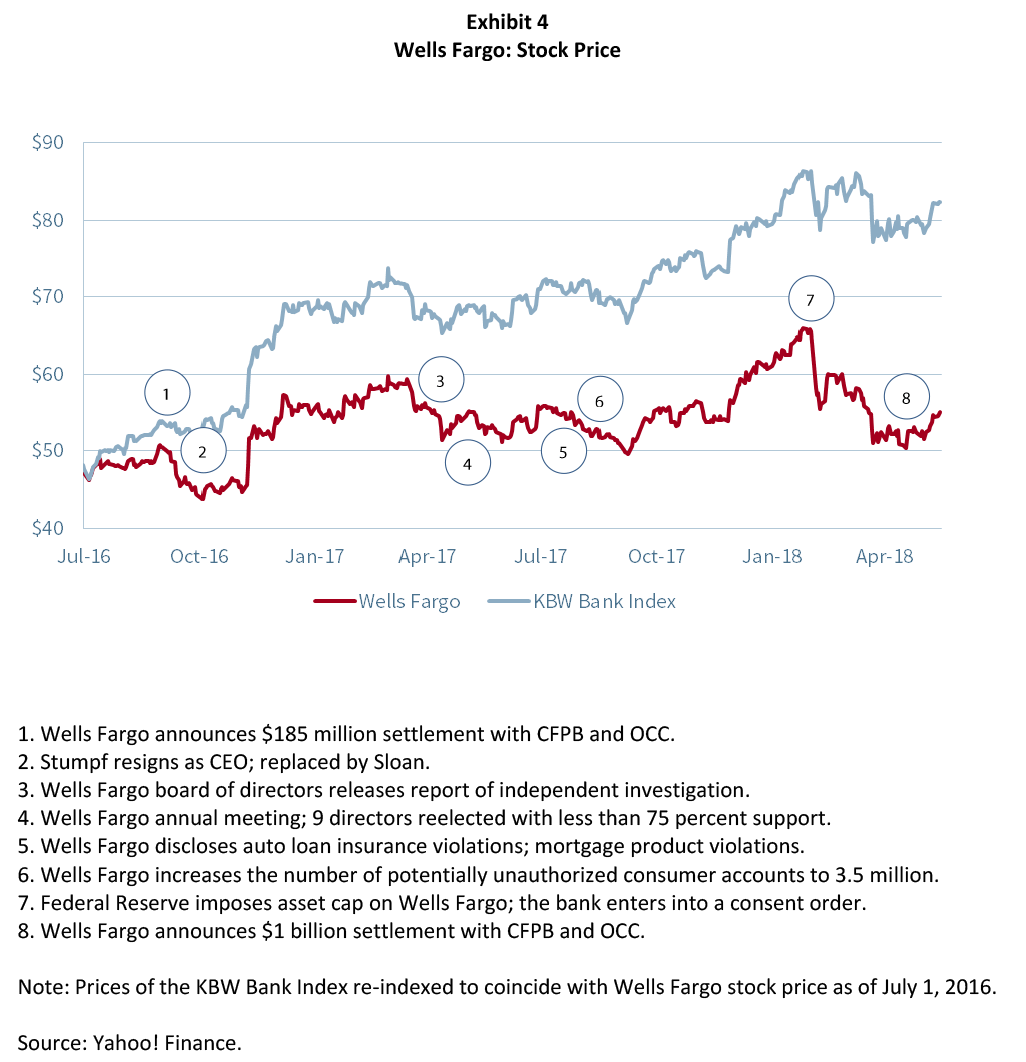

Ezek a védelmi intézkedések végül nem voltak elegendőek ahhoz, hogy megállítsák a problémát, amely rendszerszintűnek és megoldhatatlanabbnak bizonyult, mint azt a felsővezetés gondolta. 2016 szeptemberében a Wells Fargo bejelentette, hogy 185 millió dollárt fizet a szabályozó hatóságok, valamint Los Angeles városa és megyéje által indított per rendezésére, és elismerte, hogy az alkalmazottak öt év alatt akár 2 millió számlát is nyitottak az ügyfelek engedélye nélkül. Bár nagy összegű volt, a bírság kisebb volt, mint a más pénzintézetek által a válságkorszakban elkövetett jogsértések rendezésére fizetett büntetések. A Wells Fargo részvényeinek árfolyama a hírre 2 százalékkal esett (4. ábra). Richard Cordray, a Consumer Financial Protection Bureau igazgatója bírálta a bankot, amiért nem:

… gondosan ellenőrizte programját, lehetővé téve, hogy több ezer alkalmazott kijátssza a rendszert és felfújja értékesítési számait, hogy elérje értékesítési céljait, és extrém nyomás alatt magasabb bónuszokat igényeljen. Ahelyett, hogy az ügyfeleit helyezte volna előtérbe, a Wells Fargo egy olyan keresztértékesítési programot épített ki és tartott fenn, amelyben a bank és számos alkalmazottja inkább saját magát szolgálta, megsértve ezzel egy banki intézmény alapvető etikai elveit, köztük a bizalom kulcsfontosságú normáját.”

A Wells Fargo szóvivője így reagált: “Soha nem szeretnénk, ha az ügyfél beleegyezése és megértése nélkül nyitnának termékeket, köztük hitelkeretet. Ritka esetekben, amikor egy ügyfél közli velünk, hogy nem kért egy terméket, amivel rendelkezik, az a gyakorlatunk, hogy lezárjuk azt, és visszatérítjük a kapcsolódó díjakat”. A bankok közleményükben azt írták: “A Wells Fargo elkötelezett amellett, hogy ügyfeleink érdekeit 100 százalékban előtérbe helyezze, és sajnáljuk és vállaljuk a felelősséget minden olyan esetért, amikor az ügyfelek olyan terméket kaptak, amelyet nem ők kértek.”

A bank számos intézkedést és korrekciós intézkedést jelentett be, amelyek közül többet már a korábbi években is bevezettek. A vállalat felbérelt egy független tanácsadó céget, hogy vizsgálja át a 2011 óta történt összes számlanyitást az esetlegesen jogosulatlan számlák azonosítása érdekében. Az ügyfeleknek 2,6 millió dollárt térítettek vissza az e számlákhoz kapcsolódó díjakért. Öt év alatt 5300 alkalmazottnak mondtak fel. Carrie Tolstedt, aki a lakossági banki részleget vezette, nyugdíjba vonult. A Wells Fargo megszüntette a termékértékesítési célokat, és átalakította a fiókszintű ösztönzőket, hogy a keresztértékesítési mutatók helyett az ügyfélszolgálatra helyezze a hangsúlyt. A vállalat új eljárásokat dolgozott ki a számlanyitások ellenőrzésére, valamint további képzéseket és ellenőrzési mechanizmusokat vezetett be a jogsértések megelőzésére.

A következő hetekben azonban a felső vezetés és az igazgatótanács küzdött, hogy megtalálja az egyensúlyt a bank által elkövetett jogsértések súlyosságának elismerése, a hiba beismerése és a nyilvánosság meggyőzése között, hogy a problémát sikerült megfékezni. Hangsúlyozták, hogy a jogosulatlan számlanyitás gyakorlata csak néhány alkalmazottra korlátozódott: “Az emberek 99 százaléka jól csinálta, a közösségi bankszektorban dolgozók 1 százaléka nem. … Olyan emberekről volt szó, akik megpróbálták teljesíteni a minimális célokat, hogy megőrizzék az állásukat”. Azt is állították, hogy ezek az akciók nem a szélesebb kultúrát jelezték:

Mindenképpen szeretném tisztázni, hogy soha nem utasítottuk és nem is akartuk, hogy a csapattagjaink olyan termékeket és szolgáltatásokat nyújtsanak az ügyfeleknek, amelyeket azok nem akartak. Ez nem jó az ügyfeleinknek és nem jó az üzletünknek sem. Ez ellenkezik mindazzal, amit vállalatként képviselünk.

Ha nem teszik meg azt, amit mi kérünk tőlük – az ügyfeleket helyezik előtérbe, tiszteletben tartják a jövőképünket és az értékeinket -, akkor nem akarom, hogy itt legyenek. Tényleg nem… Az az 1 százalék, aki rosszul csinálta, akit kirúgtunk, felmondtunk, semmiképpen sem tükrözi a kultúránkat, sem azt a nagyszerű munkát, amit az emberek másik nagy többsége végez. Ez egy hamis narratíva.

Azt is hangsúlyozták, hogy az ügyfélre és a bankra gyakorolt pénzügyi hatás rendkívül korlátozott volt. A 2 millió potenciálisan jogosulatlanul használt számla közül csak 115 ezernél merültek fel díjak; ezek a díjak összesen 2,6 millió dollárt tettek ki, vagyis számlánként átlagosan 25 dollárt, amelyet a bank visszafizetett. Az érintett ügyfelek nem reagáltak negatívan:

Az eset óta nagyon-nagyon kevés ügyfélreakciót tapasztaltunk. … 115 ezer levelet küldtünk ki az embereknek, amelyben azt írtuk, hogy lehet, hogy olyan termékük van, amelyet nem akartak, és itt van az emiatt felmerült díjak visszatérítése. És erre is nagyon kevés visszajelzést kaptunk.”

A gyakorlat nem volt lényeges hatással a vállalat általános keresztértékesítési arányaira sem, legfeljebb háztartásonként 0,02 termékkel növelte a bejelentett mutatót. Az egyik vezető szerint: “A sztori rosszabb, mint a gazdaságosság ezen a ponton.”

Mindamellett, bár a pénzügyi hatás jelentéktelen volt, a reputációs kár hatalmasnak bizonyult. Amikor John Stumpf vezérigazgató megjelent az amerikai szenátus előtt, a botrány narratívája jelentősen megváltozott. A szenátorok bírálták a vállalatot, amiért csalást követett el az ügyfeleivel szemben, túlzott nyomást gyakorolt az alacsony beosztású alkalmazottakra, és nem vonta felelősségre a felső vezetést. Különösen élesen bírálták, hogy az igazgatótanács nem követelt vissza jelentős fizetéseket John Stumpftól vagy Carrie Tolstedt korábbi lakossági banki vezetőjétől, aki a nyár elején 124,6 millió dolláros fizetéssel vonult nyugdíjba. Elizabeth Warren massachusettsi szenátor így szólt Stumpfhoz:

Tudja, itt van az, ami engem igazán zavar, Stumpf úr. Ha az egyik pénztárosuk kivesz egy maréknyi 20 dolláros bankjegyet a készpénzes fiókból, valószínűleg lopás miatt büntetőeljárást indítanának ellene. Börtönbe is kerülhetnének. De ön a végsőkig megszorongatta az alkalmazottait, hogy azok becsapják az ügyfeleket, ön pedig növelhesse a részvényeinek értékét, és több százmillió dollárt tegyen a saját zsebébe. És amikor az egész felrobbant, megtartotta az állását, megtartotta a több millió dolláros bónuszát, és a televízióban több ezer 12 dolláros alkalmazottat hibáztatott, akik csak próbálták teljesíteni a keresztértékesítési kvótákat, amelyek gazdaggá tették önt. Ez az elszámoltathatóságról szól. Le kellene mondania. Vissza kellene adnod a pénzt, amit elvettél, miközben ez a csalás folyt, és mind az Igazságügyi Minisztériumnak, mind az Értékpapír- és Tőzsdefelügyeletnek büntetőjogi vizsgálatot kellene indítania ellened.

A meghallgatásokat követően az igazgatótanács bejelentette, hogy megbízta a Shearman & Sterling külső ügyvédet az ügy független vizsgálatának lefolytatásával. Stumpfot 41 millió dollár, Tolstedtet pedig 19 millió dollár fennálló, még nem megszolgált részvényjuttatások elvesztésére szólították fel. Ez volt a történelem egyik legnagyobb vezérigazgatói fizetés-visszavétele, és a legnagyobb egy pénzintézet esetében. Az igazgatótanács kikötötte, hogy további visszafizetésekre is sor kerülhet. Egyik vezető sem kap bónuszt 2016-ra, és Stumpf beleegyezett, hogy lemond a fizetésről, amíg a vizsgálat folyamatban van.

Két héttel később Stumpf magyarázat nélkül lemondott. Nem kapott végkielégítést, és megismételte azt a kötelezettségvállalását, hogy a vizsgálat ideje alatt nem ad el részvényeket. A vállalat bejelentette, hogy szétválasztja az elnöki és a vezérigazgatói szerepkört. Tim Sloan operatív igazgató lett a vezérigazgató. Stephen Sanger vezető független igazgató nem ügyvezető elnök lett; Elizabeth Duke igazgató és korábbi Federal Reserve kormányzó pedig egy újonnan létrehozott alelnöki pozíciót töltött be.

Független vizsgálati jelentés

2017 áprilisában az igazgatótanács közzétette a független vizsgálat eredményeit, amely élesen bírálta a bank vezetését, értékesítési kultúráját, teljesítményrendszerét és szervezeti felépítését, mint a keresztértékesítési botrány kiváltó okait.

Teljesítmény és ösztönzők. A jelentés hibáztatta a vállalat teljesítményértékelő lapok közzétételének gyakorlatát, amiért az “nyomást gyakorolt az alkalmazottakra, hogy nem kívánt vagy nem szükséges termékeket adjanak el az ügyfeleknek, és egyes esetekben jogosulatlan számlákat nyissanak”. Az alkalmazottak “féltek attól, hogy büntetést kapnak”, ha nem teljesítik a célokat, még olyan helyzetekben is, amikor ezek a célok indokolatlanul magasak voltak:

A közösségi bank vezetése sok esetben felismerte, hogy a terveik elérhetetlenek. Általában 50/50 terveknek nevezték őket, ami azt jelentette, hogy elvárás volt, hogy a régióknak csak a fele lesz képes teljesíteni azokat.

A közösségi bank stratégiai tervezésért felelős vezetőjét idézték, aki szerint a célok kitűzése “egyensúlyozás”, és felismerte, hogy “az alacsony célok alacsonyabb teljesítményt eredményeznek, a magas célok pedig növelik a csalás százalékos arányát”.”

A jelentés a vezetőséget is hibáztatta, amiért “eltűri az alacsony színvonalú elszámolásokat, mint az értékesítés-orientált szervezet szükséges melléktermékét.”:

A vezetőség ezeket a gyenge minőségű számlákat, beleértve a később lemondott vagy soha nem használt termékeket, illetve olyan termékeket, amelyeket a vásárló nem akart vagy nem volt rá szüksége, “csúszásként” jellemezte, és úgy vélte, hogy bizonyos mértékű csúszás minden kiskereskedelmi környezetben az üzletvitel költsége.

A jelentés hibáztatta a vezetőséget, amiért nem azonosította “a célok és a rossz viselkedés közötti kapcsolatot, amely kapcsolat egyértelműen látható az adatokból. Ahogy az értékesítési célok elérése egyre nehezebbé vált, úgy nőtt a helytelen viselkedés aránya”. Figyelemre méltó, hogy a jelentés megállapította, hogy “a helytelen magatartást tanúsító alkalmazottak viselkedésüket leggyakrabban az értékesítési nyomással hozták összefüggésbe, nem pedig a kompenzációs ösztönzőkkel.”

Szervezeti felépítés. A jelentés továbbá azt állította, hogy “a vállalati ellenőrzési funkciókat a decentralizált szervezeti struktúra korlátozta”, és úgy jellemezte a vállalati ellenőrzési funkciókat, mint amelyek “az üzleti egységekkel szembeni jelentős tisztelet kultúráját tartják fenn.”

A csoportos kockázati vezetők “vezető szerepet vállaltak a kockázatok értékelésében és kezelésében az üzleti egységeiken belül”, mégis “elsősorban az üzletáguk vezetőinek voltak felelősek”. A közösségi bankok csoportos kockázati felelőse például közvetlenül a közösségi bank vezetőjének jelentett, és csak szaggatottan a központi kockázati vezetőnek. Ennek eredményeként,

a kockázatkezelés … általában az üzletágakban zajlott, az üzletemberek és a csoportos kockázati tisztviselők és munkatársaik voltak az “első védelmi vonal”.”

John Stumpf úgy vélte, hogy ez a rendszer “jobban kezelte a kockázatot a döntéshozatal szétterítésével, és jobb üzleti döntéseket hozott, mert közelebb voltak az ügyfelekhez.”

A vezetőségi jelentés azt is kifogásolta, hogy az ellenőrzési funkciók nem értették meg az értékesítési gyakorlatok megsértésének rendszerszintű jellegét:

Az ellenőrzési funkciók egy része gyakran szűk, “tranzakciós” megközelítést alkalmazott a felmerülő problémákra. Az előttük fekvő konkrét munkavállalói panaszra vagy egyedi perre összpontosítottak, és elmulasztották a lehetőségeket arra, hogy ezeket olyan módon állítsák össze, amelyből kiderülhetett volna, hogy az értékesítési gyakorlat problémái jelentősebbek és rendszerszintűbbek, mint ahogyan azt értékelték.

A működési kockázatért felelős vezető:

nem úgy tekintette, hogy az értékesítési gyakorlat vagy a kompenzációs kérdések az ő hatáskörébe tartoznak, hanem az üzletágak és más ellenőrzési funkciók (a jogi osztály, a HR, az audit és a vizsgálatok) hatáskörébe. Az értékesítési szerencsejátékot ismert problémának tekintette, amely jól kezelt, behatárolt és kicsi.

A jogi osztály:

elvileg a számszerűsíthető pénzbeli költségekre – károk, bírságok, büntetések, jóvátétel – összpontosított. Bízva abban, hogy ezek a költségek viszonylag szerények lesznek, a jogi osztály nem értékelte, hogy az értékesítési integritással kapcsolatos problémák rendszerszintű összeomlást tükröznek.

A humánerőforrás:

nagy mennyiségű információt rögzített a rendszereiben, de nem fejlesztette ki az értékesítési gyakorlatokkal kapcsolatos problémákra vonatkozó információk konszolidálásának és az azokról szóló jelentések készítésének eszközeit.

A belső ellenőrzési részleg:

általában úgy találta, hogy az értékesítési gyakorlatokkal kapcsolatos kockázatok mérséklése szempontjából hatékonyak voltak az értékesítési gyakorlatok megsértésének felderítésére, kivizsgálására és orvoslására kialakított folyamatok és kontrollok. … Általánosságban azonban az ellenőrzés nem kísérelte meg meghatározni az etikátlan értékesítési gyakorlatok kiváltó okait.

A jelentés megállapította, hogy:

míg a központosítás célszerűségét illetően a Wells Fargón belül jelentős nézeteltérések voltak, az események azt mutatják, hogy egy erős központosított kockázati funkció a legalkalmasabb a kockázatok hatékony kezelésére.

Leadership. Az igazgatótanácsi jelentés továbbá John Stumpf vezérigazgatót és Carrie Tolstedt közösségi banki vezetőjét vezetői mulasztások miatt bírálta.

A jelentés szerint Stumpf nem értékelte az értékesítési gyakorlatok megsértésének terjedelmét és mértékét: “Stumpf elkötelezettsége az értékesítési kultúra iránt … arra késztette, hogy minimalizálja a vele kapcsolatos problémákat, még akkor is, amikor hitelt érdemlően felhívták rá a figyelmét”. Például nem reagált negatívan arra, amikor megtudta, hogy 2013-ban az alkalmazottak 1 százalékának mondtak fel az értékesítési gyakorlatok megsértése miatt: “Véleménye szerint az a tény, hogy a Wells Fargo alkalmazottainak 1 százalékát felmondták, azt jelentette, hogy az alkalmazottak 99 százaléka helyesen végezte a munkáját”. Ezzel összhangban a jelentés megállapította, hogy Stumpfot “a Wells Fargón belül nem úgy érzékelték, mint aki rossz híreket akar hallani vagy konfliktusokkal foglalkozni.”

A jelentés elismerte Tolstedt hozzájárulását a bank pénzügyi teljesítményéhez:

A közösségi bank erős pénzügyi eredményeit az évek során neki tulajdonították, és olyan embernek tartották, aki “feszes hajót” vezetett, és mindent “begombolt”. A közösségi bank alkalmazottainak elkötelezettségét és az ügyfelek elégedettségét vizsgáló felmérések megerősítették a vezetéséről és irányításáról alkotott pozitív véleményt. Stumpf rendkívül tisztelte Tolstedt intellektusát, munkamorálját, éleslátását és fegyelmét, és úgy vélte, hogy ő volt a “legzseniálisabb” közösségi bankár, akivel valaha is találkozott.

A vezetési stílusát ugyanakkor kritikusan értékelte, úgy jellemezve, hogy “az ellenőrzés megszállottja volt, különösen a közösségi bankkal kapcsolatos negatív információk tekintetében”, és kifogásolta, hogy “egy olyan “belső kört” tartott fenn, amely támogatta őt, megerősítette a nézeteit és védte őt”. “Ellenállt és elutasította a regionális bank vezetőinek szinte egyhangú véleményét, miszerint az értékesítési célok ésszerűtlenek voltak, és negatív eredményekhez és helytelen viselkedéshez vezettek.”

Tolstedt és belső köre bizonyos tagjai elszigeteltek és védekezőek voltak, és nem szerették, ha megkérdőjelezik őket, vagy ha negatív információkat hallottak. Még a Közösségi Bankon belüli felsővezetők is gyakran féltek vagy lebeszélték őket az ellentétes nézetek hangoztatásáról.”

Stumpf “tisztában volt Tolstedt vezetői hiányosságaival, de úgy is tekintett rá, mint aki jelentős erősségekkel rendelkezik”. … “Elfogadta Tolstedt hibáit részben azért, mert más erősségei voltak, és képes volt eredményeket elérni, beleértve a keresztértékesítést is.”

Az igazgatótanács. Végül a jelentés értékelte azt a folyamatot, amellyel az igazgatótanács felügyelte az értékesítési gyakorlatok megsértését, és arra a következtetésre jutott, hogy “az igazgatótanács rendszeresen foglalkozott a kérdéssel; a vezetőségi jelentések azonban nem közvetítették pontosan a probléma mértékét”. A jelentés megállapította, hogy:

Tolstedt hatékonyan kihívta és ellenállt a közösségi bankon belüli és kívüli ellenőrzésnek. Ő és a csoportszintű kockázati tisztviselője nemcsak hogy nem eszkalálták a problémákat a közösségi bankon kívülre, hanem azon dolgoztak, hogy megakadályozzák az ilyen eszkalációt. … Tolstedt soha nem terjesztette ki önként az értékesítési gyakorlattal kapcsolatos problémákat, és amikor kifejezetten erre kérték, ő és a közösségi bank olyan jelentéseket nyújtott be, amelyek általánosságban, hiányosan és sokak szerint félrevezetőek voltak.

A Los Angeles Times lehetséges jogsértéseket bemutató első cikkét követően az “értékesítési gyakorlat” “figyelemre méltó kockázatként” szerepelt a teljes igazgatóságnak és az igazgatóság kockázati bizottságának szóló jelentésekben. Az igazgatótanács 2014-től kezdődően és azt követően is kapott jelentéseket a közösségi banktól, a vállalati kockázati irodától és a vállalati humán erőforrás részlegtől arról, hogy “az értékesítési gyakorlatokkal kapcsolatos kérdéseket alapos vizsgálatnak vetették alá és figyelmet fordítottak rájuk, és 2015 elejére a velük kapcsolatos kockázatok csökkentek.”

Az igazgatótanács tagjai úgy vélték, hogy “félretájékoztatta őket” egy 2015 májusában a kockázati bizottság előtt tartott prezentáció, amely alulbecsülte az értékesítési gyakorlat megsértése miatt elbocsátott alkalmazottak számát, hogy a Tolstedt által a bizottságnak 2015 októberében készített jelentések “minimalizálták és alábecsülték” a problémát, és hogy az ezekben a jelentésekben szereplő mérőszámok azt sugallták, hogy a lehetséges visszaélések “alábbhagynak”.”

A Los Angeles-i városi ügyész perét követően a testület felbérelt egy harmadik féltől származó tanácsadót, hogy vizsgálja meg az értékesítési gyakorlatokat és végezzen elemzést a potenciális ügyfélkárokról. A testület csak akkor tudta meg a jogsértések miatt felmondott alkalmazottak teljes számát, amikor az 2016 szeptemberében bekerült az egyezségi megállapodásba.

A Wells Fargo válasza. A jelentés nyilvánosságra hozatalával a Wells Fargo egy sor lépést jelentett be az ellenőrzési funkciók központosítása és megerősítése érdekében. Az igazgatótanács azt is bejelentette, hogy további 47,3 millió dollárnyi fennálló részvényopciós jutalmat követel vissza Tolstedttől, valamint további 28 millió dollárnyi korábban megszolgált részvényjuttatást Stumpftól.

Hosszú távú túlsúly

Az igazgatótanácsi jelentés és a kapcsolódó intézkedések nem vetettek véget a részvényesi és szabályozói nyomásnak. A vállalat 2017-es éves közgyűlésén a 15 igazgató közül 9 kapott 75 százaléknál kevesebb, 4 pedig 60 százaléknál kevesebb támogatást, köztük az igazgatótanács elnöke, Stephen Sanger (56 százalék), a kockázati bizottság vezetője, Enrique Hernandez (53 százalék), a vállalati felelősségvállalási bizottság vezetője, Federico Peña (54 százalék) és a hitelbizottságot vezető Cynthia Milligan (57 százalék). A bank ezt követően bejelentette 6 igazgatósági tag lemondását, köztük Sangerét, akinek helyére Elizabeth Duke került az igazgatótanács élére.

AWells Fargo folytatta erőfeszítéseit, hogy üzleti tevékenységének minden aspektusát felülvizsgálja. A vállalat 2017 augusztusában 3,5 millióra növelte a potenciálisan jogosulatlan fogyasztói számlák számának becsült értékét, és további 2,8 millió dollár visszatérítést adott ki. A bank azt is bejelentette, hogy mind az autó-, mind a jelzáloghitelezési üzletágában értékesítési gyakorlatok megsértését állapította meg. 2018 februárjában a Federal Reserve Board “széles körű fogyasztói visszaélésekre” hivatkozva példátlan módon szigorúan korlátozta a vállalat eszközállományát, megtiltva a banknak, hogy az év végi 1,95 billió dolláros eszközállománya fölé nőjön, amíg nem bizonyítja a vállalati ellenőrzés javulását. Janet Yellen, a Federal Reserve Board elnöke szerint:

Egyetlen banknál sem tűrhetjük el az átható és tartós visszaéléseket, és a Wells Fargo által megkárosított fogyasztók elvárják, hogy erőteljes és átfogó reformokat vezessenek be annak érdekében, hogy a visszaélések ne ismétlődhessenek meg. A ma meghozott végrehajtási intézkedéssel biztosítjuk, hogy a Wells Fargo addig nem fog terjeszkedni, amíg ezt biztonságosan és az összes kockázat kezeléséhez és az ügyfelek védelméhez szükséges védelemmel nem tudja megtenni.”

A bank 2018 áprilisában 1 milliárd dolláros egyezségben állapodott meg a Consumer Financial Protection Bureau-val és az Office of the Comptroller of the Currency-vel az autó- és jelzáloghitelezéssel kapcsolatos jogsértések megoldására. Két héttel később beleegyezett, hogy 480 millió dollárt fizet a keresztértékesítéssel kapcsolatos értékpapír-csoportos kereset rendezésére. 2018 decemberében a vállalat 50 állami főügyésszel állapodott meg a keresztértékesítéssel, autóhitelezéssel és jelzáloghitelezéssel kapcsolatos jogsértésekkel kapcsolatos polgári jogi igények rendezéséről, és megállapodott 575 millió dollár megfizetésében.

Miért fontos ez

- A Wells Fargo javadalmazási rendszere a keresztértékesítést mint teljesítménymércét hangsúlyozta az alkalmazottak ösztönző fizetésének odaítélésekor. A vállalat olyan értékelőlapokat is közzétett, amelyek az egyes fiókokat az értékesítési mérőszámok, köztük a keresztértékesítés alapján rangsorolták. Hibázott-e a vállalat, amikor a keresztértékesítést mérőszámként használta ösztönző rendszereiben? Jobban működött volna a program, ha másképp strukturálják? A független jelentés azt sugallja, hogy az alkalmazottak nyomása nagyobb mértékben járult hozzá a helytelen magatartáshoz, mint a pénzügyi ösztönzők. Helyes ez az értékelés?

- A kirendeltségi szintű alkalmazottakat az egy háztartásra jutó termékek számának növelésére ösztönözték, de a felsővezetői bónuszrendszer nem tartalmazta ezt a mérőszámot. Ez a kapcsolat hiánya hozzájárult ahhoz, hogy a problémát nem ismerték fel korábban?

- A Wells Fargo büszke a jövőképére, értékeire és kultúrájára. Számos mérőszám alapján ezek nagymértékben hozzájárultak a vállalat teljesítményéhez. Milyen tényezőket kell figyelembe venniük a felsővezetőknek annak érdekében, hogy a javadalmazási és teljesítményrendszerek a kultúra veszélyeztetése nélkül ösztönözzék a vállalati célok elérését?

- A Wells Fargo keresztértékesítési botrányában érintett dollárösszegek kicsik voltak (kevesebb mint 6 millió dollár közvetlen díjként), de a bankot ért reputációs kár hatalmas volt. Hogyan készülhet fel egy vállalat olyan problémák ellen, amelyek pénzügyi értelemben nem tűnnek “lényegesnek”, de végső soron jelentős hatással vannak az üzletre és a hírnevére?

- A független vizsgálat arra a következtetésre jutott, hogy “egy erős központosított kockázati funkció a legalkalmasabb a hatékony kockázatkezelésre”. Helyes ez a következtetés? Milyen lépéseket tehetnek a vezetők egy decentralizált szervezetben a felügyelet hiányosságainak minimalizálása érdekében anélkül, hogy szükségtelen bürokráciát hoznának létre?

- A Wells Fargo cross-selling-botrány rávilágít arra, hogy milyen kihívást jelent egy olyan magasan teljesítő vezető, akinek a viselkedése végül nem felel meg a vállalati értékeknek. Mekkora autonómiát kell biztosítani a nagy teljesítményű vezetőknek? Hogyan egyensúlyozhat egy vállalat az autonómia és az elszámoltathatóság között?

- A független vizsgálat nagyrészt felmenti a Wells Fargo igazgatótanácsát. Mennyi hibáztatást érdemel az igazgatótanács? Mit tehetett volna másképp, hogy megakadályozza a keresztértékesítés problémájának hólabdává válását?

- A Wells Fargo rendelkezett a megfelelően működő irányítási rendszer elemeivel, beleértve a kockázatkezelést, az ellenőrzést, a jogi és a humán erőforrásokat. Ráadásul e csoportok mindegyike – legalábbis bizonyos fokig – tisztában volt a fogyasztói bank értékesítési gyakorlatának megsértésével. Mégsem ismerte fel senki a probléma rendszerszintű jellegét, és nem tette meg a szükséges lépéseket a probléma kezelésére. Hogyan mérheti fel egy vállalat, hogy az irányítási rendszere hatékony-e a kockázatok azonosításában és mérséklésében?

A teljes dokumentum letölthető innen.