Récemment, l’attention s’est portée sur la culture d’entreprise, le » ton au sommet » et l’impact qu’ils ont sur les résultats organisationnels. Alors que les dirigeants d’entreprise et les observateurs extérieurs soutiennent que la culture est un contributeur essentiel à l’engagement, à la motivation et à la performance des employés, la nature de cette relation et les mécanismes permettant d’inculquer les valeurs souhaitées dans la conduite des employés ne sont pas bien compris.

Par exemple, une enquête de Deloitte révèle que 94 % des cadres croient que la culture du lieu de travail est importante pour le succès de l’entreprise, et 62 % pensent que » des valeurs et des croyances fondamentales clairement définies et communiquées » sont importantes. Graham, Harvey, Popadak et Rajgopal (2016) trouvent des preuves que les pratiques de gouvernance et les incitations financières peuvent renforcer la culture ; cependant, ils constatent également que les incitations peuvent aller à l’encontre de la culture, en particulier lorsqu’elles « récompensent les employés pour avoir atteint une métrique sans tenir compte des actions qu’ils ont prises pour atteindre cette métrique. » Selon un participant à leur étude, « les gens feront invariablement ce que vous les payez à faire même si vous dites quelque chose de différent. »

Les tensions entre la culture d’entreprise, les incitations financières et la conduite des employés sont illustrées par le scandale des ventes croisées de Wells Fargo.

Culture, valeurs et gestion de Wells Fargo

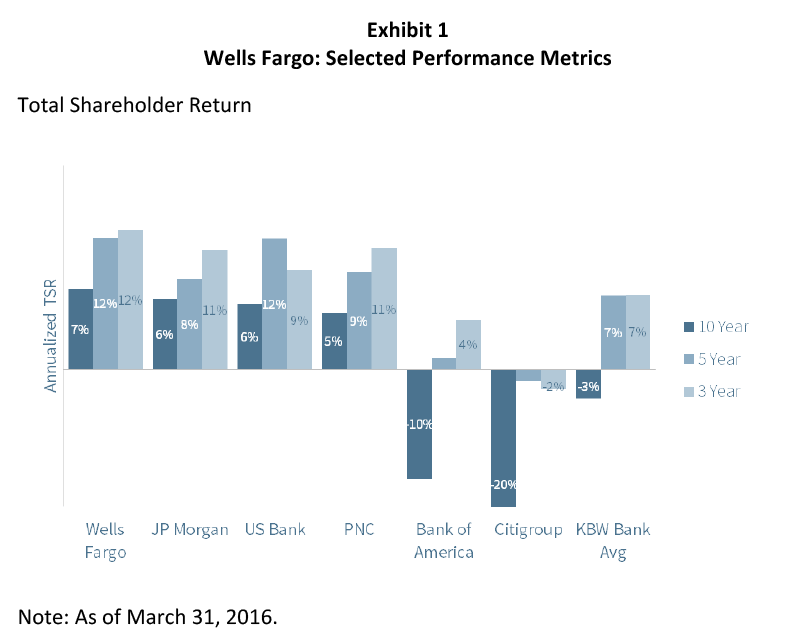

Wells Fargo a longtemps eu une réputation de gestion saine. La société a utilisé sa puissance financière pour acheter Wachovia au plus fort de la crise financière – formant ce qui est aujourd’hui la troisième plus grande banque du pays en termes d’actifs – et est sortie de la récession qui s’en est suivie largement indemne, avec des performances opérationnelles et boursières parmi les meilleures de son groupe de pairs (pièce 1). Le magazine Fortune a fait l’éloge de la Wells Fargo pour « sa capacité à éviter les erreurs les plus stupides du reste du secteur ». American Banker a qualifié Wells Fargo de « grande banque la moins ternie par les scandales et les crises de réputation. » En 2013, il a nommé le président-directeur général John Stumpf « banquier de l’année ». Carrie Tolstedt, qui dirigeait la vaste division de la banque de détail de l’entreprise, a été nommée « femme la plus puissante du secteur bancaire. » Wells Fargo s’est classée au 7e rang de la liste 2015 des « entreprises les plus respectées » de Barron’s.

Le succès de Wells Fargo repose sur un modèle culturel et économique qui combine des relations profondes avec les clients et une culture de vente activement engagée. La philosophie opérationnelle de l’entreprise comprend les éléments suivants :

Vision et valeurs. La vision de Wells Fargo est de « satisfaire les besoins de nos clients et de les aider à réussir financièrement. » L’entreprise souligne que :

Notre vision n’a rien à voir avec les transactions, la poussée des produits ou le fait de devenir plus grand pour le plaisir de la grandeur. Il s’agit de construire des relations durables, un client à la fois. … Nous nous efforçons d’être reconnus par nos parties prenantes comme la référence parmi les grandes entreprises du monde en matière d’intégrité et de performances fondées sur des principes. Il ne s’agit pas seulement de faire ce qu’il faut. Nous devons aussi le faire de la bonne manière.

L’entreprise prend ces déclarations au sérieux. Selon Stumpf, » est au centre de notre culture, c’est important pour notre succès, et franchement, cela a probablement été le facteur le plus significatif de notre performance à long terme. » … « Si j’ai un seul travail ici, c’est de garder la culture. »

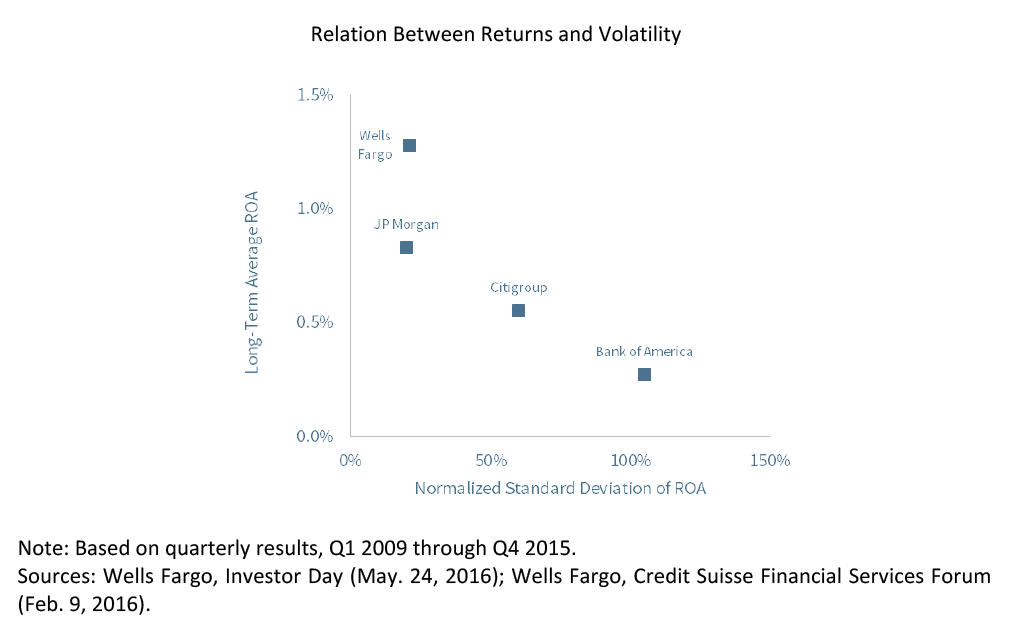

Vente croisée. Plus un client a de produits chez Wells Fargo, plus la banque dispose d’informations sur ce client, ce qui permet de prendre de meilleures décisions en matière de crédit, de produits et de tarification. Les clients ayant plusieurs produits sont également nettement plus rentables (pièce 2). Selon Stumpf:

Pour réussir dans ce domaine , vous devez faire mille choses correctement. Il faut une persistance à long terme, un investissement important dans les systèmes et la formation, des incitations et une reconnaissance appropriées des membres de l’équipe, prendre le temps de comprendre les objectifs financiers de vos clients.

Une gestion stable et conservatrice. L’équipe de direction de Stumpf était composée de 11 subordonnés directs ayant en moyenne 27 ans d’expérience chez Wells Fargo. Les décisions étaient prises collectivement. Selon l’ancien PDG Richard Kovacevich, « aucune personne seule n’a jamais dirigé Wells Fargo et aucune personne seule ne le fera probablement jamais. C’est un jeu d’équipe ici ». Bien que l’entreprise maintienne des mécanismes de risque et de surveillance indépendants, tous les hauts dirigeants sont chargés de veiller à ce que les pratiques adéquates soient intégrées dans leurs divisions :

La chose la plus importante dont nous parlons à l’intérieur de l’entreprise en ce moment est que le levier dont nous disposons pour gérer notre réputation est de nous en tenir à notre vision et à nos valeurs. Si nous faisons les bonnes choses pour nos clients, alors l’entreprise se portera très bien. … Nous tenons toujours compte de l’impact de nos actions sur notre réputation. Il n’y a pas de directeur chez Wells Fargo qui soit responsable du risque de réputation. Tous nos directeurs commerciaux dans tous nos secteurs d’activité sont responsables.

Wells Fargo figure depuis plusieurs années parmi les « Great Places to Work » de Gallup, avec des scores d’engagement des employés dans le quintile supérieur des entreprises américaines.

Scandale des ventes croisées

En 2013, des rumeurs ont circulé selon lesquelles des employés de Wells Fargo en Californie du Sud avaient recours à des tactiques agressives pour atteindre leurs objectifs quotidiens de ventes croisées. Selon le Los Angeles Times, une trentaine d’employés ont été licenciés pour avoir ouvert de nouveaux comptes et émis des cartes de débit ou de crédit à l’insu des clients, dans certains cas en imitant des signatures. « Nous avons constaté une défaillance chez un petit nombre de membres de notre équipe », a déclaré un porte-parole de Wells Fargo. « Les membres de notre équipe ont des objectifs. Et parfois, ils peuvent être aveuglés par un objectif. » Selon un autre représentant, « C’est quelque chose que nous prenons très au sérieux. Lorsque nous constatons des manquements, nous agissons, y compris en licenciant des gens. »

Certains observateurs extérieurs ont allégué que la pratique de la banque consistant à fixer des objectifs de vente quotidiens mettait une pression excessive sur les employés. Les directeurs de succursale se voyaient attribuer des quotas pour le nombre et les types de produits vendus. Si la succursale n’atteignait pas ses objectifs, le manque à gagner était ajouté aux objectifs du jour suivant. Les employés des succursales recevaient des incitations financières pour atteindre les objectifs de vente croisée et de service à la clientèle, les banquiers personnels recevant des primes pouvant atteindre 15 à 20 % de leur salaire et les caissiers jusqu’à 3 %.

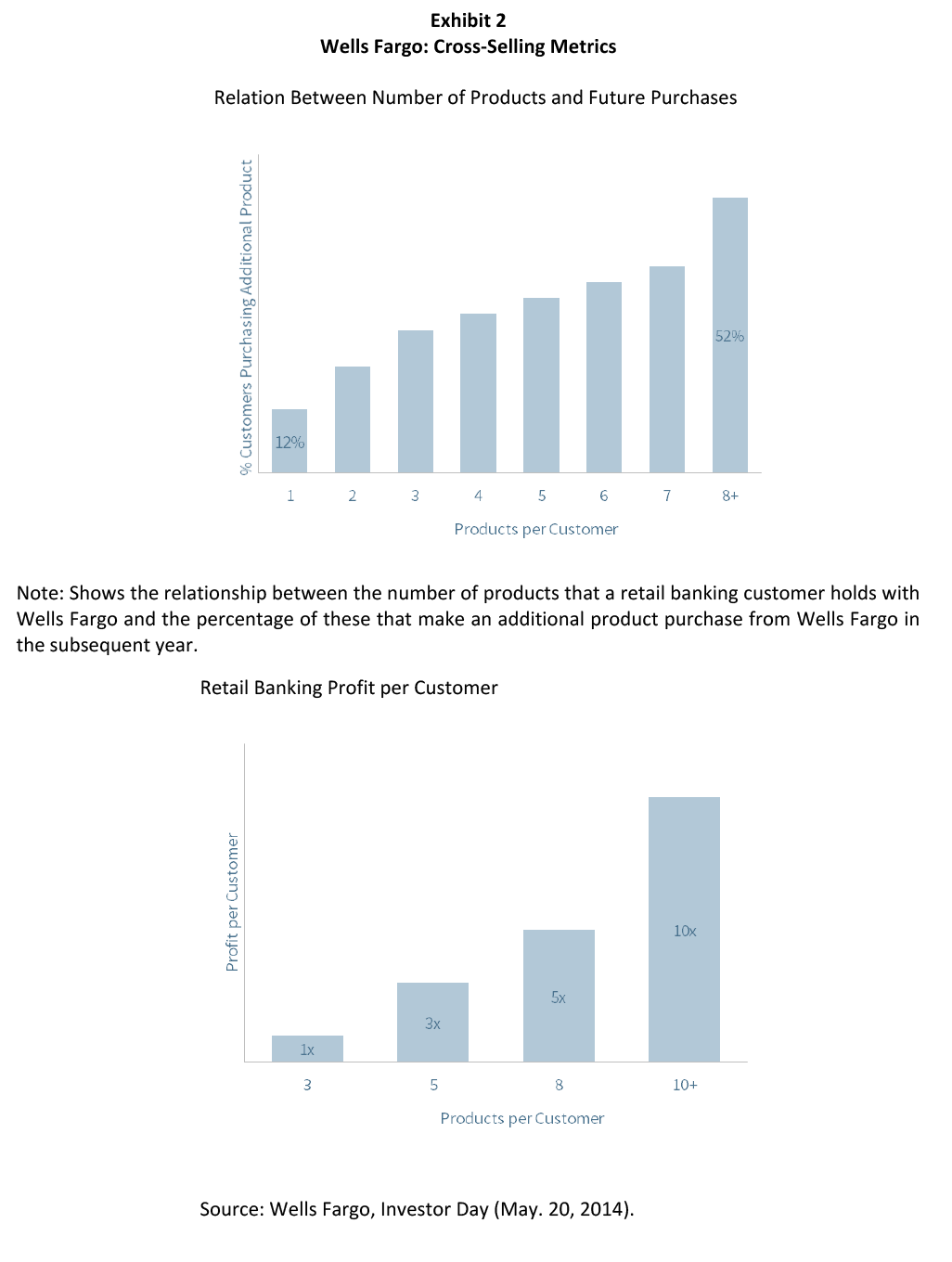

Tim Sloan, à l’époque directeur financier de Wells Fargo, a réfuté les critiques sur le système de vente de l’entreprise : « Je ne suis pas au courant d’une quelconque culture de vente dominante ». Wells Fargo avait mis en place de multiples contrôles pour prévenir les abus. Les manuels des employés indiquaient explicitement que « diviser le dépôt d’un client et ouvrir plusieurs comptes dans le but d’augmenter la rémunération incitative potentielle est considéré comme une violation de l’intégrité des ventes ». La société a mis en place un programme d’éthique pour apprendre aux employés de la banque à repérer et à traiter les conflits d’intérêts. Elle disposait également d’une ligne téléphonique d’alerte pour signaler les violations à la direction. En outre, le système d’incitation des cadres supérieurs comportait des protections conformes aux meilleures pratiques pour minimiser les risques, y compris des primes liées à l’inculcation de la vision et des valeurs de l’entreprise dans sa culture, des primes liées à la gestion des risques, des interdictions de couverture ou de mise en gage des attributions d’actions, des dispositions de maintien de la retraite pour les attributions d’actions, et de nombreux déclencheurs pour la récupération et le recouvrement des primes dans les cas où elles ont été gagnées de manière inappropriée (pièce 3). Il convient de noter que les ventes croisées et les produits par ménage n’étaient pas inclus en tant que paramètres de performance spécifiques dans le calcul des primes des cadres supérieurs, même s’ils l’étaient pour les employés au niveau des succursales.

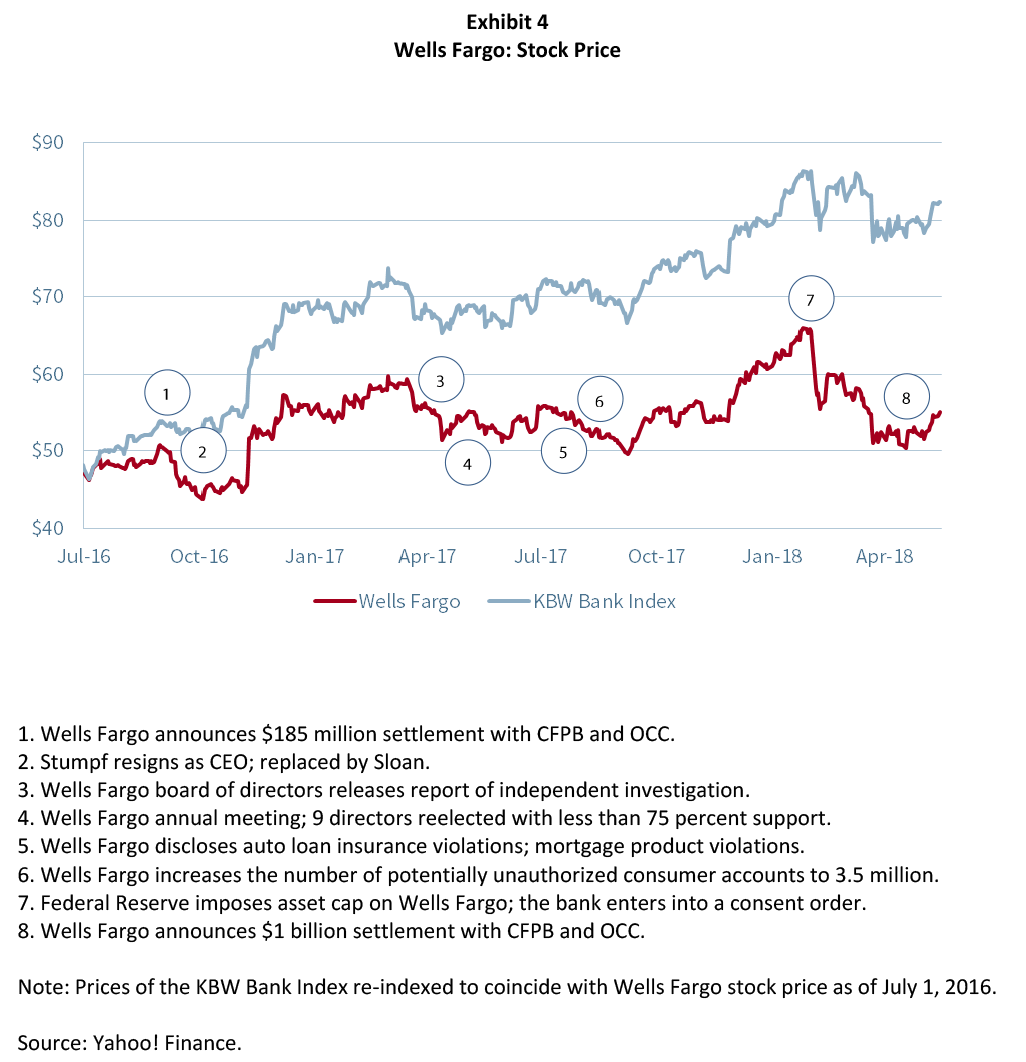

En fin de compte, ces protections n’ont pas suffi à endiguer un problème qui s’est avéré plus systémique et insoluble que la haute direction ne l’avait réalisé. En septembre 2016, Wells Fargo a annoncé qu’elle paierait 185 millions de dollars pour régler un procès intenté par les régulateurs et la ville et le comté de Los Angeles, admettant que des employés avaient ouvert jusqu’à 2 millions de comptes sans l’autorisation des clients sur une période de cinq ans. Bien qu’importante, l’amende est inférieure aux pénalités payées par d’autres institutions financières pour régler les violations commises pendant la crise. Le cours de l’action Wells Fargo a chuté de 2 % à l’annonce de la nouvelle (tableau 4). Richard Cordray, directeur du Consumer Financial Protection Bureau, a reproché à la banque de ne pas :

… surveiller attentivement son programme, permettant à des milliers d’employés de jouer le système et de gonfler leurs chiffres de vente pour atteindre leurs objectifs de vente et réclamer des primes plus élevées sous une pression extrême. Plutôt que de faire passer ses clients en premier, Wells Fargo a construit et soutenu un programme de vente croisée dans lequel la banque et nombre de ses employés se sont plutôt servis eux-mêmes, violant l’éthique de base d’une institution bancaire, y compris la norme clé de la confiance.

Un porte-parole de Wells Fargo a répondu que « Nous ne voulons jamais que des produits, y compris des lignes de crédit, soient ouverts sans le consentement et la compréhension d’un client. Dans de rares situations où un client nous dit qu’il n’a pas demandé un produit qu’il a, notre pratique est de le fermer et de rembourser tous les frais associés. » Dans un communiqué, les banques ont déclaré que « Wells Fargo s’engage à faire passer les intérêts de ses clients en premier 100 % du temps, et nous regrettons et prenons la responsabilité de tous les cas où des clients ont pu recevoir un produit qu’ils n’avaient pas demandé. »

La banque a annoncé un certain nombre d’actions et de remèdes, dont plusieurs avaient été mis en place les années précédentes. Elle a engagé une société de conseil indépendante pour examiner toutes les ouvertures de comptes depuis 2011 afin d’identifier les comptes potentiellement non autorisés. 2,6 millions de dollars ont été remboursés aux clients pour les frais associés à ces comptes. 5 300 employés ont été licenciés sur une période de cinq ans. Carrie Tolstedt, qui dirigeait la division de la banque de détail, a pris sa retraite. Wells Fargo a éliminé les objectifs de vente de produits et reconfiguré les incitations au niveau des succursales pour mettre l’accent sur le service à la clientèle plutôt que sur les mesures de vente croisée. La société a également élaboré de nouvelles procédures de vérification des ouvertures de comptes et mis en place des formations et des mécanismes de contrôle supplémentaires pour prévenir les infractions.

Néanmoins, dans les semaines qui ont suivi, la haute direction et le conseil d’administration ont lutté pour trouver un équilibre entre la reconnaissance de la gravité des infractions de la banque, l’admission de la faute et la conviction du public que le problème était contenu. Ils ont insisté sur le fait que la pratique d’ouverture de comptes non autorisés était confinée à un petit nombre d’employés : « 99 % des personnes faisaient bien les choses, 1 % des personnes dans le secteur bancaire communautaire ne le faisaient pas. … Il s’agissait de personnes qui essayaient d’atteindre des objectifs minimaux pour conserver leur emploi ». Ils ont également affirmé que ces actions n’étaient pas révélatrices de la culture générale :

Je veux être très clair, que nous n’avons jamais ordonné ni voulu que les membres de notre équipe fournissent des produits et des services aux clients qu’ils ne voulaient pas. Ce n’est pas bon pour nos clients et ce n’est pas bon pour notre entreprise. C’est contre tout ce que nous défendons en tant qu’entreprise.

Si ne vont pas faire la chose que nous leur demandons de faire – mettre les clients en premier, honorer notre vision et nos valeurs – je ne veux pas d’eux ici. Je ne veux vraiment pas… Le 1 % qui a mal agi, que nous avons viré, congédié, ne reflète en aucun cas notre culture ni l’excellent travail que fait l’autre grande majorité des gens. C’est un faux récit.

Ils ont également souligné que l’impact financier pour le client et la banque était extrêmement limité. Sur les 2 millions de comptes potentiellement non autorisés, seuls 115 000 ont encouru des frais ; ces frais ont totalisé 2,6 millions de dollars, soit une moyenne de 25 dollars par compte, que la banque a remboursés. Les clients touchés n’ont pas réagi négativement :

Nous avons eu de très, très faibles volumes de réactions de clients depuis que cela s’est produit. (…) Nous avons envoyé 115 000 lettres aux gens disant que vous avez peut-être un produit que vous ne vouliez pas et voici le remboursement des frais que vous avez encourus à cause de cela. Et nous avons eu très peu de réactions à ce sujet également.

La pratique n’a pas non plus eu d’impact matériel sur les ratios globaux de vente croisée de l’entreprise, augmentant la métrique déclarée d’un maximum de 0,02 produit par foyer. Selon un cadre, « le scénario est pire que les aspects économiques à ce stade. »

Néanmoins, bien que l’impact financier ait été insignifiant, les dommages à la réputation se sont avérés énormes. Lorsque le PDG John Stumpf a comparu devant le Sénat américain, le récit du scandale a considérablement changé. Les sénateurs ont reproché à l’entreprise d’avoir fraudé ses clients, d’avoir exercé une pression excessive sur les employés de bas niveau et de ne pas avoir tenu les cadres supérieurs responsables. En particulier, ils ont vivement critiqué le fait que le conseil d’administration n’ait pas récupéré les rémunérations importantes de John Stumpf ou de l’ancienne responsable de la banque de détail, Carrie Tolstedt, qui a pris sa retraite au début de l’été avec une rémunération évaluée à 124,6 millions de dollars. La sénatrice Elizabeth Warren du Massachusetts a dit à Stumpf :

Vous savez, voici ce qui me chiffonne vraiment dans cette affaire, M. Stumpf. Si l’un de vos caissiers prenait une poignée de billets de 20 $ dans le tiroir-caisse, il serait probablement accusé de vol. Ils pourraient finir en prison. Mais vous avez poussé vos employés à bout pour qu’ils trompent les clients et que vous fassiez monter la valeur de vos actions et mettiez des centaines de millions de dollars dans votre poche. Et quand tout a explosé, vous avez gardé votre emploi, vous avez gardé vos bonus de plusieurs millions de dollars et vous êtes allé à la télévision pour blâmer des milliers d’employés à 12 dollars de l’heure qui essayaient simplement d’atteindre les quotas de vente croisée qui vous ont rendu riche. C’est une question de responsabilité. Vous devriez démissionner. Vous devriez rendre l’argent que vous avez pris pendant que cette escroquerie se déroulait et vous devriez faire l’objet d’une enquête criminelle à la fois par le ministère de la Justice et par la Securities and Exchange Commission.

Après les audiences, le conseil d’administration a annoncé qu’il avait engagé le conseiller externe Shearman & Sterling pour mener une enquête indépendante sur cette affaire. Il a été demandé à Stumpf de renoncer à 41 millions de dollars et à Tolstedt à 19 millions de dollars de primes en actions non acquises. Il s’agissait de l’une des plus importantes récupérations de rémunération de PDG de l’histoire et de la plus importante pour une institution financière. Le conseil d’administration a stipulé que d’autres récupérations pourraient avoir lieu. Aucun des deux dirigeants ne recevra de prime pour 2016, et M. Stumpf a accepté de renoncer à un salaire pendant la durée de l’enquête.

Deux semaines plus tard, Stumpf a démissionné sans explication. Il n’a pas reçu d’indemnité de départ et a réitéré son engagement de ne pas vendre d’actions pendant l’enquête. La société a annoncé qu’elle séparerait les rôles de président et de PDG. Tim Sloan, directeur de l’exploitation, devient PDG. L’administrateur principal indépendant Stephen Sanger est devenu président non exécutif ; et Elizabeth Duke, directrice et ancienne gouverneure de la Réserve fédérale, a occupé un poste nouvellement créé de vice-président.

Rapport d’enquête indépendante

En avril 2017, le conseil d’administration a publié les résultats de son enquête indépendante qui a vivement critiqué le leadership, la culture de vente, les systèmes de performance et la structure organisationnelle de la banque comme causes profondes du scandale des ventes croisées.

Performance et incitations. Le rapport reproche à la pratique de l’entreprise consistant à publier des fiches de performance de créer « une pression sur les employés pour qu’ils vendent des produits non désirés ou inutiles aux clients et, dans certains cas, pour qu’ils ouvrent des comptes non autorisés. » Les employés « craignaient d’être pénalisés » s’ils n’atteignaient pas les objectifs, même dans les situations où ces objectifs étaient déraisonnablement élevés :

Dans de nombreux cas, les dirigeants des banques communautaires reconnaissaient que leurs plans étaient irréalisables. Ils étaient communément appelés plans 50/50, ce qui signifie que l’on s’attendait à ce que seule la moitié des régions soit en mesure de les atteindre.

Le responsable de la planification stratégique de la banque communautaire aurait déclaré que le processus de fixation des objectifs est un « acte d’équilibre » et reconnu que « des objectifs faibles entraînent une baisse de la performance et que des objectifs élevés augmentent le pourcentage de tricherie. »

Le rapport a également blâmé la direction pour avoir, » toléré des comptes de faible qualité comme un sous-produit nécessaire d’une organisation axée sur les ventes. »:

La direction qualifiait ces comptes de faible qualité, y compris les produits annulés plus tard ou jamais utilisés et les produits que le client ne voulait pas ou dont il n’avait pas besoin, de « dérapage » et croyait qu’une certaine quantité de dérapage était le coût de faire des affaires dans tout environnement de vente au détail.

Le rapport reprochait à la direction de ne pas avoir identifié « la relation entre les objectifs et les mauvais comportements cette relation est clairement visible dans les données. Plus les objectifs de vente devenaient difficiles à atteindre, plus le taux de mauvaise conduite augmentait. » Fait notable, le rapport a constaté que « les employés qui se sont engagés dans une mauvaise conduite ont le plus souvent associé leur comportement à la pression des ventes, plutôt qu’aux incitations à la rémunération. »

Structure organisationnelle. En outre, le rapport affirme que « les fonctions de contrôle de l’entreprise étaient limitées par une structure organisationnelle décentralisée » et décrit les fonctions de contrôle de l’entreprise comme maintenant « une culture de déférence substantielle envers les unités commerciales. »

Les responsables des risques de groupe « ont pris la tête de l’évaluation et du traitement des risques au sein de leurs unités commerciales » et étaient pourtant « responsables principalement devant les chefs de leurs entreprises. » Par exemple, le responsable des risques du groupe de la banque communautaire rendait compte directement au chef de la banque communautaire et seulement en pointillé au responsable central des risques. En conséquence,

La gestion des risques… avait généralement lieu dans les secteurs d’activité, les gens d’affaires et les responsables des risques de groupe et leur personnel constituant la « première ligne de défense ».

John Stumpf estimait que ce système « permettait de mieux gérer les risques en répartissant les décisions et produisait de meilleures décisions commerciales parce qu’elles étaient prises plus près du client. »

Le rapport du conseil d’administration a également critiqué les fonctions de contrôle pour ne pas avoir compris la nature systémique des violations des pratiques de vente :

Certaines des fonctions de contrôle ont souvent adopté une approche « transactionnelle » étroite des problèmes lorsqu’ils se présentaient. Elles se concentraient sur la plainte spécifique d’un employé ou sur une poursuite individuelle qui leur était présentée, manquant les occasions de les rassembler d’une manière qui aurait pu révéler que les problèmes de pratiques de vente étaient plus importants et systémiques qu’on ne l’appréciait.

Le responsable en chef des risques opérationnels :

ne considérait pas que les pratiques de vente ou les questions de rémunération relevaient de son mandat, mais qu’elles étaient de la responsabilité des secteurs d’activité et des autres fonctions de contrôle (service juridique, RH, audit et enquêtes). Elle considérait les jeux de vente comme un problème connu, bien géré, contenu et de faible ampleur.

Le service juridique se concentrait :

principalement sur les coûts monétaires quantifiables – dommages, amendes, pénalités, restitution. Confiant que ces coûts seraient relativement modestes, le service juridique ne se rendait pas compte que les problèmes d’intégrité des ventes reflétaient une défaillance systémique.

Ressources humaines :

avait beaucoup d’informations enregistrées dans ses systèmes, il n’avait pas développé les moyens de consolider les informations sur les problèmes de pratiques de vente et d’en rendre compte.

Le service d’audit interne :

a généralement constaté que les processus et les contrôles conçus pour détecter, enquêter et remédier aux violations des pratiques de vente étaient efficaces pour atténuer les risques liés aux pratiques de vente. (…) En règle générale, cependant, l’audit n’a pas tenté de déterminer la cause profonde des pratiques de vente non éthiques.

Le rapport a conclu que :

alors que l’opportunité de la centralisation a fait l’objet de désaccords considérables au sein de Wells Fargo, les événements montrent qu’une forte fonction de risque centralisée est la plus adaptée à la gestion efficace du risque.

Leadership. En outre, le rapport du conseil d’administration a critiqué le PDG John Stumpf et la responsable des services bancaires communautaires Carrie Tolstedt pour des manquements au leadership.

Selon le rapport, Stumpf n’a pas apprécié la portée et l’ampleur des violations des pratiques de vente : « L’engagement de Stumpf envers la culture de vente […] l’a conduit à minimiser les problèmes de celle-ci, même lorsqu’ils étaient plausiblement portés à son attention. » Par exemple, il n’a pas réagi négativement en apprenant que 1 % des employés avaient été licenciés en 2013 pour des violations des pratiques de vente : « Selon lui, le fait que 1 % des employés de Wells Fargo aient été licenciés signifiait que 99 % des employés faisaient correctement leur travail. » Conformément à cela, le rapport a constaté que Stumpf « n’était pas perçu au sein de Wells Fargo comme quelqu’un qui voulait entendre les mauvaises nouvelles ou gérer les conflits. »

Le rapport a reconnu la contribution de Tolstedt aux performances financières de la banque :

On lui attribuait les solides résultats financiers de la banque communautaire au fil des ans, et elle était perçue comme quelqu’un qui dirigeait un « navire étanche » où tout était « boutonné ». Les enquêtes sur l’engagement des employés de la banque communautaire et la satisfaction des clients ont renforcé l’opinion positive sur son leadership et sa gestion. Stumpf avait un énorme respect pour l’intellect, l’éthique de travail, la perspicacité et la discipline de Tolstedt, et pensait qu’elle était la banquière communautaire « la plus brillante » qu’il ait jamais rencontrée.

Dans le même temps, il critiquait son style de gestion, la décrivant comme « obsédée par le contrôle, en particulier des informations négatives sur la banque communautaire » et la blâmant pour avoir maintenu « un ‘cercle intérieur’ de personnel qui la soutenait, renforçait ses vues et la protégeait. » Elle a « résisté et rejeté l’opinion quasi unanime des hauts dirigeants de la banque régionale selon laquelle les objectifs de vente étaient déraisonnables et conduisaient à des résultats négatifs et à des comportements inappropriés. »

Tolstedt et certains membres de son cercle restreint étaient insulaires et sur la défensive et n’aimaient pas être remis en question ou entendre des informations négatives. Même les hauts dirigeants au sein de la banque communautaire avaient souvent peur d’exprimer des opinions contraires ou étaient découragés de le faire.

Stumpf « était conscient des lacunes de Tolstedt en tant que leader mais la considérait également comme ayant des forces importantes. » … Il « acceptait les défauts de Tolstedt en partie en raison de ses autres points forts et de sa capacité à générer des résultats, notamment des ventes croisées. »

Conseil d’administration. Enfin, le rapport a évalué le processus par lequel le conseil d’administration a supervisé les violations des pratiques de vente et a conclu que « le conseil d’administration était régulièrement engagé sur la question ; cependant, les rapports de gestion n’ont pas transmis avec précision l’étendue du problème. » Le rapport a constaté que :

Tolstedt a effectivement contesté et résisté à l’examen minutieux de l’intérieur et de l’extérieur de la banque communautaire. Elle et son responsable des risques du groupe ont non seulement omis de faire remonter les problèmes à l’extérieur de la banque communautaire, mais ont également travaillé pour empêcher une telle remontée. (…) Tolstedt n’a jamais fait remonter volontairement les problèmes liés aux pratiques de vente, et lorsqu’on lui a demandé spécifiquement de le faire, elle et la banque communautaire ont fourni des rapports qui étaient généralisés, incomplets et considérés par beaucoup comme trompeurs.

Après l’article initial du Los Angeles Times soulignant les violations potentielles, les « pratiques de vente » ont été incluses comme un « risque notable » dans les rapports au conseil d’administration complet et au comité des risques du conseil. À partir de 2014 et de façon continue par la suite, le conseil a reçu des rapports de la banque communautaire, du bureau des risques de l’entreprise et des ressources humaines de l’entreprise selon lesquels » les questions relatives aux pratiques de vente faisaient l’objet d’un examen minutieux et d’une attention particulière et, au début de 2015, les risques qui y étaient associés avaient diminué. »

Les membres du conseil d’administration ont exprimé l’avis qu' »ils ont été mal informés » par une présentation faite au comité des risques en mai 2015, qui sous-estimait le nombre d’employés licenciés pour des violations des pratiques de vente, que les rapports faits par Tolstedt au comité en octobre 2015 « minimisaient et sous-estimaient » le problème, et que les mesures figurant dans ces rapports suggéraient que les abus potentiels « s’atténuaient ». »

A la suite de la poursuite intentée par le procureur de la ville de Los Angeles, le conseil a engagé un consultant tiers pour enquêter sur les pratiques de vente et effectuer une analyse des préjudices potentiels pour les clients. Le conseil n’a pas appris le nombre total d’employés licenciés pour violation jusqu’à ce qu’il soit inclus dans l’accord de règlement en septembre 2016.

Réaction de Wells Fargo. Avec la publication du rapport, Wells Fargo a annoncé une série de mesures pour centraliser et renforcer les fonctions de contrôle. Le conseil d’administration a également annoncé qu’il récupérerait 47,3 millions de dollars supplémentaires d’attributions d’options sur actions en cours de Tolstedt et 28 millions de dollars supplémentaires d’attributions d’actions précédemment acquises de Stumpf.

Surplus à long terme

Le rapport du conseil d’administration et les actions connexes n’ont pas mis fin à la pression des actionnaires et des autorités réglementaires. Lors de l’assemblée annuelle 2017 de la société, 9 des 15 administrateurs de la société ont reçu moins de 75 % de soutien et 4 moins de 60 %, dont le président du conseil d’administration Stephen Sanger (56 %), le chef du comité des risques Enrique Hernandez (53 %), le chef du comité de la responsabilité d’entreprise Federico Peña (54 %) et Cynthia Milligan qui dirigeait le comité du crédit (57 %). La banque a ensuite annoncé la démission de 6 administrateurs, dont Sanger, qui a été remplacée par Elizabeth Duke à la présidence du conseil d’administration.

Wells Fargo a poursuivi ses efforts pour réexaminer tous les aspects de son activité. En août 2017, la société a augmenté son estimation du nombre de comptes de consommateurs potentiellement non autorisés à 3,5 millions et a émis 2,8 millions de dollars supplémentaires en remboursements. La banque a également annoncé qu’elle avait identifié des violations des pratiques de vente dans ses divisions de prêts automobiles et hypothécaires. En février 2018, citant des « abus généralisés à l’égard des consommateurs », le Conseil de la Réserve fédérale a pris la mesure sans précédent de placer une limite stricte sur la taille des actifs de l’entreprise, interdisant à la banque de croître au-delà des 1 950 milliards de dollars d’actifs qu’elle avait à la fin de l’année jusqu’à ce qu’elle démontre une amélioration des contrôles de l’entreprise. Selon la présidente du conseil d’administration de la Réserve fédérale, Janet Yellen:

Nous ne pouvons tolérer une inconduite omniprésente et persistante dans aucune banque et les consommateurs lésés par Wells Fargo s’attendent à ce que des réformes solides et complètes soient mises en place pour s’assurer que les abus ne se reproduisent pas. La mesure d’application que nous prenons aujourd’hui garantira que Wells Fargo ne se développera pas tant qu’elle ne sera pas en mesure de le faire en toute sécurité et avec les protections nécessaires pour gérer tous ses risques et protéger ses clients.

En avril 2018, la banque a accepté un règlement de 1 milliard de dollars avec le Consumer Financial Protection Bureau et le Bureau du contrôleur de la monnaie pour résoudre les violations des prêts automobiles et hypothécaires. Deux semaines plus tard, elle a accepté de payer 480 millions de dollars pour régler un recours collectif en matière de valeurs mobilières concernant la vente croisée. En décembre 2018, la société a conclu un accord avec 50 procureurs généraux d’État pour résoudre des plaintes civiles concernant des violations de la vente croisée, des prêts automobiles et des prêts hypothécaires et a accepté de payer 575 millions de dollars.

Pourquoi c’est important

- Le système de rémunération de Wells Fargo mettait l’accent sur la vente croisée en tant que métrique de performance pour l’attribution d’une rémunération incitative aux employés. L’entreprise publiait également des tableaux de bord qui classaient les succursales individuelles en fonction de paramètres de vente, dont les ventes croisées. L’entreprise a-t-elle eu tort d’utiliser les ventes croisées comme mesure dans ses systèmes d’incitation ? Le programme aurait-il mieux fonctionné s’il avait été structuré différemment ? Le rapport indépendant suggère que la pression exercée par les employés a davantage contribué à la mauvaise conduite que les incitations financières. Cette évaluation est-elle correcte ?

- Les employés des succursales étaient incités à augmenter le nombre de produits par foyer, mais le système de primes des cadres supérieurs n’incluait pas cette mesure. Cette déconnexion a-t-elle contribué à ce que le problème ne soit pas reconnu plus tôt ?

- Wells Fargo est fière de sa vision, de ses valeurs et de sa culture. Selon plusieurs mesures, celles-ci ont été très bénéfiques à la performance de l’entreprise. Quels facteurs les cadres supérieurs devraient-ils prendre en compte pour s’assurer que les systèmes de rémunération et de performance encouragent la réalisation des objectifs de l’entreprise sans compromettre la culture ?

- Les sommes impliquées dans le scandale de la vente croisée de Wells Fargo étaient faibles (moins de 6 millions de dollars en frais directs), mais les dommages à la réputation de la banque ont été massifs. Comment une entreprise peut-elle se préparer à des problèmes qui ne semblent pas « importants » au sens financier mais qui ont finalement un impact important sur l’entreprise et sa réputation ?

- L’enquête indépendante conclut qu' »une fonction de risque centralisée et forte est la plus adaptée à une gestion efficace du risque. » Cette conclusion est-elle correcte ? Quelles mesures les dirigeants d’une organisation décentralisée peuvent-ils prendre pour minimiser les lacunes en matière de surveillance sans créer de bureaucratie inutile ?

- L’enquête croisée de Wells Fargo.e scandale de l’affaire Elling met en lumière le problème d’un cadre très performant dont le comportement ne correspond finalement pas aux valeurs de l’entreprise. Quel degré d’autonomie doit-on accorder aux cadres très performants ? Comment une entreprise peut-elle trouver un équilibre entre autonomie et responsabilité ?

- L’enquête indépendante exonère largement le conseil d’administration de Wells Fargo. Dans quelle mesure le conseil d’administration mérite-t-il d’être blâmé ? Qu’aurait-il pu faire différemment pour éviter que le problème des ventes croisées ne fasse boule de neige ?

- Wells Fargo avait les éléments en place d’un système de gouvernance fonctionnant correctement, notamment la gestion des risques, l’audit, le service juridique et les ressources humaines. En outre, chacun de ces groupes était – au moins à un certain degré – conscient des violations des pratiques de vente dans la banque des consommateurs. Et pourtant, personne n’a reconnu la nature systémique du problème ou n’a pris les mesures nécessaires pour le résoudre. Comment une entreprise peut-elle évaluer si son système de gouvernance est efficace pour identifier et atténuer les risques ?

Le document complet est disponible en téléchargement ici.