Di recente, l’attenzione è stata rivolta alla cultura aziendale, al “tono al vertice” e all’impatto che questi hanno sui risultati organizzativi. Mentre i leader aziendali e gli osservatori esterni sostengono che la cultura è un fattore critico per l’impegno, la motivazione e la performance dei dipendenti, la natura di questa relazione e i meccanismi per instillare i valori desiderati nella condotta dei dipendenti non è ben compresa.

Per esempio, un sondaggio di Deloitte trova che il 94% dei dirigenti crede che la cultura del posto di lavoro sia importante per il successo aziendale, e il 62% crede che “valori e credenze fondamentali chiaramente definiti e comunicati” siano importanti. Graham, Harvey, Popadak e Rajgopal (2016) trovano prove che le pratiche di governance e gli incentivi finanziari possono rafforzare la cultura; tuttavia, trovano anche che gli incentivi possono lavorare in opposizione alla cultura, in particolare quando “premiano i dipendenti per il raggiungimento di una metrica senza considerare le azioni che hanno compiuto per raggiungere quella metrica”. Secondo un partecipante al loro studio, “Le persone invariabilmente faranno ciò che le paghi per fare anche quando dici qualcosa di diverso.”

Le tensioni tra cultura aziendale, incentivi finanziari e condotta dei dipendenti sono illustrate dallo scandalo del cross-selling della Wells Fargo.

Cultura, valori e gestione della Wells Fargo

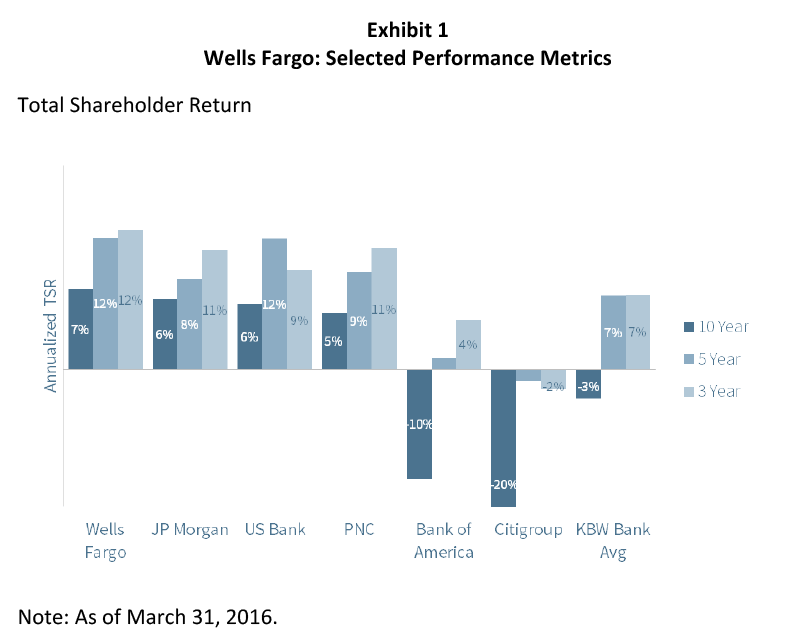

Wells Fargo ha avuto a lungo una reputazione di sana gestione. L’azienda ha usato la sua forza finanziaria per acquistare Wachovia durante il culmine della crisi finanziaria, formando quella che ora è la terza banca più grande del paese per patrimonio, ed è emersa dalla conseguente recessione in gran parte indenne, con una performance operativa e azionaria tra le migliori del suo gruppo di pari (Esposizione 1). La rivista Fortune ha lodato Wells Fargo per “una storia di evitamento degli errori più stupidi del resto del settore”. American Banker ha definito Wells Fargo “la grande banca meno macchiata dagli scandali e dalle crisi di reputazione”. Nel 2013, ha nominato il presidente e amministratore delegato John Stumpf “banchiere dell’anno”. Carrie Tolstedt, che ha gestito la vasta divisione bancaria al dettaglio della società, è stata nominata “Donna più potente nel settore bancario”. Wells Fargo si è classificata al 7° posto nella lista di Barron’s 2015 delle “Most Respected Companies.”

Il successo di Wells Fargo è costruito su un modello culturale ed economico che combina profonde relazioni con i clienti e una cultura di vendita attivamente impegnata. La filosofia operativa dell’azienda comprende i seguenti elementi:

Visione e valori. La visione di Wells Fargo è di “soddisfare i bisogni dei nostri clienti e aiutarli ad avere successo finanziario”. L’azienda sottolinea che:

La nostra visione non ha niente a che fare con le transazioni, con lo spingere i prodotti o con l’essere più grandi per il gusto di esserlo. Si tratta di costruire relazioni che durano tutta la vita, un cliente alla volta. … Ci sforziamo di essere riconosciuti dai nostri stakeholder come lo standard tra le grandi aziende del mondo per integrità e prestazioni di principio. Questo è più che fare la cosa giusta. Dobbiamo anche farla nel modo giusto.

L’azienda prende sul serio queste dichiarazioni. Secondo Stumpf, ” è al centro della nostra cultura, è importante per il nostro successo, e francamente è stato probabilmente il più significativo contributo alla nostra performance a lungo termine”. … “Se ho un solo compito qui, è quello di custodire la cultura.”

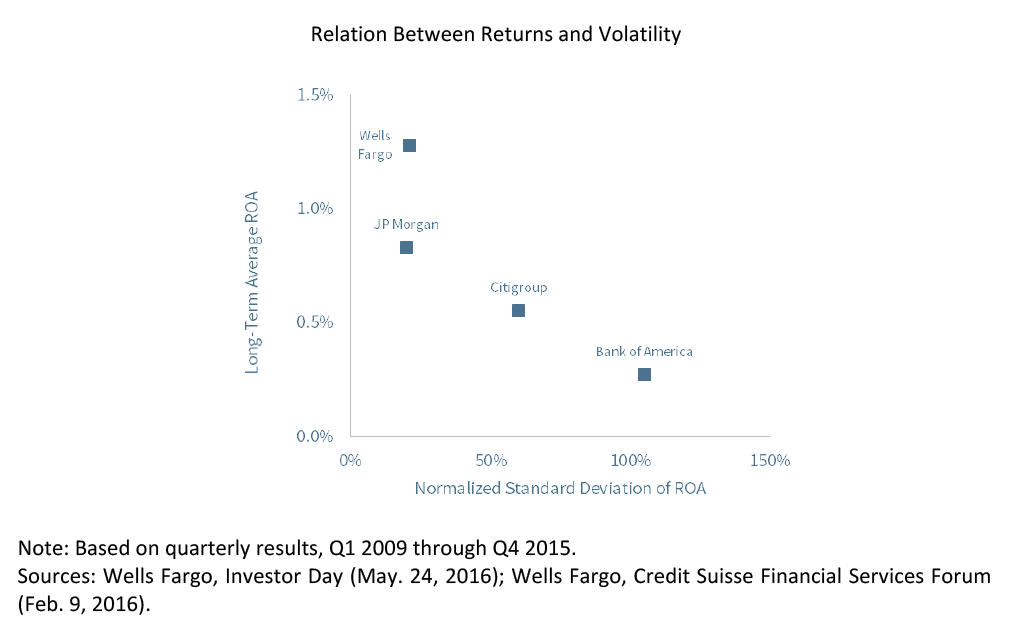

Cross-Selling. Più prodotti un cliente ha con Wells Fargo, più informazioni la banca ha su quel cliente, permettendo decisioni migliori su credito, prodotti e prezzi. I clienti con più prodotti sono anche significativamente più redditizi (Esposizione 2). Secondo Stumpf:

Per avere successo, bisogna fare mille cose bene. Richiede persistenza a lungo termine, investimenti significativi in sistemi e formazione, incentivi e riconoscimenti adeguati per i membri del team, dedicando il tempo necessario a comprendere gli obiettivi finanziari dei clienti.

Gestione stabile e conservatrice. Il team di senior management di Stumpf consisteva in 11 rapporti diretti con una media di 27 anni di esperienza in Wells Fargo. Le decisioni venivano prese collettivamente. Secondo l’ex CEO Richard Kovacevich, “Nessuna persona singola ha mai gestito Wells Fargo e nessuna persona singola probabilmente lo farà mai. Qui è un gioco di squadra”. Sebbene l’azienda mantenga meccanismi di rischio e supervisione indipendenti, tutti i leader senior sono responsabili di assicurare che le pratiche corrette siano incorporate nelle loro divisioni:

La cosa più importante di cui parliamo all’interno dell’azienda in questo momento è che la leva che abbiamo per gestire la nostra reputazione è quella di attenersi alla nostra visione e ai nostri valori. Se stiamo facendo le cose giuste per i nostri clienti, allora l’azienda sarà in ottima forma. … Consideriamo sempre l’impatto reputazionale delle cose che facciamo. Alla Wells Fargo non c’è nessun manager responsabile del rischio di reputazione. Tutti i nostri business manager in tutte le nostre linee di business sono responsabili.

Wells Fargo è stata elencata tra i “Great Places to Work” di Gallup per diversi anni, con punteggi di coinvolgimento dei dipendenti nel quintile superiore delle aziende statunitensi.

Scandalo del cross-selling

Nel 2013, sono circolate voci che i dipendenti della Wells Fargo nel sud della California erano impegnati in tattiche aggressive per raggiungere i loro obiettivi quotidiani di cross-selling. Secondo il Los Angeles Times, circa 30 dipendenti sono stati licenziati per aver aperto nuovi conti ed emesso carte di debito o di credito all’insaputa dei clienti, in alcuni casi falsificando le firme. “Abbiamo trovato un guasto in un piccolo numero di membri del nostro team”, ha dichiarato un portavoce di Wells Fargo. “I membri del nostro team hanno degli obiettivi. E a volte possono essere accecati da un obiettivo”. Secondo un altro rappresentante, “Questo è qualcosa che prendiamo molto sul serio. Quando troviamo delle lacune, facciamo qualcosa al riguardo, compreso il licenziamento delle persone.”

Alcuni osservatori esterni hanno sostenuto che la pratica della banca di fissare obiettivi di vendita giornalieri ha messo eccessiva pressione sui dipendenti. Ai direttori di filiale venivano assegnate quote per il numero e i tipi di prodotti venduti. Se la filiale non colpiva i suoi obiettivi, il deficit veniva aggiunto agli obiettivi del giorno successivo. I dipendenti delle filiali venivano incentivati finanziariamente a raggiungere gli obiettivi di vendita incrociata e di servizio al cliente, con i banchieri personali che ricevevano bonus fino al 15-20% del loro stipendio e i cassieri che ricevevano fino al 3%.

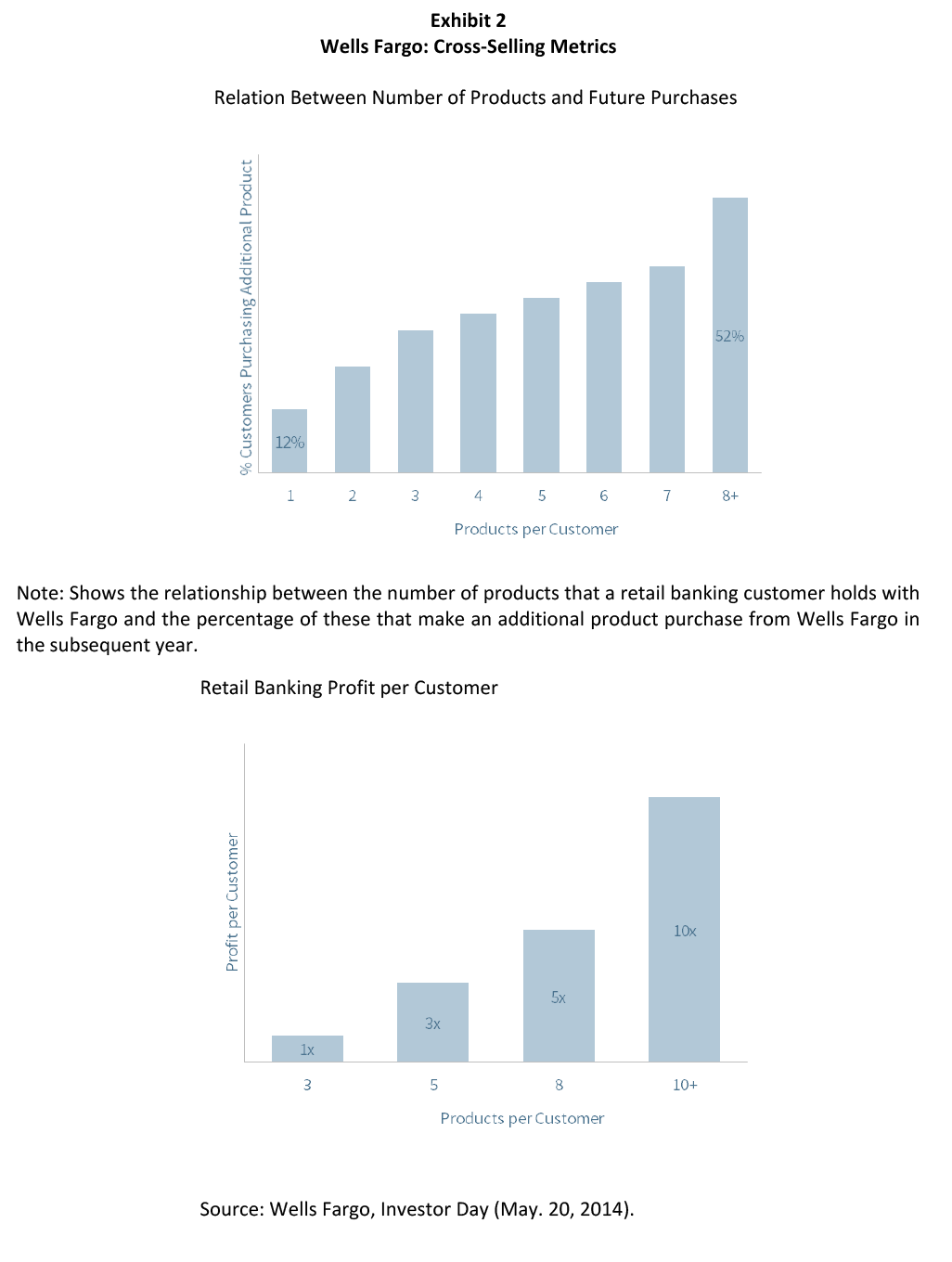

Tim Sloan, all’epoca direttore finanziario della Wells Fargo, ha respinto le critiche al sistema di vendita dell’azienda: “Non sono a conoscenza di alcuna cultura di vendita prepotente”. Wells Fargo aveva molteplici controlli in atto per prevenire gli abusi. I manuali per i dipendenti dichiaravano esplicitamente che “dividere il deposito di un cliente e aprire più conti allo scopo di aumentare il potenziale compenso dell’incentivo è considerato una violazione dell’integrità delle vendite”. L’azienda ha mantenuto un programma etico per istruire i dipendenti della banca su come individuare e affrontare i conflitti di interesse. Ha anche mantenuto una hotline per segnalare le violazioni all’alta direzione. Inoltre, il sistema di incentivi dell’alta dirigenza aveva protezioni coerenti con le migliori pratiche per minimizzare il rischio, compresi i bonus legati all’instillazione della visione e dei valori dell’azienda nella sua cultura, i bonus legati alla gestione del rischio, i divieti contro la copertura o la costituzione in pegno dei premi in azioni, le disposizioni per il pensionamento anticipato per i premi in azioni e numerosi trigger per il recupero e il recupero dei bonus nei casi in cui fossero stati guadagnati in modo inappropriato (allegato 3). Da notare che le vendite incrociate e i prodotti per famiglia non erano inclusi come specifiche metriche di performance nei calcoli dei bonus dei dirigenti senior, anche se lo erano per i dipendenti a livello di filiale.

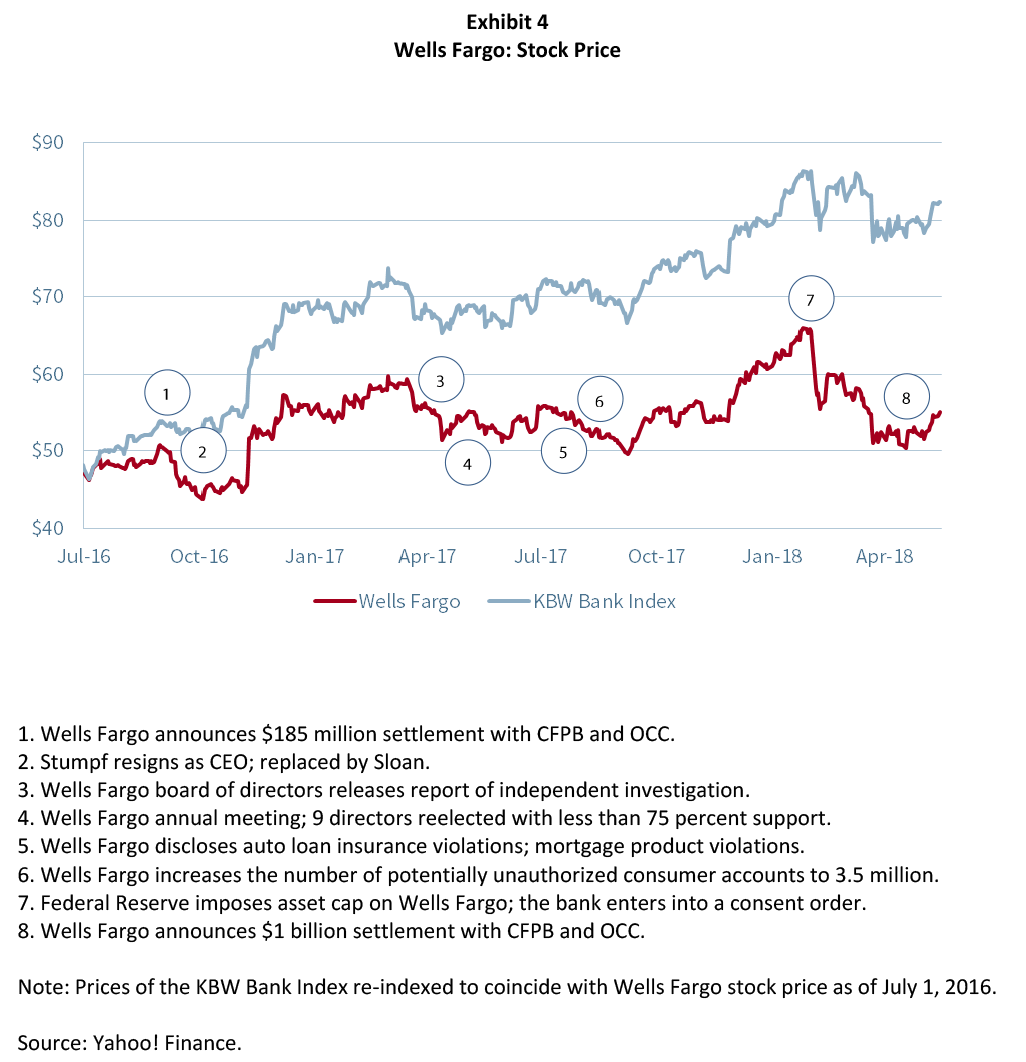

Alla fine, queste protezioni non sono state sufficienti ad arginare un problema che si è rivelato più sistematico e intrattabile di quanto l’alta dirigenza abbia realizzato. Nel settembre 2016, Wells Fargo ha annunciato che avrebbe pagato 185 milioni di dollari per risolvere una causa intentata dai regolatori e dalla città e dalla contea di Los Angeles, ammettendo che i dipendenti avevano aperto ben 2 milioni di conti senza l’autorizzazione dei clienti in un periodo di cinque anni. Anche se grande, la multa era più piccola delle sanzioni pagate da altre istituzioni finanziarie per risolvere le violazioni dell’era della crisi. Il prezzo delle azioni Wells Fargo è sceso del 2% sulla notizia (Esposizione 4). Richard Cordray, direttore del Consumer Financial Protection Bureau, ha criticato la banca per non essere riuscita a:

… monitorare attentamente il suo programma, permettendo a migliaia di dipendenti di giocare il sistema e gonfiare le loro cifre di vendita per raggiungere i loro obiettivi di vendita e rivendicare bonus più alti sotto estrema pressione. Piuttosto che mettere i suoi clienti al primo posto, Wells Fargo ha costruito e sostenuto un programma di cross-selling in cui la banca e molti dei suoi dipendenti hanno invece servito se stessi, violando l’etica di base di un istituto bancario, compresa la norma chiave della fiducia.

Un portavoce di Wells Fargo ha risposto che, “Non vogliamo mai che i prodotti, comprese le linee di credito, siano aperti senza il consenso e la comprensione di un cliente. In rare situazioni, quando un cliente ci dice che non ha richiesto un prodotto che ha, la nostra pratica è di chiuderlo e rimborsare tutte le spese associate”. In un comunicato, le banche hanno detto che, “Wells Fargo è impegnata a mettere gli interessi dei nostri clienti al primo posto il 100 per cento del tempo, e ci rammarichiamo e ci assumiamo la responsabilità per qualsiasi caso in cui i clienti possono aver ricevuto un prodotto che non hanno richiesto.”

La banca ha annunciato una serie di azioni e rimedi, molti dei quali erano stati messi in atto negli anni precedenti. L’azienda ha assunto una società di consulenza indipendente per rivedere tutte le aperture di conto dal 2011 per identificare i conti potenzialmente non autorizzati. 2,6 milioni di dollari sono stati rimborsati ai clienti per le commissioni associate a quei conti. 5.300 dipendenti sono stati licenziati per un periodo di cinque anni. Carrie Tolstedt, che ha guidato la divisione bancaria al dettaglio, è andata in pensione. Wells Fargo ha eliminato gli obiettivi di vendita dei prodotti e riconfigurato gli incentivi a livello di filiale per enfatizzare il servizio clienti piuttosto che le metriche di vendita incrociata. L’azienda ha anche sviluppato nuove procedure per verificare le aperture dei conti e ha introdotto ulteriori meccanismi di formazione e controllo per prevenire le violazioni.

Nondimeno, nelle settimane successive, l’alta dirigenza e il consiglio di amministrazione hanno lottato per trovare un equilibrio tra il riconoscimento della gravità delle infrazioni della banca, ammettendo la colpa e convincendo il pubblico che il problema era contenuto. Hanno sottolineato che la pratica di aprire conti non autorizzati era limitata a un piccolo numero di dipendenti: “Il 99 per cento delle persone stavano facendo le cose per bene, l’1 per cento delle persone nella comunità bancaria non lo stavano facendo. … Erano persone che cercavano di raggiungere obiettivi minimi per mantenere il loro lavoro”. Hanno anche affermato che queste azioni non erano indicative della cultura più ampia:

Voglio fare molta chiarezza, che non abbiamo mai diretto né voluto che i membri del nostro team fornissero prodotti e servizi ai clienti che non volevano. Questo non è un bene per i nostri clienti e non è un bene per il nostro business. È contro tutto ciò che rappresentiamo come azienda.

Se non faranno la cosa che chiediamo loro di fare – mettere i clienti al primo posto, onorare la nostra visione e i nostri valori – non li voglio qui. L’1% che ha sbagliato, che abbiamo licenziato, terminato, non riflette in alcun modo la nostra cultura né riflette il grande lavoro che fa la maggior parte delle persone. Questa è una falsa narrazione.

Hanno anche sottolineato che l’impatto finanziario per il cliente e la banca era estremamente limitato. Dei 2 milioni di conti potenzialmente non autorizzati, solo 115.000 sono incorsi in commissioni; queste commissioni ammontano a 2,6 milioni di dollari, o una media di 25 dollari per conto, che la banca ha rimborsato. I clienti colpiti non hanno reagito negativamente:

Abbiamo avuto volumi molto, molto bassi di reazione dei clienti da quando è successo. … Abbiamo inviato 115.000 lettere alla gente dicendo che potresti avere un prodotto che non volevi ed ecco il rimborso di tutte le spese che hai sostenuto a causa di esso. E abbiamo avuto pochissimo feedback anche da questo.

La pratica inoltre non ha avuto un impatto materiale sui rapporti complessivi di cross-selling della società, aumentando la metrica riportata di un massimo di 0,02 prodotti per famiglia. Secondo un dirigente, “La linea della storia è peggiore dell’economia a questo punto.”

Nonostante, anche se l’impatto finanziario è stato banale, il danno reputazionale si è rivelato enorme. Quando l’amministratore delegato John Stumpf è apparso davanti al Senato degli Stati Uniti, la narrazione dello scandalo è cambiata significativamente. I senatori hanno criticato l’azienda per aver perpetuato la frode ai suoi clienti, per aver esercitato una pressione eccessiva sui dipendenti di basso livello e per non aver ritenuto responsabile l’alta dirigenza. In particolare, hanno criticato aspramente il fatto che il consiglio di amministrazione non abbia recuperato una retribuzione significativa da John Stumpf o dall’ex capo del retail banking Carrie Tolstedt, che si è ritirato all’inizio dell’estate con un pacchetto retributivo valutato a 124,6 milioni di dollari. La senatrice Elizabeth Warren del Massachusetts ha detto a Stumpf:

Sai, ecco cosa mi fa davvero arrabbiare, signor Stumpf. Se uno dei suoi cassieri prendesse una manciata di banconote da 20 dollari dal cassetto della cassa, probabilmente sarebbe accusato di furto. Potrebbero finire in prigione. Ma lei ha spremuto i suoi impiegati fino al punto di rottura in modo che imbrogliassero i clienti e lei potesse far salire il valore delle sue azioni e mettere centinaia di milioni di dollari nelle sue tasche. E quando tutto è esploso, hai mantenuto il tuo lavoro, hai mantenuto i tuoi bonus multimilionari e sei andato in televisione ad incolpare migliaia di impiegati da 12 dollari l’ora che stavano solo cercando di soddisfare le quote di vendite incrociate che ti hanno reso ricco. Qui si tratta di responsabilità. Dovrebbe dimettersi. Dovresti restituire i soldi che hai preso mentre questa truffa era in corso e dovresti essere indagato penalmente sia dal Dipartimento di Giustizia che dalla Securities and Exchange Commission.

A seguito delle udienze, il consiglio di amministrazione ha annunciato di aver assunto il consulente esterno Shearman & Sterling per condurre un’indagine indipendente sulla questione. A Stumpf è stato chiesto di incamerare 41 milioni di dollari e a Tolstedt 19 milioni di dollari in premi azionari in sospeso e non investiti. Si è trattato di uno dei più grandi clawback della retribuzione del CEO nella storia e il più grande di un istituto finanziario. Il consiglio ha stabilito che potrebbero verificarsi ulteriori clawback. Nessuno dei due dirigenti avrebbe ricevuto un bonus per il 2016, e Stumpf ha accettato di rinunciare a uno stipendio mentre l’indagine era in corso.

Due settimane dopo, Stumpf si è dimesso senza spiegazioni. Non ha ricevuto alcuna liquidazione e ha ribadito l’impegno a non vendere azioni durante l’indagine. L’azienda ha annunciato che avrebbe separato i ruoli di presidente e amministratore delegato. Tim Sloan, direttore operativo, divenne amministratore delegato. Il direttore indipendente Stephen Sanger è diventato presidente non esecutivo; ed Elizabeth Duke, direttore ed ex governatore della Federal Reserve, ha occupato una posizione di nuova creazione come vice presidente.

Rapporto di indagine indipendente

Nell’aprile 2017, il consiglio di amministrazione ha pubblicato i risultati della sua indagine indipendente che ha criticato aspramente la leadership della banca, la cultura delle vendite, i sistemi di prestazioni e la struttura organizzativa come cause principali dello scandalo del cross-selling.

Performance e incentivi. Il rapporto ha accusato la pratica della società di pubblicare le schede di valutazione delle prestazioni per creare “pressione sui dipendenti a vendere prodotti indesiderati o non necessari ai clienti e, in alcuni casi, ad aprire conti non autorizzati”. I dipendenti “temevano di essere penalizzati” per non aver raggiunto gli obiettivi, anche in situazioni in cui questi obiettivi erano irragionevolmente alti:

In molti casi, la leadership della banca comunitaria ha riconosciuto che i loro piani erano irraggiungibili. Erano comunemente indicati come piani 50/50, il che significa che c’era l’aspettativa che solo la metà delle regioni sarebbe stata in grado di soddisfarli.

Il capo della pianificazione strategica per la banca comunitaria è stato citato come dicendo che il processo di definizione degli obiettivi è un “atto di bilanciamento” e ha riconosciuto che “obiettivi bassi causano prestazioni inferiori e obiettivi alti aumentano la percentuale di imbroglio.”

Il rapporto ha anche incolpato il management di “tollerare conti di bassa qualità come un sottoprodotto necessario di un’organizzazione guidata dalle vendite.”

La direzione ha caratterizzato questi conti di bassa qualità, compresi i prodotti poi cancellati o mai utilizzati e i prodotti che il cliente non voleva o non aveva bisogno, come “slittamento” e credeva che una certa quantità di slittamento fosse il costo di fare affari in qualsiasi ambiente di vendita al dettaglio.

Il rapporto ha rimproverato la direzione per non aver identificato “la relazione tra gli obiettivi e il cattivo comportamento che la relazione è chiaramente visibile nei dati. Come gli obiettivi di vendita sono diventati più difficili da raggiungere, il tasso di cattiva condotta è aumentato”. Da notare, il rapporto ha trovato che “i dipendenti che si sono impegnati in cattiva condotta più frequentemente hanno associato il loro comportamento con la pressione di vendita, piuttosto che gli incentivi di compensazione.”

Struttura organizzativa. Inoltre, il rapporto afferma che “le funzioni di controllo aziendale sono state limitate da una struttura organizzativa decentralizzata” e descrive le funzioni di controllo aziendale come il mantenimento di “una cultura di sostanziale deferenza verso le unità di business.”

I leader del rischio di gruppo “hanno preso l’iniziativa nel valutare e affrontare il rischio all’interno delle loro unità di business” e tuttavia erano “responsabili principalmente verso i capi delle loro attività”. Per esempio, il group risk officer della banca comunitaria riferiva direttamente al capo della banca comunitaria e solo in modo puntuale al chief risk officer centrale. Di conseguenza,

La gestione del rischio … generalmente ha avuto luogo nelle linee di business, con gli uomini d’affari e i risk officer di gruppo e i loro staff come “prima linea di difesa.”

John Stumpf credeva che questo sistema “gestisse meglio il rischio diffondendo il processo decisionale e producesse migliori decisioni commerciali perché venivano prese più vicino al cliente.”

Il rapporto del consiglio di amministrazione ha anche criticato le funzioni di controllo per non aver compreso la natura sistemica delle violazioni delle pratiche di vendita:

Alcune delle funzioni di controllo spesso adottavano un approccio “transazionale” ristretto ai problemi che si presentavano. Si sono concentrati sul reclamo specifico del dipendente o sulla causa individuale che era davanti a loro, perdendo l’opportunità di metterli insieme in un modo che avrebbe potuto rivelare che i problemi delle pratiche di vendita erano più significativi e sistematici di quanto apprezzato.

Il chief operational risk officer:

non vedeva le pratiche di vendita o i problemi di compensazione come parte del suo mandato, ma come responsabilità delle linee di business e di altre funzioni di controllo (l’ufficio legale, HR, audit e indagini). Vedeva il gioco delle vendite come un problema noto, ben gestito, contenuto e di piccole dimensioni.

L’ufficio legale si concentrava:

principalmente su costi monetari quantificabili – danni, multe, sanzioni, restituzione. Confidando che questi costi sarebbero stati relativamente modesti, l’ufficio legale non si rendeva conto che i problemi di integrità delle vendite riflettevano una rottura sistemica.

Risorse umane:

aveva una grande quantità di informazioni registrate nei suoi sistemi, non aveva sviluppato i mezzi per consolidare le informazioni sui problemi delle pratiche di vendita e per fare rapporto su di esse.

Il dipartimento di audit interno:

in genere ha trovato che i processi e i controlli progettati per rilevare, indagare e porre rimedio alle violazioni delle pratiche di vendita erano efficaci per mitigare i rischi legati alle pratiche di vendita. … Come questione generale, tuttavia, l’audit non ha cercato di determinare la causa principale delle pratiche di vendita non etiche.

Il rapporto ha concluso che:

mentre l’opportunità della centralizzazione è stata oggetto di notevole disaccordo all’interno di Wells Fargo, gli eventi dimostrano che una forte funzione di rischio centralizzata è più adatta alla gestione efficace del rischio.

La leadership. Inoltre, il rapporto del consiglio di amministrazione ha criticato il CEO John Stumpf e il capo del community banking Carrie Tolstedt per le mancanze di leadership.

Secondo il rapporto, Stumpf non ha apprezzato la portata e la scala delle violazioni delle pratiche di vendita: “L’impegno di Stumpf per la cultura delle vendite … lo ha portato a minimizzare i problemi con essa, anche quando plausibilmente portato alla sua attenzione”. Ad esempio, non ha reagito negativamente all’apprendimento che l’1% dei dipendenti è stato terminato nel 2013 per violazioni delle pratiche di vendita: “A suo parere, il fatto che l’1 per cento dei dipendenti Wells Fargo è stato terminato significava che il 99 per cento dei dipendenti stavano facendo il loro lavoro correttamente”. Coerentemente con questo, il rapporto ha trovato che Stumpf “non è stato percepito all’interno di Wells Fargo come qualcuno che voleva sentire cattive notizie o trattare con il conflitto.”

Il rapporto ha riconosciuto il contributo che Tolstedt ha fatto alla performance finanziaria della banca:

Le sono stati attribuiti i forti risultati finanziari della banca comunitaria nel corso degli anni, ed è stato percepito come qualcuno che ha gestito una “nave stretta” con tutto “abbottonato”. L’impegno dei dipendenti della banca comunitaria e i sondaggi sulla soddisfazione dei clienti hanno rafforzato la visione positiva della sua leadership e gestione. Stumpf aveva un enorme rispetto per l’intelletto, l’etica del lavoro, l’acume e la disciplina di Tolstedt, e pensava che fosse la “più brillante” banchiera comunitaria che avesse mai incontrato.

Al tempo stesso, era critico del suo stile di gestione, descrivendola come “ossessionata dal controllo, specialmente delle informazioni negative sulla banca comunitaria” e rimproverandole di mantenere “un ‘circolo interno’ di personale che la sosteneva, rinforzava le sue opinioni e la proteggeva.” Ha “resistito e rifiutato l’opinione quasi unanime dei leader senior della banca regionale che gli obiettivi di vendita erano irragionevoli e hanno portato a risultati negativi e comportamenti impropri.”

Tolstedt e alcuni della sua cerchia interna erano insulari e difensivi e non amavano essere sfidati o sentire informazioni negative. Anche i leader più anziani all’interno della Community Bank erano spesso spaventati o scoraggiati dall’esprimere opinioni contrarie.

Stumpf “era consapevole delle carenze di Tolstedt come leader, ma la considerava anche dotata di punti di forza significativi.” … Egli “accettava i difetti di Tolstedt in parte a causa dei suoi altri punti di forza e la sua capacità di guidare i risultati, compreso il cross-selling.”

Consiglio di amministrazione. Infine, il rapporto ha valutato il processo con cui il consiglio di amministrazione ha supervisionato le violazioni delle pratiche di vendita e ha concluso che “il consiglio era regolarmente impegnato sulla questione; tuttavia, i rapporti di gestione non hanno trasmesso accuratamente la portata del problema”. Il rapporto ha rilevato che:

Tolstedt ha efficacemente sfidato e resistito al controllo sia all’interno che all’esterno della banca comunitaria. Lei e il suo responsabile del rischio del gruppo non solo non sono riusciti a far emergere le questioni al di fuori della banca comunitaria, ma hanno anche lavorato per impedire tale escalation. … Tolstedt non ha mai fatto volontariamente un’escalation dei problemi relativi alle pratiche di vendita, e quando è stata chiamata specificamente a farlo, lei e la banca comunitaria hanno fornito rapporti che erano generalizzati, incompleti e visti da molti come fuorvianti.

Dopo l’articolo iniziale del Los Angeles Times che evidenziava potenziali violazioni, le “pratiche di vendita” sono state incluse come un “rischio degno di nota” nei rapporti al consiglio completo e al comitato di rischio del consiglio. A partire dal 2014 e continuando in seguito, il consiglio ha ricevuto rapporti dalla banca comunitaria, dall’ufficio rischi aziendale e dalle risorse umane aziendali che “le questioni relative alle pratiche di vendita stavano ricevendo controllo e attenzione e, all’inizio del 2015, che i rischi associati ad esse erano diminuiti.”

I membri del consiglio di amministrazione hanno espresso l’opinione che “sono stati male informati” da una presentazione fatta al comitato di rischio nel maggio 2015 che ha sottovalutato il numero di dipendenti terminati per violazioni delle pratiche di vendita, che i rapporti fatti da Tolstedt al comitato nell’ottobre 2015 hanno “minimizzato e sottovalutato” il problema, e che le metriche in questi rapporti hanno suggerito che i potenziali abusi stavano “diminuendo.”

In seguito alla causa del procuratore della città di Los Angeles, il consiglio ha assunto un consulente terzo per indagare sulle pratiche di vendita e condurre un’analisi dei potenziali danni ai clienti. Il consiglio non ha appreso il numero totale di dipendenti licenziati per violazioni fino a quando non è stato incluso nell’accordo transattivo nel settembre 2016.

Risposta di Wells Fargo. Con il rilascio del rapporto, Wells Fargo ha annunciato una serie di passi per centralizzare e rafforzare le funzioni di controllo. Il consiglio ha anche annunciato che avrebbe recuperato altri 47,3 milioni di dollari in premi di stock option in sospeso da Tolstedt e altri 28 milioni di dollari in premi azionari precedentemente maturati da Stumpf.

Long-Term Overhang

Il rapporto del consiglio e le azioni correlate non hanno messo fine alla pressione degli azionisti e delle autorità. Alla riunione annuale del 2017 della società, 9 dei 15 direttori della società hanno ricevuto meno del 75 per cento di sostegno e 4 hanno ricevuto meno del 60 per cento, tra cui il presidente del consiglio Stephen Sanger (56 per cento), il capo del comitato di rischio Enrique Hernandez (53 per cento), il capo del comitato di responsabilità aziendale Federico Peña (54 per cento), e Cynthia Milligan che guidava il comitato di credito (57 per cento). La banca ha successivamente annunciato le dimissioni di 6 direttori, tra cui Sanger, che è stato sostituito da Elizabeth Duke come presidente del consiglio.

Wells Fargo ha continuato i suoi sforzi per riesaminare tutti gli aspetti del suo business. Nell’agosto 2017, la società ha aumentato la sua stima del numero di conti dei consumatori potenzialmente non autorizzati a 3,5 milioni e ha emesso ulteriori 2,8 milioni di dollari in rimborsi. La banca ha anche annunciato di aver identificato violazioni delle pratiche di vendita in entrambe le sue divisioni di prestito auto e mutuo. Nel febbraio 2018, citando “diffusi abusi da parte dei consumatori”, il Federal Reserve Board ha intrapreso l’azione senza precedenti di porre un severo limite alle dimensioni delle attività della società, vietando alla banca di crescere oltre i 1,95 trilioni di dollari di attività che aveva a fine anno fino a quando non ha dimostrato un miglioramento dei controlli aziendali. Secondo la presidente del Federal Reserve Board Janet Yellen:

Non possiamo tollerare una cattiva condotta pervasiva e persistente in nessuna banca e i consumatori danneggiati da Wells Fargo si aspettano che riforme robuste e complete siano messe in atto per essere certi che gli abusi non si ripetano. L’azione esecutiva che stiamo intraprendendo oggi garantirà che Wells Fargo non si espanda fino a quando non sarà in grado di farlo in modo sicuro e con le protezioni necessarie per gestire tutti i suoi rischi e proteggere i suoi clienti.

Nell’aprile 2018, la banca ha accettato un accordo da 1 miliardo di dollari con il Consumer Financial Protection Bureau e l’Office of the Comptroller of the Currency per risolvere le violazioni dei prestiti auto e ipotecari. Due settimane dopo ha accettato di pagare 480 milioni di dollari per risolvere una causa di class action sui titoli sul cross-selling. Nel dicembre 2018, l’azienda si è accordata con 50 procuratori generali dello stato per risolvere le richieste civili per le violazioni di cross-selling, prestito auto e prestito ipotecario e ha accettato di pagare 575 milioni di dollari.

Perché questo importa

- Il sistema di compensazione di Wells Fargo ha sottolineato il cross-selling come metrica di performance per l’assegnazione di incentivi ai dipendenti. L’azienda ha anche pubblicato schede di valutazione che hanno classificato le singole filiali sulle metriche di vendita, incluso il cross-selling. L’azienda ha sbagliato a usare il cross-selling come metrica nei suoi sistemi di incentivazione? Il programma avrebbe funzionato meglio se strutturato diversamente? Il rapporto indipendente suggerisce che la pressione dei dipendenti ha contribuito maggiormente alla cattiva condotta rispetto agli incentivi finanziari. Questa valutazione è corretta?

- I dipendenti a livello di filiale erano incentivati ad aumentare i prodotti per famiglia, ma il sistema di bonus dei dirigenti non includeva questa metrica. Questa disconnessione ha contribuito al mancato riconoscimento del problema prima?

- Wells Fargo è orgogliosa della sua visione, dei suoi valori e della sua cultura. Per diverse misure, queste sono state altamente benefiche per la performance dell’azienda. Quali fattori dovrebbero considerare i dirigenti per assicurare che i sistemi di compensazione e di performance incoraggino il raggiungimento degli obiettivi aziendali senza compromettere la cultura? Come può un’azienda prepararsi contro problemi che non sembrano essere “materiali” in senso finanziario, ma che alla fine hanno un impatto materiale sul business e sulla sua reputazione?

- L’indagine indipendente conclude che “una forte funzione di rischio centralizzata è più adatta alla gestione efficace del rischio”. Questa conclusione è corretta? Quali passi possono fare i dirigenti di un’organizzazione decentralizzata per minimizzare le lacune nella supervisione senza creare inutile burocrazia?Lo scandalo dell’elling evidenzia la sfida di un dirigente ad alte prestazioni il cui comportamento non si allinea con i valori aziendali. Quanta autonomia dovrebbe essere concessa ai dirigenti ad alte prestazioni? Come può un’azienda bilanciare autonomia e responsabilità?

- L’indagine indipendente scagiona ampiamente il consiglio di amministrazione di Wells Fargo. Quanta colpa merita il consiglio? Cosa avrebbe potuto fare diversamente per evitare che il problema del cross-selling si trasformasse in una palla di neve?

- Wells Fargo aveva gli elementi di un sistema di governance correttamente funzionante, compresa la gestione del rischio, la revisione contabile, l’ufficio legale e le risorse umane. Inoltre, ognuno di questi gruppi era – almeno in una certa misura – consapevole delle violazioni delle pratiche di vendita nella banca dei consumatori. Eppure nessuno ha riconosciuto la natura sistemica del problema o ha preso le misure necessarie per affrontarlo. Come può un’azienda misurare se il suo sistema di governance è efficace nell’identificare e mitigare il rischio?

Il documento completo è disponibile per il download qui.