Under senare tid har man uppmärksammat företagskultur, ”tonen på toppen” och den inverkan som dessa har på organisatoriska resultat. Även om företagsledare och utomstående observatörer hävdar att kulturen är en viktig faktor för medarbetarnas engagemang, motivation och prestationer, är det inte helt klart hur detta förhållande ser ut och vilka mekanismer som används för att ingjuta de önskade värderingarna i medarbetarnas beteende.

En undersökning från Deloitte visar till exempel att 94 procent av cheferna anser att kulturen på arbetsplatsen är viktig för affärsmässig framgång och att 62 procent anser att det är viktigt med ”klart definierade och kommunicerade kärnvärderingar och uppfattningar”. Graham, Harvey, Popadak och Rajgopal (2016) finner bevis för att styrningspraxis och ekonomiska incitament kan förstärka kulturen, men de finner också att incitament kan fungera i motsats till kulturen, särskilt när de ”belönar de anställda för att de uppnår ett mått utan hänsyn till de åtgärder som de vidtagit för att uppnå det måttet”. Enligt en deltagare i deras studie: ”Människor kommer alltid att göra det du betalar dem för att göra även när du säger något annat.”

Spänningarna mellan företagskultur, ekonomiska incitament och de anställdas beteende illustreras av skandalen med korsförsäljning hos Wells Fargo.

Wells Fargo Culture, Values, and Management

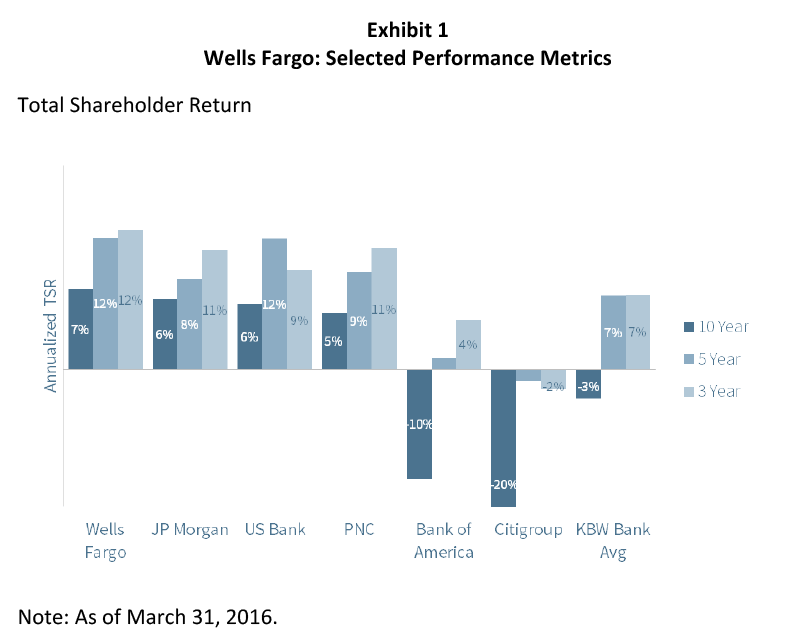

Wells Fargo har länge haft rykte om sig att ha en sund förvaltning. Företaget använde sin finansiella styrka för att köpa Wachovia under finanskrisens höjdpunkt – och bildade det som nu är den tredje största banken i landet sett till tillgångar – och kom ut ur den efterföljande recessionen i stort sett oskadd, med en verksamhets- och aktiekursutveckling bland de bästa i sin jämförelsegrupp (se bild 1). Tidningen Fortune berömde Wells Fargo för ”en historia av att undvika resten av branschens dummaste misstag”. American Banker kallade Wells Fargo för ”den storbank som är minst skamfilad av skandaler och rykteskriser”. År 2013 utsågs ordförande och vd John Stumpf till ”Årets bankman”. Carrie Tolstedt, som ledde företagets stora detaljhandelsdivision, utsågs till ”Most Powerful Woman in Banking” (den mäktigaste kvinnan inom bankväsendet). Wells Fargo hamnade på sjunde plats på Barron’s 2015 års lista över de ”mest respekterade företagen”.

Wells Fargos framgång bygger på en kulturell och ekonomisk modell som kombinerar djupa kundrelationer och en aktivt engagerad säljkultur. Företagets verksamhetsfilosofi omfattar följande delar:

Vision och värderingar. Wells Fargos vision är att ”tillfredsställa våra kunders behov och hjälpa dem att lyckas ekonomiskt”. Företaget betonar att:

Vår vision har inget att göra med transaktioner, att driva produkter eller att bli större för storhetens skull. Det handlar om att bygga livslånga relationer, en kund i taget. … Vi strävar efter att bli erkända av våra intressenter som en standard bland världens stora företag när det gäller integritet och principiella prestationer. Detta är mer än att bara göra det rätta. Vi måste också göra det på rätt sätt.

Företaget tar dessa uttalanden på allvar. Enligt Stumpf ” står i centrum för vår kultur, det är viktigt för vår framgång och ärligt talat har det förmodligen varit den mest betydande bidragande faktorn till vår långsiktiga prestation”. … ”Om jag har något jobb här, så är det att hålla kulturen i behåll.”

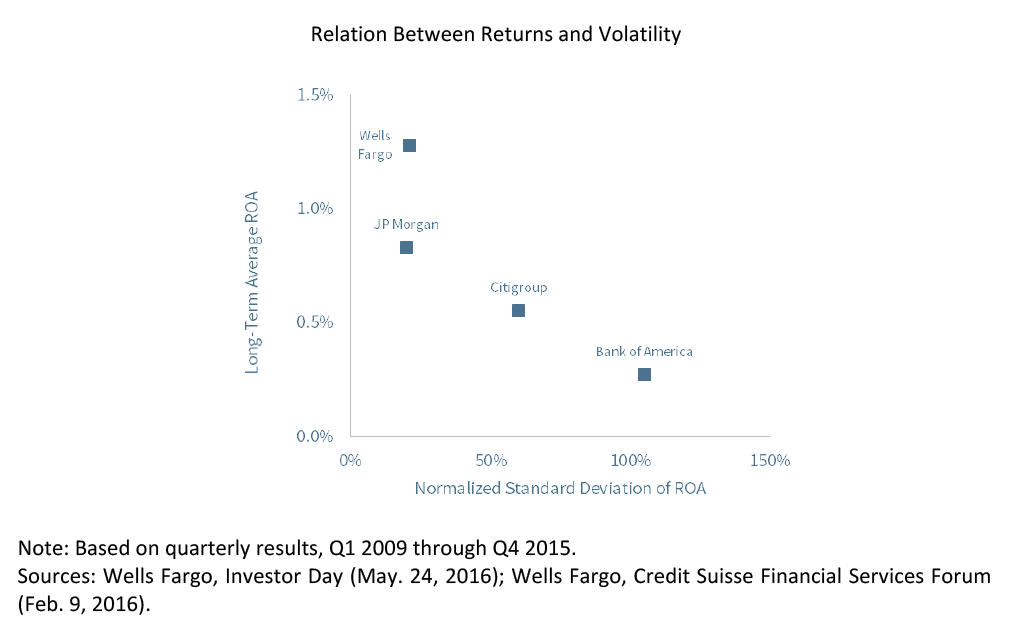

Krossförsäljning. Ju fler produkter en kund har hos Wells Fargo, desto mer information har banken om kunden, vilket möjliggör bättre beslut om krediter, produkter och prissättning. Kunder med flera produkter är också betydligt mer lönsamma (se bild 2). Enligt Stumpf:

För att lyckas måste man göra tusen saker rätt. Det kräver långsiktig uthållighet, betydande investeringar i system och utbildning, rätt incitament och erkännande för teammedlemmarna, att man tar sig tid att förstå kundernas finansiella mål.

Konservativ stabil förvaltning. Stumps högsta ledningsgrupp bestod av 11 direktrapporterande personer med i genomsnitt 27 års erfarenhet av Wells Fargo. Besluten fattades kollektivt. Enligt den tidigare vd:n Richard Kovacevich: ”Ingen enskild person har någonsin lett Wells Fargo och ingen enskild person kommer förmodligen någonsin att göra det. Det är ett lagspel här.” Även om företaget upprätthåller oberoende risk- och tillsynsmekanismer är alla högre chefer ansvariga för att se till att korrekta rutiner förankras i deras divisioner:

Det viktigaste som vi pratar om inom företaget just nu är att den hävstång vi har för att hantera vårt rykte är att hålla fast vid vår vision och våra värderingar. Om vi gör rätt saker för våra kunder kommer företaget att vara i mycket god form. … Vi tar alltid hänsyn till hur vårt rykte påverkas av de saker vi gör. Det finns ingen chef på Wells Fargo som är ansvarig för ryktesrisker. Alla våra affärschefer inom alla våra affärsområden är ansvariga.

Wells Fargo har i flera år varit med på Gallups lista över ”Great Places to Work”, med ett medarbetarengagemang som ligger i den översta kvintilen av de amerikanska företagen.

Krossförsäljningsskandal

Under 2013 cirkulerade rykten om att Wells Fargo-anställda i södra Kalifornien använde sig av aggressiva taktiker för att nå sina dagliga mål för korsförsäljning. Enligt Los Angeles Times fick cirka 30 anställda sparken för att ha öppnat nya konton och utfärdat betal- eller kreditkort utan kundernas vetskap, i vissa fall genom att förfalska signaturer. ”Vi hittade ett sammanbrott hos ett litet antal av våra lagmedlemmar”, sade en talesman för Wells Fargo. ”Våra lagmedlemmar har mål. Och ibland kan de bli förblindade av ett mål”. Enligt en annan representant: ”Detta är något som vi tar på stort allvar. När vi hittar brister gör vi något åt det, inklusive att avskeda folk.”

En del utomstående observatörer hävdade att bankens praxis att sätta dagliga försäljningsmål satte alltför stor press på de anställda. Filialcheferna tilldelades kvoter för antalet och typerna av sålda produkter. Om filialen inte nådde sina mål lades underskottet till nästa dags mål. Filialanställda fick ekonomiska incitament för att uppnå målen för korsförsäljning och kundservice, där personliga banktjänstemän fick bonusar på upp till 15-20 procent av lönen och kassörskor fick upp till 3 procent.

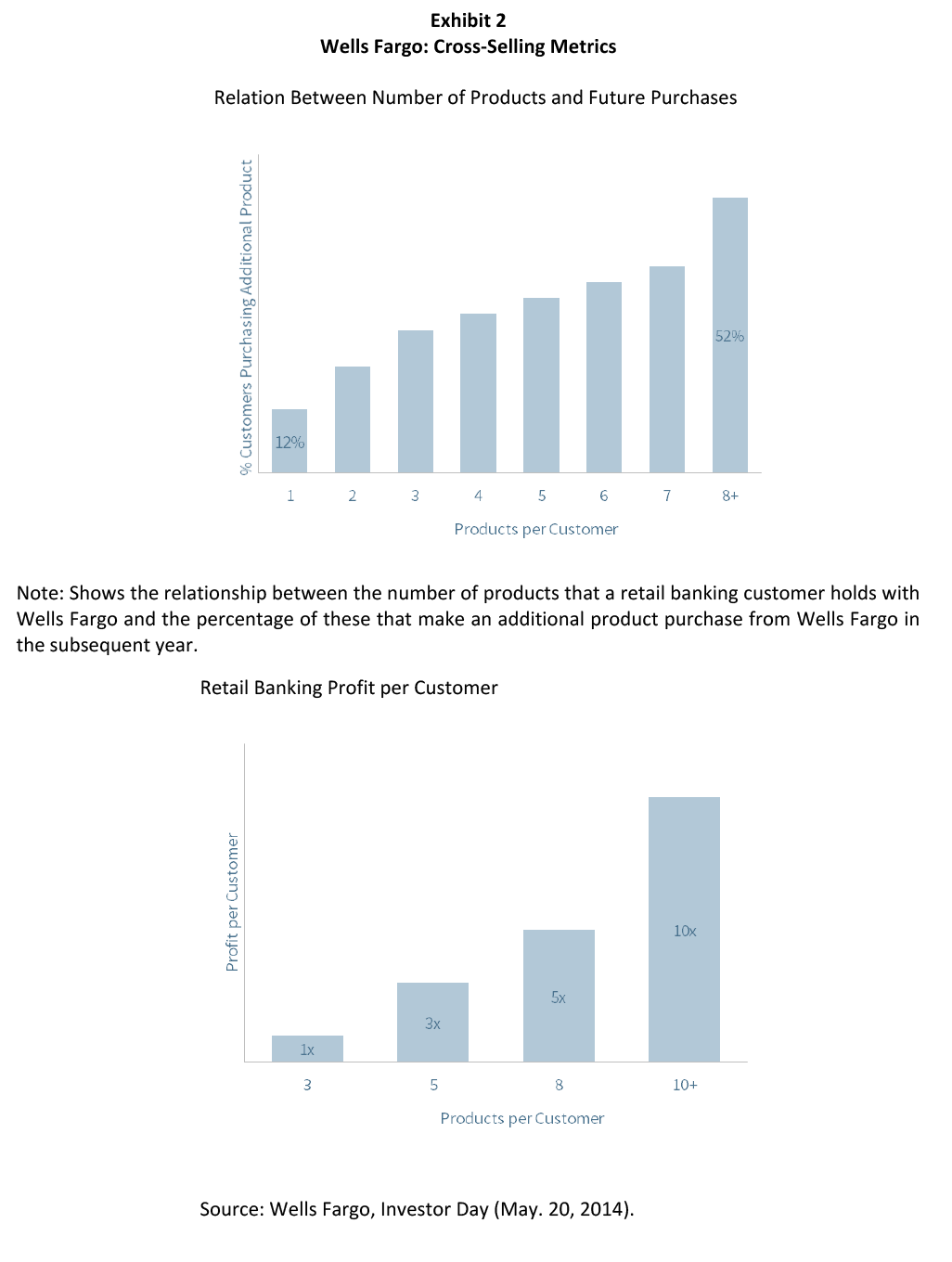

Tim Sloan, som då var ekonomichef på Wells Fargo, tillbakavisade kritiken mot företagets försäljningssystem: ”Jag är inte medveten om att det skulle finnas någon övermäktig försäljningskultur.” Wells Fargo hade flera kontroller på plats för att förhindra missbruk. I de anställdas handböcker stod det uttryckligen att ”att dela upp en kunds insättning och öppna flera konton i syfte att öka den potentiella incitamentsersättningen betraktas som ett brott mot försäljningsintegriteten”. Företaget upprätthöll ett etiskt program för att instruera bankanställda om hur man upptäcker och åtgärdar intressekonflikter. Det upprätthöll också en visselblåsarlinje för att meddela högsta ledningen om överträdelser. Dessutom hade den högsta ledningens incitamentssystem skydd som överensstämde med bästa praxis för att minimera risker, inklusive bonusar som var knutna till att införa företagets vision och värderingar i kulturen, bonusar som var knutna till riskhantering, förbud mot att säkra eller pantsätta aktierelaterade tilldelningar, bestämmelser om att hålla kvar till pensionering av aktierelaterade tilldelningar och ett stort antal utlösande faktorer för att återkräva och återbetala bonusar i de fall då de intjänats på ett olämpligt sätt (se bilaga 3). Noterbart är att korsförsäljning och produkter per hushåll inte ingick som specifika prestationsmått i bonusberäkningarna för ledande befattningshavare, trots att det gällde för anställda på filialnivå.

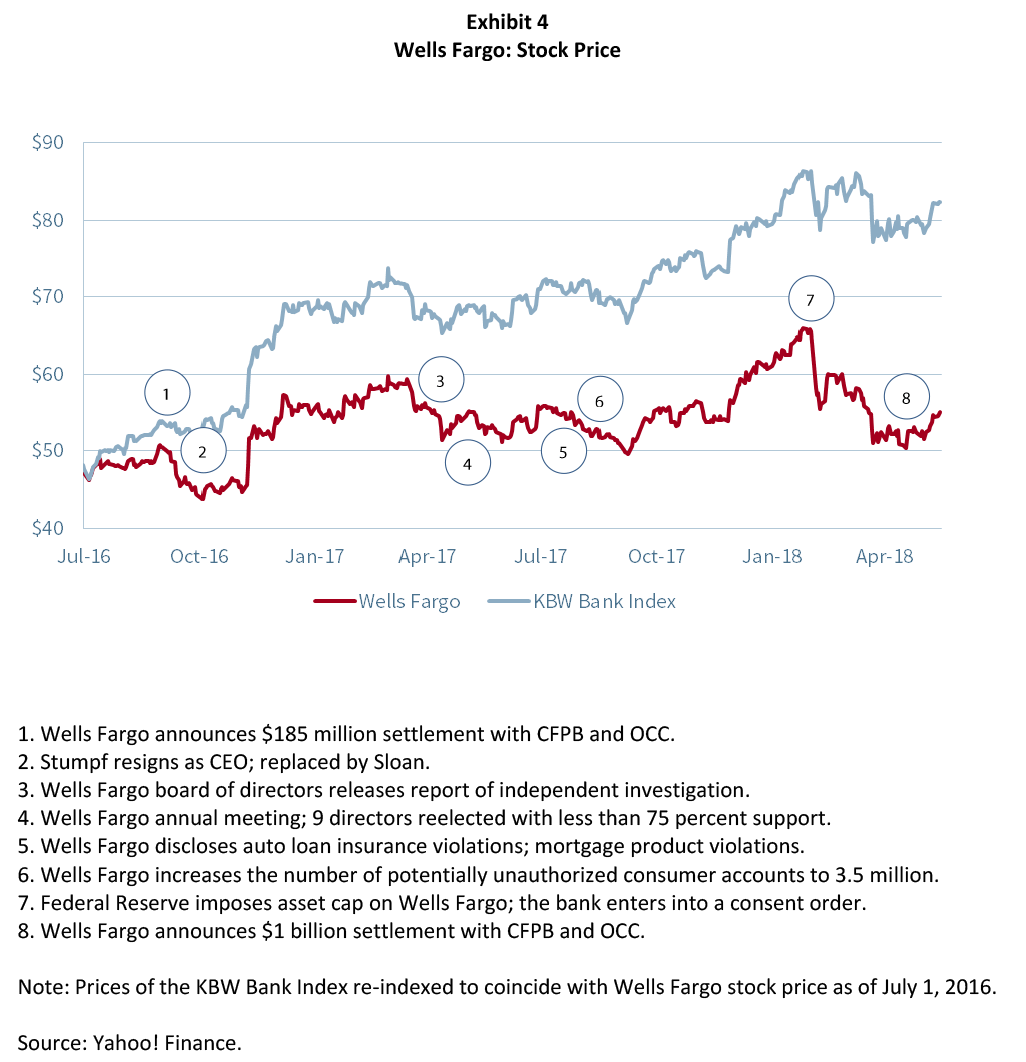

I slutändan var dessa skyddsåtgärder inte tillräckliga för att stävja ett problem som visade sig vara mer systematiskt och svårlösta än vad den högsta ledningen insåg. I september 2016 meddelade Wells Fargo att man skulle betala 185 miljoner dollar för att lösa en stämning som lämnats in av tillsynsmyndigheter och staden och länet Los Angeles, och erkände att anställda hade öppnat så många som 2 miljoner konton utan kundernas godkännande under en femårsperiod. Även om böterna var stora var de mindre än de straffavgifter som andra finansinstitut betalade för att lösa överträdelser under krisperioden. Wells Fargos aktiekurs föll med 2 procent på nyheten (se bild 4). Richard Cordray, chef för Consumer Financial Protection Bureau, kritiserade banken för att ha misslyckats med att:

… övervaka sitt program noggrant, vilket gjorde det möjligt för tusentals anställda att spela med systemet och blåsa upp sina försäljningssiffror för att uppfylla sina försäljningsmål och begära högre bonusar under extrem press. I stället för att sätta kunderna i första rummet byggde och upprätthöll Wells Fargo ett korsförsäljningsprogram där banken och många av dess anställda i stället tjänade sig själva och bröt mot den grundläggande etiken för ett bankinstitut, inklusive den viktiga normen om förtroende.

En talesman för Wells Fargo svarade att: ”Vi vill aldrig att produkter, inklusive kreditlinjer, ska öppnas utan kundens samtycke och förståelse. I sällsynta situationer när en kund berättar för oss att de inte begärde en produkt som de har, är vår praxis att stänga den och återbetala eventuella tillhörande avgifter”. I ett pressmeddelande sade bankerna att ”Wells Fargo har åtagit sig att sätta våra kunders intressen först 100 procent av tiden, och vi beklagar och tar ansvar för alla fall där kunder kan ha fått en produkt som de inte har begärt.”

Banken tillkännagav ett antal åtgärder och korrigeringar, varav flera hade införts under tidigare år. Företaget anlitade ett oberoende konsultföretag för att granska alla kontoöppningar sedan 2011 för att identifiera potentiellt obehöriga konton. 2,6 miljoner dollar återbetalades till kunderna för avgifter i samband med dessa konton. 5 300 anställda sades upp under en femårsperiod. Carrie Tolstedt, som ledde divisionen för privatkunder, gick i pension. Wells Fargo avskaffade produktförsäljningsmålen och omkonfigurerade incitamenten på filialnivå för att betona kundservice snarare än korsförsäljningsmått. Företaget utvecklade också nya rutiner för att verifiera öppnande av konton och införde ytterligare utbildning och kontrollmekanismer för att förhindra överträdelser.

Under de efterföljande veckorna kämpade ändå den högsta ledningen och styrelsen för att hitta en balans mellan att erkänna allvaret i bankens överträdelser, att erkänna fel och att övertyga allmänheten om att problemet var begränsat. De framhöll att bruket att öppna obehöriga konton var begränsat till ett litet antal anställda: ”99 procent av personerna gjorde rätt, 1 procent av personerna inom community banking gjorde det inte. … Det var människor som försökte uppfylla minimimål för att behålla sina jobb.” De hävdade också att dessa åtgärder inte var vägledande för den bredare kulturen:

Jag vill göra det mycket klart, att vi varken beordrade eller ville att våra lagmedlemmar skulle tillhandahålla produkter och tjänster till kunder som de inte ville ha. Det är inte bra för våra kunder och det är inte bra för vår verksamhet. Det strider mot allt vi står för som företag.

Om de inte kommer att göra det vi ber dem att göra – sätta kunderna först, hedra vår vision och våra värderingar – vill jag inte ha dem här. Jag vill verkligen inte… Den 1 procent som gjorde fel, som vi avskedade, sade upp, speglar inte på något sätt vår kultur och inte heller det fantastiska arbete som den andra stora majoriteten av personalen gör. Det är en falsk berättelse.

De påpekade också att de ekonomiska konsekvenserna för kunden och banken var ytterst begränsade. Av de 2 miljoner potentiellt obehöriga kontona var det endast 115 000 som drabbades av avgifter. Dessa avgifter uppgick till totalt 2,6 miljoner dollar, eller i genomsnitt 25 dollar per konto, som banken hade återbetalat. Berörda kunder reagerade inte negativt:

Vi har haft mycket, mycket små volymer av kundreaktioner sedan det hände. … Vi skickade ut 115 000 brev till människor där vi meddelade att du kanske har en produkt som du inte ville ha och här är återbetalningen av eventuella avgifter som du ådragit dig på grund av den. Och vi fick väldigt lite feedback från det också.

Praktiken hade inte heller någon väsentlig inverkan på företagets totala korsförsäljningskvoter, eftersom den ökade det rapporterade måttet med högst 0,02 produkter per hushåll. Enligt en av cheferna ”är historien värre än ekonomin i det här läget.”

Men även om de ekonomiska konsekvenserna var obetydliga visade sig ryktesspridningen vara enorm. När vd John Stumpf framträdde inför den amerikanska senaten förändrades skandalberättelsen avsevärt. Senatorerna kritiserade företaget för att ha bedrivit bedrägerier mot sina kunder, satt överdriven press på lågutbildade anställda och underlåtit att hålla den högsta ledningen ansvarig. Särskilt kritiserade de skarpt att styrelsen inte hade tagit tillbaka betydande löner från John Stumpf eller den tidigare chefen för retail banking Carrie Tolstedt, som gick i pension tidigare i sommar med ett lönepaket värderat till 124,6 miljoner dollar. Senator Elizabeth Warren från Massachusetts sa till Stumpf:

Du vet, här är det som verkligen stör mig med det här, Mr Stumpf. Om en av era kassörskor tog en handfull 20-dollarsedlar ur kassaskåpet skulle de förmodligen bli åtalade för stöld. De kan hamna i fängelse. Men du pressade dina anställda till bristningsgränsen så att de skulle lura kunderna och du kunde driva upp värdet på dina aktier och stoppa hundratals miljoner dollar i din egen ficka. Och när det hela gick åt helvete behöll du ditt jobb, du behöll dina bonusar på flera miljoner dollar och du gick ut i tv för att skylla på tusentals anställda som fick 12 dollar i timmen och som bara försökte uppfylla de kvoter för korsförsäljning som gjorde dig rik. Detta handlar om ansvarsskyldighet. Du borde avgå. Du bör ge tillbaka de pengar som du tog medan denna bluff pågick och du bör utredas kriminellt av både justitiedepartementet och Securities and Exchange Commission.

Efter utfrågningarna meddelade styrelsen att den anlitat den externa rådgivaren Shearman & Sterling för att genomföra en oberoende utredning av ärendet. Stumpf ombads att avstå från 41 miljoner dollar och Tolstedt från 19 miljoner dollar i utestående, ej intjänade aktiebonusar. Det var en av historiens största återkrav av VD-löner och den största för ett finansinstitut. Styrelsen fastställde att ytterligare återkrav kan komma att ske. Ingen av cheferna skulle få någon bonus för 2016, och Stumpf gick med på att avstå från lön medan utredningen pågick.

Två veckor senare avgick Stumpf utan förklaring. Han fick inget avgångsvederlag och upprepade sitt åtagande att inte sälja aktier under utredningen. Företaget meddelade att det skulle separera rollerna som ordförande och vd. Tim Sloan, operativ chef, blev verkställande direktör. Den ledande oberoende styrelseledamoten Stephen Sanger blev icke-verkställande ordförande, och Elizabeth Duke, styrelseledamot och tidigare centralbankschef, fyllde en nyinrättad position som vice ordförande.

Oberoende utredningsrapport

I april 2017 offentliggjorde styrelsen resultaten av sin oberoende utredning, i vilken man skarpt kritiserade bankens ledarskap, försäljningskultur, prestationssystem och organisationsstruktur som grundorsakerna till skandalen med korsförsäljning.

Prestationer och incitament. I rapporten kritiserades företagets praxis att publicera resultatkort för att skapa ”press på anställda att sälja oönskade eller onödiga produkter till kunder och, i vissa fall, att öppna obehöriga konton”. Anställda ”fruktade att bli bestraffade” för att inte uppfylla målen, även i situationer där dessa mål var orimligt höga:

I många fall insåg ledningen för community banks att deras planer var ouppnåeliga. De kallades vanligen 50/50-planer, vilket innebar att man förväntade sig att endast hälften av regionerna skulle kunna uppfylla dem.

Den strategiska planeringschefen för community-banken citerades för att ha sagt att målsättningsprocessen är en ”balansakt” och att han insåg att ”låga mål leder till sämre prestationer och höga mål ökar procentandelen fusk”.”

Rapporten beskyllde också ledningen för att ”tolerera konton av låg kvalitet som en nödvändig biprodukt av en försäljningsdriven organisation”.”:

Ledningen karakteriserade dessa konton av låg kvalitet, inklusive produkter som senare avbeställdes eller aldrig användes och produkter som kunden inte ville ha eller behövde, som ”glidning” och trodde att en viss mängd glidning var kostnaden för att göra affärer i alla detaljhandelsmiljöer.

Rapporten kritiserade ledningen för att inte ha lyckats identifiera ”förhållandet mellan målen och dåligt beteende, ett förhållande som tydligt framgår av uppgifterna”. I takt med att försäljningsmålen blev svårare att uppnå ökade graden av felaktigt beteende”. I rapporten konstaterades att ”anställda som begick oegentligheter oftast förknippade sitt beteende med försäljningstryck snarare än med kompensationsincitament.”

Organisationsstruktur. Dessutom hävdade rapporten att ”företagens kontrollfunktioner begränsades av en decentraliserad organisationsstruktur” och beskrev att kontrollfunktionerna upprätthöll ”en kultur av betydande respekt för affärsenheterna”.

Gruppens riskledare ”tog ledningen i bedömningen och hanteringen av riskerna inom sina affärsenheter” men var ändå ”huvudsakligen ansvariga inför cheferna för sina affärsenheter”. Till exempel rapporterade gruppriskansvarig för community banks direkt till chefen för community bank och endast på prickad linje till den centrala chefsriskansvarige. Som ett resultat av detta

Riskhanteringen … ägde i allmänhet rum inom affärsområdena, med affärsmännen och gruppriskombuden och deras staber som ”första försvarslinjen”.”

John Stumpf menade att detta system ”hanterade riskerna bättre genom att beslutsfattandet spreds och gav bättre affärsbeslut eftersom de togs närmare kunden.”

Nämndens rapport kritiserade också kontrollfunktionerna för att de inte förstod den systematiska karaktären hos överträdelser av försäljningspraxis:

Vissa av kontrollfunktionerna antog ofta ett snävt ”transaktionsmässigt” förhållningssätt till frågor när de uppstod. De fokuserade på ett specifikt klagomål från en anställd eller en enskild stämning som låg framför dem och missade möjligheter att sätta ihop dem på ett sätt som kunde ha avslöjat att problemen med försäljningspraxis var mer betydande och systematiska än vad som uppskattades.

Den operativa riskchefen:

såg inte att försäljningsrutiner eller ersättningsfrågor låg inom hennes mandat, utan att det var affärsområdenas och andra kontrollfunktioners ansvar (juridiska avdelningen, personalavdelningen, revision och utredningar). Hon betraktade försäljningsspelande som ett känt problem som var väl hanterat, begränsat och litet.

Den juridiska avdelningen fokuserade:

huvudsakligen på kvantifierbara monetära kostnader – skadestånd, böter, straff, restitution. Juridiska avdelningen var övertygad om att dessa kostnader skulle vara relativt blygsamma och insåg inte att problem med försäljningsintegritet speglade ett systemfel.

Human Resources:

Har en stor mängd information som registrerats i sina system, men hade inte utvecklat medel för att konsolidera information om problem med försäljningsrutiner och rapportera om dem.

Den interna revisionsavdelningen:

fann i allmänhet att de processer och kontroller som utformats för att upptäcka, utreda och åtgärda överträdelser av försäljningsrutiner var effektiva när det gällde att minska riskerna i samband med försäljningsrutiner. … Generellt sett försökte revisionen dock inte fastställa grundorsaken till oetiska försäljningsmetoder.

I rapporten drogs slutsatsen att:

medan lämpligheten av centralisering var föremål för betydande meningsskiljaktigheter inom Wells Fargo, visar händelserna att en stark centraliserad riskfunktion är mest lämpad för en effektiv riskhantering.

Ledarskap. Vidare kritiserade styrelsen i sin rapport vd John Stumpf och chefen för community banking Carrie Tolstedt för brister i ledarskapet.

Enligt rapporten uppskattade inte Stumpf omfattningen och omfattningen av överträdelserna av försäljningsmetoderna: ”Stumps engagemang för försäljningskulturen … ledde till att han minimerade problemen med den, även när de på ett trovärdigt sätt uppmärksammades av honom”. Han reagerade till exempel inte negativt när han fick veta att 1 procent av de anställda hade sagts upp 2013 på grund av överträdelser av försäljningsrutinerna: ”Enligt hans uppfattning innebar det faktum att 1 procent av Wells Fargo-anställda sades upp att 99 procent av de anställda utförde sina jobb korrekt”. I enlighet med detta konstaterades i rapporten att Stumpf ”inte uppfattades inom Wells Fargo som någon som ville höra dåliga nyheter eller hantera konflikter.”

Rapporten erkände Tolstedts bidrag till bankens ekonomiska resultat:

Hon tillskrevs näringens bankens starka ekonomiska resultat under årens lopp, och uppfattades som en person som skötte ett ”tight skepp” där allt var ”nedknäppt”. Undersökningar av de anställdas engagemang och kundtillfredsställelse i gemenskapsbanken bekräftade den positiva synen på hennes ledarskap och förvaltning. Stumpf hade enorm respekt för Tolstedts intellekt, arbetsmoral, skarpsinne och disciplin och ansåg att hon var den ”mest briljanta” bankman han någonsin träffat.

Samtidigt kritiserades hennes ledarstil och hon beskrevs som ”besatt av att ha kontroll, särskilt när det gällde negativ information om banken” och hon kritiserades för att ha upprätthållit ”en ’inre krets’ av personal som stödde henne, förstärkte hennes åsikter och skyddade henne”. Hon ”motsatte sig och förkastade den nästan enhälliga uppfattningen hos ledande regionala bankledare att försäljningsmålen var orimliga och ledde till negativa resultat och olämpligt beteende.”

Tolstedt och vissa i hennes inre krets var insulära och defensiva och gillade inte att bli ifrågasatta eller att få höra negativ information. Även högre ledare inom Community Bank var ofta rädda för eller avskräckta från att ge uttryck för motsatta åsikter.

Stumpf ”var medveten om Tolstedts brister som ledare men ansåg också att hon hade betydande styrkor”. … Han ”accepterade Tolstedts brister delvis på grund av hennes andra styrkor och hennes förmåga att driva resultat, inklusive korsförsäljning.”

Stumpf: Styrelsen. Slutligen utvärderade rapporten den process genom vilken styrelsen övervakade överträdelser av försäljningspraxis och drog slutsatsen att ”styrelsen var regelbundet engagerad i frågan; ledningens rapporter förmedlade dock inte problemets omfattning på ett korrekt sätt”. Rapporten konstaterade att:

Tolstedt effektivt utmanade och motstod granskning från både inom och utanför gemenskapsbanken. Hon och hennes gruppriskansvarige misslyckades inte bara med att eskalera problem utanför community bank, utan arbetade också för att förhindra en sådan eskalering. … Tolstedt eskalerade aldrig frivilligt frågor om försäljningsmetoder, och när hon och banken uppmanades att göra det gav hon och banken rapporter som var generaliserade, ofullständiga och av många ansågs vara vilseledande.

Efter den första artikeln i Los Angeles Times om potentiella överträdelser togs ”försäljningsmetoder” med som en ”anmärkningsvärd risk” i rapporterna till styrelsen i sin helhet och till styrelsens riskkommitté. Från och med 2014 och därefter fick styrelsen rapporter från community bank, företagets riskkontor och företagets personalavdelning om att ”frågor om försäljningspraxis granskades och uppmärksammades och att riskerna i samband med dem hade minskat i början av 2015″.”

Styrelseledamöterna uttryckte åsikten att ”de blev felinformerade” av en presentation för riskkommittén i maj 2015 som underrapporterade antalet anställda som avslutats på grund av överträdelser av försäljningspraxis, att rapporter från Tolstedt till kommittén i oktober 2015 ”minimerade och underskattade” problemet och att mätvärden i dessa rapporter tydde på att potentiella missbruk ”avtog”.”

Efter stämningsansökan från Los Angeles City Attorney anlitade nämnden en utomstående konsult för att utreda försäljningsrutiner och genomföra en analys av potentiell kundskada. Styrelsen fick inte reda på det totala antalet anställda som sagts upp på grund av överträdelser förrän det ingick i förlikningsavtalet i september 2016.

Wells Fargos svar. I samband med offentliggörandet av rapporten tillkännagav Wells Fargo en rad åtgärder för att centralisera och stärka kontrollfunktionerna. Styrelsen meddelade också att den skulle återkräva ytterligare 47,3 miljoner dollar i utestående aktieoptionstilldelningar från Tolstedt och ytterligare 28 miljoner dollar i tidigare intjänade aktietilldelningar från Stumpf.

Långsiktigt överhäng

Styrelsens rapport och relaterade åtgärder satte inte stopp för trycket från aktieägare och tillsynsmyndigheter. Vid företagets årsmöte 2017 fick 9 av företagets 15 styrelseledamöter mindre än 75 procents stöd och 4 fick mindre än 60 procent, däribland styrelsens ordförande Stephen Sanger (56 procent), chefen för riskkommittén Enrique Hernandez (53 procent), chefen för kommittén för företagsansvar Federico Peña (54 procent) och Cynthia Milligan som ledde kreditkommittén (57 procent). Banken meddelade därefter att sex styrelseledamöter avgick, däribland Sanger, som ersattes av Elizabeth Duke som styrelseordförande.

Wells Fargo fortsatte sina ansträngningar att ompröva alla aspekter av sin verksamhet. I augusti 2017 ökade företaget sin uppskattning av antalet potentiellt obehöriga konsumentkonton till 3,5 miljoner och utfärdade ytterligare 2,8 miljoner dollar i återbetalningar. Banken meddelade också att den identifierade överträdelser av försäljningspraxis i både sina bil- och hypotekslånedivisioner. I februari 2018, med hänvisning till ”utbredda konsumentmissbruk”, vidtog Federal Reserve Board den exempellösa åtgärden att sätta en strikt gräns för företagets tillgångsstorlek och förbjöd banken att växa över de 1,95 biljoner dollar i tillgångar som den hade vid årsskiftet tills den visade att den hade förbättrat sina företagskontroller. Enligt Federal Reserve Board Chair Janet Yellen:

Vi kan inte tolerera genomgripande och ihållande missförhållanden i någon bank och de konsumenter som skadats av Wells Fargo förväntar sig att robusta och omfattande reformer kommer att införas för att se till att missförhållandena inte inträffar igen. De verkställighetsåtgärder som vi vidtar i dag kommer att säkerställa att Wells Fargo inte kommer att expandera förrän den kan göra det på ett säkert sätt och med det skydd som krävs för att hantera alla sina risker och skydda sina kunder.

I april 2018 gick banken med på en uppgörelse på 1 miljard dollar med Consumer Financial Protection Bureau och Office of the Comptroller of the Currency för att lösa överträdelser av bil- och hypotekslån. Två veckor senare gick banken med på att betala 480 miljoner dollar för att lösa en grupptalan mot värdepapper om korsförsäljning. I december 2018 gjorde företaget upp med 50 delstaters allmänna åklagare för att lösa civilrättsliga anspråk för överträdelser av korsförsäljning, bilutlåning och hypotekslån och gick med på att betala 575 miljoner dollar.

Varför detta är viktigt

- Det ekonomiska ersättningssystemet hos Wells Fargo betonade korsförsäljning som ett prestationsmått för att tilldela incitamentslöner till de anställda. Företaget publicerade också resultattavlor som rankade enskilda filialer utifrån försäljningsmått, inklusive korsförsäljning. Var det fel av företaget att använda korsförsäljning som ett mått i sina incitamentssystem? Skulle programmet ha fungerat bättre om det hade strukturerats annorlunda? Den oberoende rapporten tyder på att påtryckningar från de anställda bidrog i högre grad till missförhållandena än ekonomiska incitament. Är denna bedömning korrekt?

- Anställda på filialnivå fick incitament att öka antalet produkter per hushåll, men bonussystemet för högre chefer innehöll inte detta mått. Bidrog denna bristande koppling till att problemet inte uppmärksammades tidigare?

- Wells Fargo är stolt över sin vision, sina värderingar och sin kultur. Enligt flera mått har dessa varit mycket gynnsamma för företagets resultat. Vilka faktorer bör högre chefer beakta för att se till att kompensations- och prestationssystem uppmuntrar till att uppnå företagets mål utan att äventyra kulturen?

- De pengar som var inblandade i skandalen med korsförsäljning på Wells Fargo var små (mindre än 6 miljoner dollar i direkta avgifter), men den anseendeskada som banken drabbades av var enorm. Hur kan ett företag förbereda sig mot problem som inte verkar vara ”väsentliga” i ekonomisk mening men som i slutändan har en väsentlig inverkan på verksamheten och dess rykte?

- Den oberoende utredningen drar slutsatsen att ”en stark centraliserad riskfunktion är mest lämpad för en effektiv riskhantering”. Är denna slutsats korrekt? Vilka åtgärder kan chefer i en decentraliserad organisation vidta för att minimera luckor i övervakningen utan att skapa onödig byråkrati?

- Den korsvisa Wells Fargo-sellingskandalen belyser utmaningen med en högpresterande chef vars beteende i slutändan inte stämmer överens med företagets värderingar. Hur mycket självständighet bör högpresterande chefer ges? Hur kan ett företag balansera autonomi och ansvarsskyldighet?

- Den oberoende utredningen frikänner i stort sett Wells Fargos styrelse. Hur mycket skuld förtjänar styrelsen? Vad kunde den ha gjort annorlunda för att förhindra att frågan om korsförsäljning blev en snöboll?

- Wells Fargo hade alla delar av ett väl fungerande styrningssystem på plats, inklusive riskhantering, revision, juridik och personalresurser. Dessutom var var var och en av dessa grupper – åtminstone i viss mån – medvetna om överträdelser av försäljningsmetoderna i konsumentbanken. Ändå var det ingen som insåg problemets systemiska karaktär eller vidtog nödvändiga åtgärder för att åtgärda det. Hur kan ett företag mäta om dess styrningssystem är effektivt när det gäller att identifiera och minska riskerna?

Den fullständiga artikeln kan laddas ner här.